Управляющие компании

Управляющие накапливают кэш

- 10 сентября 2024, 13:37

- |

Подробнее — в материале «Ъ».

- комментировать

- 300

- Комментарии ( 0 )

НРД запустил платформу для ПИФ, создавая единую витрину для управляющих компаний. Платформа позволяет УК размещать свои фонды, а брокерам — интегрировать их в свои приложения – Ведомости

- 05 сентября 2024, 06:59

- |

Группа Мосбиржи запустила платформу для паевых инвестиционных фондов (ПИФ), создавая единую витрину для управляющих компаний (УК). Платформа позволяет УК размещать свои фонды, а брокерам — интегрировать их в свои приложения для инвесторов. Уже 22 УК и более 40 брокеров подключились к этой системе, предоставив инвесторам новый способ покупки паев через электронные сервисы.

Основное преимущество новой площадки — снижение операционных затрат и упрощение взаимодействия между УК и брокерами. Платформа оптимизирует процессы, такие как заключение договоров и электронный документооборот, что упрощает продажу и покупку паев.

Кроме того, планируется сократить время получения паев с 4–5 дней до одного дня, что увеличит их ликвидность и минимизирует риски изменения цен между подачей заявки и покупкой.

НРД также предлагает гармонизацию законодательства, что позволит пайщикам получать доходы от паев по аналогии с акциями и облигациями, что упростит процесс для всех участников рынка.

( Читать дальше )

Крупнейшие российские управляющие компании за I полугодие 2024 г. увеличили выручку на 24% г/г, до ₽45,5 млрд, несмотря на высокую волатильность на фондовом рынке – Ъ

- 21 августа 2024, 08:30

- |

Крупнейшие российские управляющие компании (УК) за первое полугодие 2024 года увеличили выручку на 24%, до 45,5 млрд рублей, несмотря на высокую волатильность на фондовом рынке. Однако темпы роста оказались на треть ниже, чем в аналогичный период 2023 года, из-за слабой динамики на фондовом рынке, где индекс Московской биржи завершил полугодие на уровне 3154 пунктов, всего на 1,8% выше конца 2023 года.

Наиболее успешными оказались компании, ориентированные на частных инвесторов, такие как УК «Первая» (6,24 млрд рублей, рост на 34,6%), «Альфа-Капитал» (6,21 млрд рублей, рост на 43,2%) и «Райффайзен Капитал» (2,59 млрд рублей, рост на 43,4%). Лидеры по приросту выручки объясняют успех увеличением объемов открытых паевых инвестиционных фондов.

В то же время компании, ориентированные на институциональных инвесторов, показали более скромные результаты: рост выручки в пределах 15% или даже снижение на 20%. Это связано с особенностями структуры вознаграждения и негативной конъюнктурой на рынке облигаций, что отрицательно сказалось на стоимости портфелей и доходах этих УК.

( Читать дальше )

Клиентам большинства крупнейших брокеров и управляющих компаний удалось продать в среднем от 20 до 40% предъявленных к выкупу заблокированных активов – Ведомости

- 20 августа 2024, 06:58

- |

Клиенты крупнейших российских брокеров и управляющих компаний смогли продать в среднем от 20 до 40% своих заблокированных активов, сообщили участники рынка. Некоторым инвесторам с небольшими портфелями удалось полностью избавиться от замороженных бумаг. Процесс продажи еще продолжается, и деньги поступают на счета клиентов.

Компания «Первая» сообщила, что ее клиенты выручили 1,1 млрд руб., что составляет 14% от суммы всех проданных россиянами активов. В «Альфа-капитале» продано 30-40% активов на сумму около 400 млн руб. Другие компании, такие как «Сбер инвестиции», «Финам» и «Газпромбанк инвестиции», также сообщают о среднем уровне исполнения заявок в пределах 20-30%.

Общая сумма выкупленных бумаг на российском рынке составила 8,1 млрд руб., что соответствует 20-30% от объема предъявленных к обмену активов. Остальные профучастники отмечают значительные вариации в доле выкупленных бумаг в зависимости от состава портфеля.

Рынок готовится ко второму раунду обмена, но его успешность зависит от санкций и готовности иностранных инвесторов участвовать в сделках с подсанкционной страной. Несмотря на скромные результаты первого этапа, участники рынка положительно оценивают прецедент публичного обмена.

( Читать дальше )

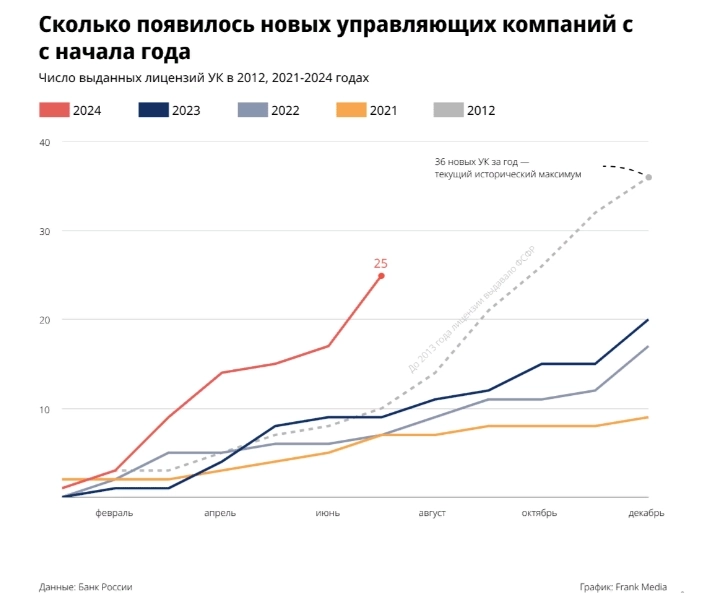

С начала 2024г в России появилось 27 новых управляющих компаний (УК) фондами - максимум с 2013г — Frank Media

- 16 августа 2024, 15:06

- |

Как следует из реестра ЦБ паевых инвестиционных фондов (ПИФ), которыми, в частности, управляют УК, только пять новых управляющих в 2024 году зарегистрировали ПИФ. Всего новые УК за семь месяцев согласовали больше десятка ПИФ.

В ЦБ рост числа выданных лицензий УК объяснили «интересом со стороны инвесторов, особенно квалифицированных, к инструментам коллективного инвестирования».

Андрей Русецкий, директор по инвестициям УК «Первая»:

Если управляющая компания встраивается в действующий фэмили офис, то ее обслуживание будет стоить от 20 млн рублей в год. «Полноценная, независимая УК будет стоить значительно дороже. То есть о своей УК с более или менее полным функционалом можно говорить при активах от 40 млрд рублей. Это будет точка безубыточности».frankmedia.ru/174317

Управляющая компания Арсагера — Прибыль 6 мес 2024г: 2,26 млн руб (рухнула в 26,4 раза г/г)

- 31 июля 2024, 23:09

- |

123 817 165 обыкновенных акций

e-disclosure.ru/portal/files.aspx?id=7220&type=1

Капитализация на 31.07.2024г: 1,849 млрд руб = Forward 1 Yr. Р/Е 47,3

Общий долг на 31.12.2021г: 21,24 млн руб/ мсфо 17,25 млн руб

Общий долг на 31.12.2022г: 12,70 млн руб/ мсфо 12,53 млн руб

Общий долг на 31.12.2023г: 29,64 млн руб/ мсфо 21,25 млн руб

Общий долг на 31.03.2024г: 30,52 млн руб

Общий долг на 30.06.2024г: 93,11 млн руб

Выручка 2021г: 55,93 млн руб/ мсфо 55,93 млн руб

Выручка 6 мес 2022г: 18,62 млн руб

Выручка 2022г: 38,08 млн руб/ мсфо 38,08 млн руб

Выручка 1 кв 2023г: 9,79 млн руб

Выручка 6 мес 2023г: 23,21 млн руб

Выручка 9 мес 2023г: 43,32 млн руб

Выручка 2023г: 62,22 млн руб/ мсфо 62,22 млн руб

Выручка 1 кв 2024г: 16,85 млн руб

Выручка 6 мес 2024г: 35,36 млн руб

Прибыль 6 мес 2021г: 28,61 млн руб

Прибыль 2021г: 52,36 млн руб/ Прибыль мсфо 52,57 млн руб

Убыток 6 мес 2022г: 85,12 млн руб

Убыток 2022г: 82,17 млн руб/ Убыток мсфо 82,30 млн руб

Прибыль 1 кв 2023г: 25,17 млн руб

Прибыль 6 мес 2023г: 59,72 млн руб

( Читать дальше )

Управляющие призвали россиян активнее подавать заявки на обмен заблокированных активов — ТАСС

- 15 апреля 2024, 10:34

- |

С других управляющих компаний ситуация аналогичная.

УК «Первая» начала собирать согласия на обмен активами 8 апреля и закончит 21 апреля.

tass.ru/ekonomika/20546413

BlackRock, Inc. — Прибыль 2023г: $5,676 млрд (+14% г/г). Дивы кв $5,10. Отсечка 7 марта 2024г

- 14 января 2024, 15:47

- |

As of October 31, 2023, there were 148,762,471 shares of the registrant’s common stock outstanding.

www.sec.gov/ix?doc=/Archives/edgar/data/1364742/000095017023059279/blk-20230930.htm

Капитализация на 12.01.2024г: $118,985 млрд

Общий долг на 31.12.2019г: $133,693 млрд

Общий долг на 31.12.2020г: $139,326 млрд

Общий долг на 31.12.2021г: $113,755 млрд

Общий долг на 31.12.2022г: $78,843 млрд

Общий долг на 30.09.2023г: $77,954 млрд

Выручка 2020г: $16,205 млрд

Выручка 9 мес 2021г: $14,268 млрд

Выручка 2021г: $19,374 млрд

Выручка 9 мес 2022г: $13,536 млрд

Выручка 2022г: $17,873 млрд

Выручка 1 кв 2023г: $4,243 млрд

Выручка 6 мес 2023г: $8,706 млрд

Выручка 9 мес 2023г: $13,228 млрд

Выручка 2023г: $17,859 млрд

Прибыль 9 мес 2019г: $3,192 млрд

Прибыль 2019г: $4,526 млрд

Прибыль 9 мес 2020г: $3,546 млрд

Прибыль 2020г: $5,286 млрд

Прибыль 9 мес 2021г: $4,573 млрд

Прибыль 2021г: $6,205 млрд

Прибыль 9 мес 2022г: $3,687 млрд

Прибыль 2022г: $4,994 млрд

Прибыль 1 кв 2023г: $1,169 млрд

Прибыль 6 мес 2023г: $2,592 млрд

( Читать дальше )

Оправдание-сожаление члена СД после 300% роста акций компании в этом году

- 11 декабря 2023, 20:13

- |

До финансового обвала осенью 08г. не пуганные хомяки хватали все подряд по любой цене.

И сейчас не жалеют своих денег, но я не об этом…

Есть такая небольшая крепенькая управляющая компания, акции которой в начале 2008 года появились на торгах ММВБ первыми среди одноклассников по УК.

Уголовный Кодекс дельцам управляющих компаний читать не обязательно, особенно когда легализована торговля будущими ожиданиями.

Ожидания продавались на ура! Правда за это нужно было сунуть брокерам подъемных. Сейчас разве не так?

Мажоры Арсагеры не захотели походить на дельцов и лишили брокеров надежд на премиальные, поэтому закрытая подписка была провалена, смогли разместить 3,8 миллиона акций по 4,30 рубля вместо желанных 120 лимонов штук.

Тощие 3,8 мио акций попали в стакан, желающих испить из него набежало так много, что тощих безумные хомяки раздули до монструозных размеров. Помогли в этом, конечно, криворукие, а может излишне умные манагеры ММВБ, создав искусственный дефицит предложения, что привело к разгону акции Арсагеры с 4,3 до более 100 рублей.

( Читать дальше )

Новогодний «подарок» для акционеров ПАО «УК «Арсагера»

- 08 декабря 2023, 16:12

- |

Ещё в ноябре котировки акций компании превышали 20 рублей.

Сейчас около 11 рублей и это по-прежнему дорого, так как в ближайшие 5–10 лет компания будет за счет прибыли снижать цены.

Только что мы узнали об ожидаемом «подарке»: состоялось очередное добровольное уменьшение маржинальности бизнеса.

Объявлено о снижении с 7 декабря платы за управление в трех фондах на 0,2% и 0,1% годовых.

Цитата из (https://t.me/ras_i_raz/268):

«С учетом других издержек (депозитарий, регистратор и прочее) общие годовые расходы пайщиков уменьшены:

- в «Арсагера – фонд акций» с 1,92% до 1,72%

- в «Арсагера – акции 6.4» с 1,92% до 1,72%

- в «Арсагера – фонд смешанных инвестиций» с 1,22% до 1,12%

В «Арсагера – фонд облигаций КР 1.55» без изменений = 0,52%».

Мажоритарные акционеры компании ПАО «УК «Арсагера» много лет назад избрали путь регулярного снижения комиссий в паевых фондах компании.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал