Уоррен баффет

Уоррен Баффет ушел, но обещает вернуться.

- 17 ноября 2025, 17:21

- |

Все эксперты комментируют новость о покупке Berkshire Hathaway нового крупного пакета акций Alphabet (Google):

Warren Buffett через Berkshire Hathaway впервые приобрёл 17.9 миллионов акций Alphabet на сумму примерно $4.3 млрд в третьем квартале 2025 года — это одна из самых крупных технологических инвестиций Berkshire за последние годы и десятая по величине позиция в портфеле компании на конец квартала.

Акции Alphabet на новостях выросли примерно на 1.4-1.7% в момент публикации отчёта, что эксперты связали с неожиданностью такого шага со стороны Berkshire, традиционно осторожно подходящей к технологиям. На CNBC отмечают: это главный новый технологический ход Berkshire после первоначальных инвестиций в Apple.

В то же время Berkshire продолжила сокращать свою позицию в Apple, продав около 15% акций Apple в квартале, однако эта компания осталась самой крупной позицией в портфеле.

Также отмечают, что приобретение акций Alphabet — последнее крупное решение инвестиций, подписанное самим Уорреном Баффетом на посту CEO, так как он готовится к уходу со своего поста.

( Читать дальше )

- комментировать

- 328

- Комментарии ( 0 )

Денежная подушка Уоррена Баффета в лице Berkshire Hathaway достигла нового рекорда - $381,67 млрд — РБК

- 01 ноября 2025, 18:25

- |

На конец 3кв большую часть инвестиционного портфеля (66%) Berkshire Hathaway занимали акции пяти компаний:

- Apple;

- American Express;

- Bank of America;

- Coca-Cola;

- Chevron.

Подробнее на РБК:

www.rbc.ru/quote/news/article/6905e06a9a7947071cb73dde?from=copy

Мой друг Уоррен Баффет учит как заработать на бирже

- 01 ноября 2025, 10:37

- |

«Инвестируйте в компании, в которые вы верите». Это относится к американским реалиям. У нас правды нет.

«Наш любимый срок владения акциями — навсегда». Сразу вспомнил дивидендщиков, удалил на корню.

«Цена — это то, что вы платите, а ценность — это то, что вы получаете». Это неверно — порождает любовь к акциям и ведет к убыткам, особенно у нас. Пример? Газпром по 300, потом по 400.

«Никогда не инвестируйте в бизнес, который вы не понимаете». Не важно, главное инвестировать.

«Производные финансовые инструменты — это финансовое оружие массового уничтожениябезлимитного заработка».

«Наличные деньги в сочетании со смелостью во время кризиса бесценны». Вот тут 100% согласен — у меня кэш 45% smart-lab.ru/blog/1224691.php

«Лучшая возможность для размещения капитала — это когда дела идут плохо». Ловить дно, по нашему.

«Три самых важных слова в инвестировании — это „запас прочности“». Это к лудоманам больше относится, доноси еще сынок, другими словами.

( Читать дальше )

Уоррен Баффетт смог бы так же на российском фондовом рынке?

- 16 октября 2025, 20:13

- |

Если бы Уоррен Баффетт имел российское гражданство, стал бы он таким же успешным инвестором или пошел бы работать на завод?

Конечно, это шуточная гипотетическая ситуация. Уоррен Баффетт – заслуженно уважаемый инвестор, который славится умением эффективного инвестирования на фондовом рынке США.

Самого Уоррена Баффетта вдохновляют труды профессора Бенджамина Грэма, основателя теории стоимостного инвестирования.

При этом Бенджамин Грэм в своей книге «Разумный инвестор» рекомендует больше инвестировать в экономику своей страны, подразумевая США, чего и придерживается его ученик Уоррен Баффетт.

Поэтому возникает вопрос – а что делать гражданам других стран, читающих такие рекомендации? Тем более, что сейчас далеко не все инструменты зарубежных фондовых рынков находятся в нашем распоряжении.

На протяжении столетий фондовый рынок США проходил много кризисов, что его закалило и сделало крайне привлекательным для сохранения и приумножения сбережений.

Однако, российский рынок довольно молод, и он пока не зарекомендовал себя как стабильно надежный инструмент сохранения сбережений.

( Читать дальше )

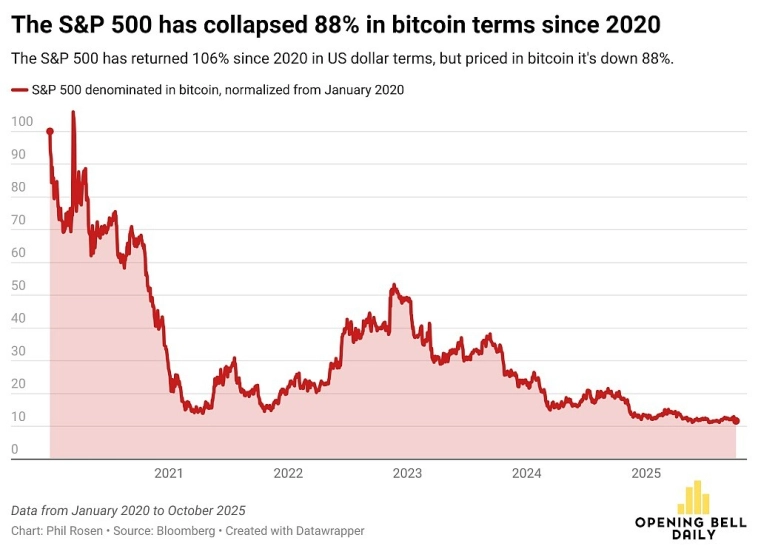

Любимый Баффетом S&P 500 упал относительно BTC на 88%

- 06 октября 2025, 13:10

- |

Как известно, миллиардер и управляющий хедж-фондом Уоррен Баффет предпочитает инвестиции в акции, однако с 2020 года S&P 500 отстал от биткоина на 88%.

Соучредитель информационного бюллетеня Opening Bell Daily Фил Розен отметил, что, несмотря на рост стоимости S&P 500 в долларах США на 106% с 2020 года, он значительно просел в биткоинах.

С 2020 года номинальная стоимость индекса S&P 500 в BTC упала на 88%. Источник: Фил Розен

Standard and Poor’s 500, или S&P 500, — это фондовый индекс, отслеживающий динамику 500 ведущих компаний, котирующихся на фондовых биржах США.

С 1957 года он обеспечивает годовую доходность с поправкой на инфляцию около 6,68%, что выше среднего уровня инфляции в США.

Вероятно, по этой причине известный американский предприниматель Уоррен Баффет часто рекламирует индекс S&P 500 как оптимальный вариант для среднестатистического инвестора. Он поддерживает инвестстратегию 90/10, где 90% портфеля отводится под акции из S&P 500 и 10% под краткосрочные казначейские облигации США.

( Читать дальше )

Berkshire Hathaway Уоррена Баффета выходит из китайского подразделения BYD: таким образом 17-летние инвестиции, стоимость которых за этот период выросла более чем в 20 раз, прекратились — Reuters

- 22 сентября 2025, 17:30

- |

Berkshire Hathaway Уоррена Баффета полностью вышла из китайского автопроизводителя BYD, о чём свидетельствует отчёт. Таким образом, 17-летние инвестиции, стоимость которых за этот период выросла более чем в 20 раз, прекратились.

Согласно отчёту энергетической дочерней компании Berkshire, стоимость её инвестиций в BYD на конец марта была равна нулю по сравнению с 415 миллионами долларов на конец 2024 года.

Компания Баффета начала инвестировать в компанию BYD, расположенную в Шэньчжэне, в 2008 году, заплатив 230 миллионов долларов за примерно 225 миллионов акций, что на тот момент составляло 10 % от общего количества акций.

Компания начала продавать эти акции в 2022 году, после того как цена акций BYD выросла более чем в двадцать раз.

Продажи BYD на внутреннем рынке, которые составляют почти 80 % от общего объёма поставок, в августе снизились четвёртый месяц подряд. Компания сократила годовой план продаж на целых 16 % до 4,6 млн автомобилей, сообщает Reuters.

www.reuters.com/business/autos-transportation/warren-buffetts-berkshire-hathaway-exits-chinas-byd-filing-shows-2025-09-22/

( Читать дальше )

От Баффета до Саймонса: правда об инвестициях и софт-скиллах. Мифы vs Реальность

- 05 августа 2025, 16:58

- |

На Smartl-Lab вышел ролик с нашим выступлением на конференции от Высшей школы бизнеса НИУ ВШЭ, которая прошла в июне 2025 в Питере. Теперь его можно посмотреть по следующим ссылкам:

✅ VK:

✅ YouTube: www.youtube.com/watch?v=kwMKCDJv3wg

Спикеры ВШБ НИУ ВШЭ:

✅ Алексей Бачеров

✅ Олег Обелев

✅ Ярослав Кабаков

✅ Илья Гадаскин

✅ Андрей Паранич

О выступлении:

Какие навыки реально важны для инвестора? Почему Уоррен Баффет не вкладывает в то, что не понимает, а Джеймс Саймонс превратил математику в золото?

Это больше, чем лекция — это увлекательное путешествие от мифов к фактам с реальными историями легенд инвестиций.

📌 В этом видео:

• Кумиры и их путь к успеху

• Мифы и реальность мира инвестиций

• Роль образования и софт-скиллов

• Истории Баффета, Саймонса, Шварцмана и Богла

• Возможности обучения и карьеры от Высшей школы бизнеса и экономики

Не забывайте, что если вы хотите прокачать свои скилы по части инвестиций, то у нас в ВШБ НИУ ВШЭ есть программа профессиональной переподготовки "Финансовые и фондовые рынки".

( Читать дальше )

Новая книга про Баффета от Бомборы, которую я только что прочел!😁

- 22 июля 2025, 12:00

- |

Мне постоянно задают вопрос: зачем читать столько про Баффета. Сам Баффет дает ответ на этот вопрос. Он говорит, что «выберите себе кумира и следуйте его примеру. Для меня таким примером был Бенджамин Грэм».

Ну а я добавлю, что память у меня не бесконечная, прочитанное забывается, а переживать заново какие-то эпизоды из жизни Баффета мне интересно и приятно.

Книга 350 страниц.

84 из них это бесполезные примечания, библиография, отчеты Berkshire зачем-то.

50 страниц перечисление инвестиций Berkshire, удачных и неудачных.

Оценка 4⭐️ из 5. Хотя книжка мне понравилась.

Написал её препод, который умудрился трижды попасть на встречу с Баффетом со своими студентами.

Баффет оказывается регулярно проводил такие встречи, у него было расписание и очередь на несколько лет вперед.

На этих встречах нельзя было фотографировать и вести видео-запись.

Что нового или полезного я извлек из этой книги?

1. Купил книгу тысяча способов заработать тысячу долларов

2. Дейл Карнеги: «Позволь другому почувствовать свою значимость» + «Будь внимательным слушателем»

( Читать дальше )

Тимофей Мартынов - это Русский Баффет

- 19 июля 2025, 11:18

- |

Тимофей Мартынов – это русский Баффет. Звучит амбициозно, даже дерзко, но если внимательно присмотреться к его карьере и инвестиционной философии, сравнение не кажется таким уж натянутым. Мартынов, основатель и глава инвестиционной компании SmartLabs, сумел построить успешный бизнес, опираясь на принципы value investing, столь любимые Уорреном Баффетом.

В отличие от многих российских финансистов, стремящихся к быстрой наживе, Мартынов демонстрирует долгосрочный подход к инвестициям. Он тщательно анализирует компании, ищет недооцененные активы и не боится идти против течения, когда рыночная конъюнктура кажется ему неоправданно оптимистичной. Эта стратегия, приносящая стабильную прибыль на протяжении многих лет, роднит его с легендарным американским инвестором.

Однако, проводить прямые параллели было бы упрощением. Российский рынок имеет свои особенности, и Мартынову приходится учитывать факторы, которые не столь значимы для Баффета. Геополитические риски, регуляторные изменения и менталитет местных предпринимателей – все это влияет на инвестиционные решения.

( Читать дальше )

Акции Berkshire Hathaway упали уже на 11%, в то время как американский рынок бурно растёт. Это конец империи Баффета?

- 12 июля 2025, 18:42

- |

В 2024–2025 годах они упали на ~10–11%, в то время как:

NASDAQ растёт

S&P 500 на новых хаях

Капитальные потоки идут в технологический сектор

1. Консервативный портфель

Berkshire держит много кэша (более $150 млрд!)

Основной фокус — традиционные бизнесы: страхование, железные дороги, Apple (единственная техгигант-ставка)

Пока другие жгут деньги в AI, Баффет сидит в Wells Fargo, Coca-Cola, Chevron и ждёт коррекции

2. Баффет не покупает хайпы

Он пропустил ралли Nvidia, AI-компаний, крипту

Поэтому и доходность ниже, зато и риски ниже (долгосрочно)

3. Старение структуры

Баффет — 93 года, Мангер умер в 2023

Многие инвесторы опасаются будущего без них

Но на замену есть Тодд Комбс и Тед Вешлер — их ученики и преемники

📌 Это конец империи Баффета?

Нет. Но это её трансформация.

✳️ Что на самом деле происходит:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал