Ультра облигации

Обновление кредитных рейтингов в ВДО и розничных облигациях (МФК «Займер», повышен до уровня ruBBB- | АО «УРАЛЬСКАЯ СТАЛЬ», снижен до уровня A(RU)

- 01 марта 2025, 09:20

- |

📉 ДАЙДЖЕСТ ПО РЕЙТИНГОВЫМ ДЕЙСТВИЯМ В ВЫСОКОДОХОДНОМ СЕГМЕНТЕ, ПОРТФЕЛЕ PROBONDS ВДОИ РОЗНИЧНЫХ ИНВЕСТИЦИОНЫХ ОБЛИГАЦИЙ ЗА ПРОШЕДШУЮ НЕДЕЛЮ

🟢ПАО МФК «Займер»

Эксперт РА повысило кредитный рейтинг до уровня ruBBB-

ПАО МФК «Займер» осуществляет деятельность на российском микрофинансовом рынке с 2013 года под брендом «Робот Займер». Компания специализируется на предоставлении необеспеченных потребительских онлайн-микрозаймов: краткосрочных микрозаймах до 30 тыс.руб. сроком до 1 месяца (далее – PDL) и сроком до 6 месяцев (далее – IL). МФК является материнской компанией МКК «Дополучкино» и ПКО «Профи».

Годом ранее агентство консервативно оценивало стратегию компании по неорганическому росту бизнеса с учетом проводимого IPO в апреле 2024 года, не исключая появление существенных вычетов из регулятивного капитала. Повышение рейтинга отражает стабильность ключевых финансовых метрик при снижении вероятности непрофильных сделок, а также появление определенности в отношении дивидендной политики, неорганического роста и продуктовой диверсификации.

( Читать дальше )

- комментировать

- 644

- Комментарии ( 2 )

Выручка «Ультры» выросла на 50%, а EBITDA adj на 77%

- 23 декабря 2024, 14:10

- |

Ключевые показатели финансово-хозяйственной деятельности эмитента по итогам 9 месяцев 2024 года продолжают демонстрировать положительную динамику. Долговая нагрузка компании сохраняет приемлемый уровень.

По итогам 9 месяцев 2024 года рентабельность по EBITDA adj* ООО «Ультра» выросла до 14,1%. Компания стремится к восстановлению показателя до уровня начала 2023 года, то есть, до 18%. Осуществить это возможно за счет продолжающегося роста отгрузок.

* EBITDA adj — скорректированная EBITDA, которая исключает разовые доходы и расходы в составе прочих доходов и расходов.

Выручка по итогам 9 месяцев 2024 года увеличилась на 50,1% относительно аналогичного периода прошлого года. Причины — рост продаж в штуках и цен на реализуемую продукцию. Валовая прибыль достигла 442,4 млн руб., прибавив 50,4% к АППГ. Показатель EBITDA adj в отчётном периоде зафиксирован на уровне 175,8 млн руб., что превышает результат за 9 месяцев 2023 года на 76,9%.

( Читать дальше )

ООО «Ультра» приобрело облигации в рамках дополнительной добровольной оферты

- 13 декабря 2024, 11:30

- |

11 декабря 2024 года эмитент выкупил весь объём бумаг, заявленный владельцами в рамках дополнительной добровольной оферты — приобретения облигаций по соглашению с инвесторами — по выпуску Ультра-БО-01. Компания приобрела 139 974 бумаги, выплатив также полагающийся накопленный купонный доход.

Напомним, что произошедший выкуп облигаций — последний этап плана, озвученного эмитентом после того, как компания не исполнила обязательства перед инвесторами в рамках плановой безотзывной оферты в назначенный срок — 29 ноября. Тогда компания с опозданием в один рабочий день приобрела 82 039 бумаг (заявки, поданные через НКО АО НРД). Однако те заявки, которые были выставлены через ПАО Московская Биржа, эмитент технически не мог удовлетворить даже с опозданием: согласно регламентам, они были сняты по окончании торгового дня — 29 ноября.

Чтобы устранить допущенные нарушения прав инвесторов, и была объявлена дополнительная оферта (приобретение облигаций по соглашению с инвесторами). Итоговый объем, выкупленный эмитентом по факту проведения двух оферт по выпуску БО-01, составил 222 013 бумаг, превысив сумму изначально собранных заявок в рамках первой оферты. Таким образом, можно заключить, что допущенные нарушения были устранены в течение срока технического дефолта.

( Читать дальше )

Технический дефолт ООО "Ультра" при погашении облигаций по оферте (выпуск БО-01)

- 02 декабря 2024, 13:28

- |

🔴 ООО «Ультра» допустило технический дефолт по выплате погашения облигаций серии БО-01 в рамках плановой безотзывной оферты.

Количество облигаций к погашению (по оферте): 214 318 шт.

Причина неисполнения обязательств: «задержка поступления денежных средств от контрагентов»

➖➖➖

Выдержка из официального комментария эмитента от сегодняшнего числа, опубликованного в Центре Раскрытия корпоративной информации:

«...29 ноября 2024 года Компания не удовлетворила заявки, поданные в ходе плановой безотзывной оферты, общим количеством 214 318 облигаций. Причина — задержка поступления денежных средств от контрагентов. На сегодняшний день мы располагаем необходимыми средствами для того, чтобы в полном объеме выполнить все свои обязательства перед инвесторами и выйти из технического дефолта в установленный срок....».

Анализ этого и других эмитентов (с расчетом ОФС, фин. показателей, рейтинг и др.) см. в телеграм-канале.

Пошаговая инструкция подачи заявки на выкуп через Quik

- 11 ноября 2024, 12:17

- |

если вы получили письмо от брокера об оферте без подробных инструкций, не надо нервничать. Если вы пользователь QUIK, то ниже предлагаю пошаговую инструкцию. Если вы пользуетесь только мобильным предложением брокера, то вам нужно позвонить своему брокеру и оставить голосовое поручение (но, как правило, это платно и очень). Но рекомендую поставить QUIK, как правило это не требует дополнительных расходов у брокера.

Пошаговое руководство:

Шаг 1. Нажимаем пиктограмму Т или горячие клавиши Ctrl+T (по умолчанию)

Шаг2. Выбираем Выкуп облигаций в открывшемся окне

Шаг 3. Ввод адресной заявки. Открывается следующее окно

( Читать дальше )

Текущий анализ эмитента: ООО "Ультра" (за 1кв. 2024 г.)

- 09 июля 2024, 10:05

- |

Анализ проведен по итогам финансовой отчетности (РСБУ) предприятия за 1кв. 2024 г.

Финансовые результаты:

— Выручка: 291 млн. руб.

— Чистая прибыль (убыток): 6 млн. руб.

Резюме:

(*) — динамика указана за отчетный период.

Собственный капитал увеличился на 2% (+), долгосрочные обязательства сократились на 2% (+), краткосрочные прибавили 9% (-).

Предприятие закредитованное, заемный капитал превышает собственный в 2,61 раза. Долговая нагрузка в отчетном периоде уменьшилась на 1% (+).

По финансовым результатам: прирост по выручке составил +24% (г/г), чистая прибыль сократилась на 78%.

...Полный анализ этого и других эмитентов (с расчетом ОФС, фин. показателей и др.) см. в телеграм-канале.

Экспертное мнение об ООО «Ультра»

- 21 ноября 2023, 14:12

- |

Экспертное мнение

ООО «Ультра» — компания среднего инвестиционного риска. Любит перекладывать деньги и латать финансовые дыры. Финансовое состояние и финансовая устойчивость удовлетворительные. Динамика финансового состояния восходящая, на уровне порога надёжности. Динамика чистой прибыли колоколообразная, с перспективой дальнейшего снижения. Контора закредитованная, ликвидная. Долгосрочная долговая нагрузка высокая. Ликвидность компании и рост компании искусственный, то есть не заработанный собственным трудом. Контора взяла денег в долгосрок и нарастила краткосрочные финансовые вложения во внешние проекты. Тем самым показав рост финансового состояния. Контора хитрая однозначно. Видимо нашла схему как заработать не утруждаясь. Капитал конторы на 2/3 состоит из заёмных денег, которые сосредоточены в оборотных активах, а именно: дебиторской задолженности, запасах, финансовых вложениях. Если и вкладываться в контору, то не более 1-2% от портфеля, с отслеживанием отчётности ежеквартально. Но я бы не стал. Контора будет падать, а инвестировать на нервах — не моё.

( Читать дальше )

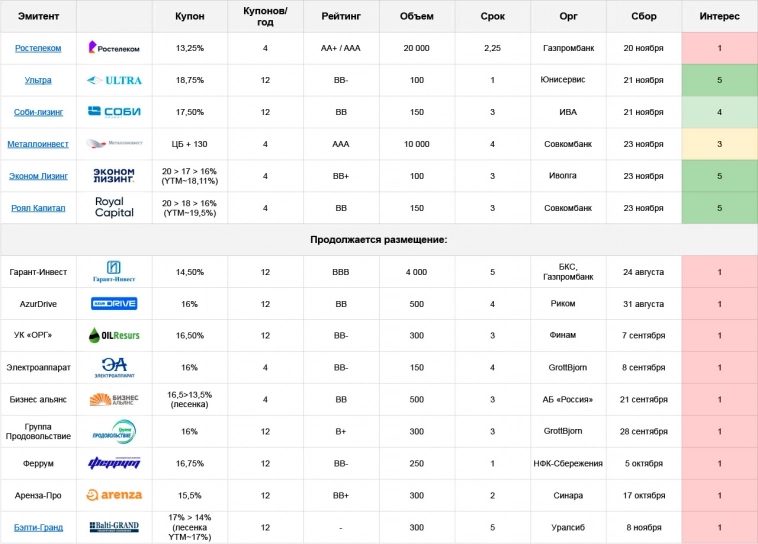

Облигации: план по первичным размещениям на неделе с 20.11 по 26.11.23

- 20 ноября 2023, 13:03

- |

📡 Ростелеком: AA+/AAA, YTM~13,8%, 2,25 года, объем 10 млрд

Купон почти на 200 б.п. ниже ставки ЦБ выглядит сейчас абсолютно бессмысленным, даже от корпората с таким рейтингом. Есть небольшая премия к своим предыдущим выпускам, но сильно интересным все равно не выглядит. Вероятно, основной объем выпуска уже пристроен по договоренностям с институционалами (накануне, в четверг Ростелеком уже разместил 15 млрд. за часовой сбор, ушло куда-то по своим). А в широкий рынок выходят в надежде поймать сколько получится от частников. Но мы не такие, и по понедельникам – не подаем

( Читать дальше )

Компания "Ультра" 21 ноября начнет размещение облигаций на 100 млн.рублей

- 18 ноября 2023, 16:10

- |

ГК «Ультра», в которую входит эмитент ООО «Ультра» , имеет более чем 24-летний опыт работы и занимает лидирующие позиции на рынке производства строительных сеток. Активы представлены двумя заводскими площадками: «Белорецкий завод сеток и настилов» и «Магнитогорский завод прецизионных сеток» с полным производственным циклом - от подготовки металла и его обработки до выпуска готовых изделий, в виде большого разнообразия сеток Streck с широкой сферой применения в строительстве, стеллажей Everest, товаров для дома и офиса UltraOffice, Millano.

- Наименование: Ультра-БО-02

- Рейтинг: ВВ- (НРА, прогноз «Стабильный»)

- Купон: 18.75% (ежемесячный)

- Срок обращения: 4 года

- Объем: 100 млн.₽

- Амортизация: нет

- Оферта: да (Put-оферта через год)

- Номинал: 1000 рублей

- Организатор: ИК «Юнисервис капитал»

( Читать дальше )

Ультра-БО-П01 === Выплата купона

- 01 февраля 2021, 21:55

- |

Эмитент: ООО "Ультра" (Машиностроение)

Облигация: Ультра-БО-П01

ISIN: RU000A100WR2

Сумма: 105,68 рублей на лист

Дата фиксации права: 01.02.2021

Дата сообщения: 01.02.2021

Ссылка на сущфакт: http://www.e-disclosure.ru/portal/company.aspx?id=37961

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал