ТРЕЙДИНГ

18 торговых дней и распорядок, который работает лучше любого индикатора

- 28 ноября 2025, 20:59

- |

18 торговых дней и распорядок, который работает лучше любого индикатора

Для тех, кто считает, что трейдинг — это бесконечные часы за монитором:

расскажу о своём расписании.

Каждый торговый день у меня выглядит примерно одинаково:

10–15 минут утром — премаркет.

Спокойно, без суеты. Уровни, объёмы, сценарии.

10–15 минут вечером — анализ завершённых сделок.

Коротко: что было правильно, где я бы повторил, что пропустил.

И около часа–полутора в течение дня, если удерживаю сделку.

Не больше.

В среднем в месяц — 18 торговых дней. Знаете, сколько это по времени?

Не больше, чем проводит средний человек в соцсетях, листая чужую жизнь.

Трейдинг не требует рабства. Он требует структуры.

Когда система отточена, время перестаёт быть расходником.

Оно превращается в капитал.

Самое интересное — чем меньше времени я трачу, тем чище голова и выше качество решений.

И тем больше удивляются те, кто считает, что результат — это количество часов у монитора.

( Читать дальше )

- комментировать

- 573

- Комментарии ( 3 )

Как врач попал на фондовый рынок?

- 28 ноября 2025, 19:38

- |

(Пост является часть истории От МРОТ к FIRE, подробнее в блоге)

На фондовый рынок я попал в 2019 году, и втянула меня в это казино супруга. И вот как она узнала о нем. Виной всему инстаграм (запрещеный в РФ). Попал ей в ленту пост от Александры Вальд, которая пропагандировала финансовую грамотность и инвестиции. Блог её был тогда «ламповым и теплым», без профессиональных фотографий и гор маркетинга и рекламы. Идеи блога потихоньку транслировались в домашних разговорах, а я просто отмахивался от этого, некогда было заниматься этим непонятным шаманством – работать надо. Но сама концепция финансовых инструментах таки в голове отобразилась. Чуть позже Вальд начала продавать свои курсы, и любимая моя купила курс по облигациям. Курс был довольно забавным, вещая из сан узла (мол только там интернет ловит), сидя на стиральной машине, Александра читала лекцию. Лекция была довольно нагруженной разными техническими терминами, тактиками и стратегиями работы с облигациями. Я краем уха, да краем глаза что-то зацепил, однако серьезно изучать не полез. Через какое-то время мы открыли брокерские счета, жена даже что-то инвестировала. Спойлер: часть портфеля супруги была заблокирована в финексах, а часть продала в минус на кризисе и вывела деньги. Больше в это казино не лезла.

( Читать дальше )

❗️❗️Диверсификация против концентрации: как правильно распорядиться первым миллионом?

- 28 ноября 2025, 19:37

- |

При формировании портфеля мы не советуем привязываться к абсолютным цифрам, потому что для одного инвестора миллион рублей это много, это глобальная цель его пути в инвестициях — накопить этот самый миллион, а для другого эта сумма может составлять всего 1-5% активов.Поэтому лучше все же ориентироваться на классические понятия цели инвестирования, риск-профиля и горизонта инвестирования для определения того, можно ли инвестору отступиться от диверсификации и до какой степени.

Диверсификация — это по сути способ управления рисками практически без потери ожидаемой доходности. Концентрация — способ эти риски сильно увеличить с некоторым, но не пропорциональным потенциальным увеличением доходности портфеля. То есть при концентрации это будет, как если бы вы подошли к рулетке со своим миллионом и пять раз сделали ставку на «красное» или «черное». Выиграли — удвоили ставку. Проиграли — у вас сразу минус 20% общей суммы, и даже если на следующем ходе вы выиграете — вы останетесь без доходности, просто вернете первоначальный размер своих накоплений. Ну, а если проиграете — то потеряете уже 40% первоначальной суммы накоплений и восстановить их будет уже очень сложно. Цена ошибки в этом случае возрастает в разы.

( Читать дальше )

✔️ 10 принципов трейдинга от Майкла Ковела

- 28 ноября 2025, 19:29

- |

• Рынок не обязан оправдывать твой фундаментальный анализ или мнение экспертов. Он показывает только одно — куда реально движется цена. Тренд-фолловер торгует факт, а не объяснение.

• У тренда нет морали. Он может казаться «слишком дорогим» или «безумно дешёвым», но продолжать идти дальше. Попытка угадать разворот против тренда — самый дорогой способ показать рынку своё эго.

• Большие деньги делаются не в предсказании разворота, а в спокойной езде внутри уже идущего движения. Твоя задача — не поймать дно и вершину, а захватить «середину тренда».

• Новости — это шум, который толпа использует для оправдания своих поздних решений. Тренд-фолловер сначала видит движение в цене, а уже потом слышит историю, придуманную задним числом.

• Система трендовой торговли может ошибаться чаще, чем быть права, и всё равно зарабатывать. Немного больших трендов перекрывают множество маленьких и контролируемых стопов.

( Читать дальше )

Что делать на рынке, который "спит"

- 28 ноября 2025, 19:03

- |

Всем читателям нашего блога хорошего вечера и попутного тренда!

Сегодня хотим c вами обсудить тему — что делать на «тонком рынке»?

В пятницу, когда в экономическом календаре не значится важных данных — рынки частенько «засыпают», но сегодня это особенно заметно — США продолжают праздновать День Благодарения, а значит, половина мировых денег стоит на паузе. Американские фонды работают в укороченном режиме, крупные участники вне терминалов, и рынок просто теряет свою основную движущую силу.

Когда на крупнейшем рынке мира снижается ликвидность, все остальные автоматически переходят в режим тихого дрейфа: меньше сделок, меньше инициативы, меньше поводов для больших и резких свечей — активная торговля обычно не даёт смысла.

Но если уж заходить в сделки, то чаще всего это делают от границ узкого внутридневного диапазона. Причина проста: в низкой ликвидности рынок редко пробивает уровни — для рывка просто нет объёма. Он ходит от края к краю, будто упираясь в стенки небольшого коридора.

( Читать дальше )

Вечерний анализ рынка 28 ноября. Рост российского рынка! Рубль сильно укрепился! Юань ниже 11!

- 28 ноября 2025, 18:42

- |

или на других платформах:

📱 Ютуб www.youtube.com/watch?v=8cS-1XIeyMs

📱 ВК vk.com/video-221504876_456240080

📱 Рутуб rutube.ru/video/b4794648bfcc67d189d24fb6ad0dbe55/

📱 Дзен dzen.ru/bogdanoffinvest

00:00 — Логика рынка

11:07 — S&P500, Nasdaq, Hang seng

12:28 — RGBI, IRUS (Индекс Мосбиржи), RTSI (Индекс РТС)

13:42 — Сбер, Т-банк, ВТБ, Газпром, Газпром нефть, Лукойл, Роснефть, Новатэк, МТС, Мечел, Сегежа, Сургутнефтегаз прив.

15:26 — Юань-рубль, рубль-доллар, фьючерс юаня, прогноз рубля.

16:39 — Фьючерс на газ, Природный газ США, Газ TTF, Нефть, Фьючерс нефти

17:40 — DXY, US10Y, VIX, Серебро, фьючерс серебро, Золото, фьючерс золото

19:36 — TLT, Биткойн, Apple, Tesla, Китайские акции

20:24 — Итоги по рынку акций

22:36 — SFIN, SVAV

📚 Библиотека трейдера: Системный подход к внутридневному трейдингу

- 28 ноября 2025, 17:29

- |

Книга Вана Тарпа и Брайана Джуна «Внутридневной трейдинг» — типичный продукт эпохи расцвета электронного дейтрейдинга, но при этом одна из наиболее взвешенных и «взрослых» книг на эту тему. Это не сборник «секретных паттернов» и не попытка продать мечту о жизни у монитора с ноутбуком на пляже. По сути, это методичка по тому, как подойти к внутридневной торговле системно: через психологию, управление риском и осознанный выбор стиля, а уже потом — через конкретные приёмы входа и выхода.

Сильный фундамент задаёт именно Ван Тарп. Его классические темы — ожидание (expectancy), размер позиции, серия сделок и психологические установки трейдера — грамотно перенесены в контекст дейтрейдинга. Автор постоянно подчёркивает, что основная проблема внутридневного трейдера — не «не тот индикатор», а отсутствие чёткой системы и контроля риска. В этом смысле книга полезна тем, что ставит голову на место: она не романтизирует дейтрейдинг, а объясняет, что это тяжёлая рутинная работа с высокой нагрузкой на психику.

( Читать дальше )

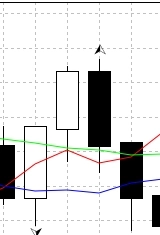

Свечи в тех. анализе.

- 28 ноября 2025, 16:48

- |

Три вида анализа рынка: СА, ГА, ИА. От большего к меньшему по значимости и более легкости понимания.

Я напишу про СА, именно про визуальные модели, которые изменяют направление. Визуальные модели очень часто отличаются от идеальных представлений и от случая, но в большинстве событий очень похожи и их легко идентифицировать на графике. Все модели представленные мной имеют значение только на вершинах или низинах.

буль буль буль

Поглощение

( Читать дальше )

🔥 СТРИМ! +18 000р на валюте и акциях: Разбор сделок на Мосбирже с Ришатом Мазитовым

- 28 ноября 2025, 16:45

- |

Какой трейдинг без реальных примеров от наставника? Сегодня вас ждет обучающий и практический стрим, где наставник Кинглаб разберет свои сделки на акциях и валюте прямо в эфире.

Скальпинг на Мосбирже — это уже не «дикий запад» криптобирж. Здесь важно работать точнее, дисциплинированнее и понимать каждое действие в стакане. Именно этому и посвятим эфир.

Что разберем:

— точки входа и логику принятия решений

— ошибки и варианты более точных входов

— работу с биржевым стаканом

— ответы на ваши вопросы в прямом эфире

⌛️Начинаем в 17:00

( Читать дальше )

Почему прогнозы не работают?

- 28 ноября 2025, 16:30

- |

Никакие виды прогнозов на рынке не работают: ни технический анализ, ни волновой, ни фундаментальный, кластерный, фрактальный, свечной…

Это всё анализ прошлого! А цена формируется НАСТОЯЩИМ — сделками здесь и сейчас. И эти сделки В НАСТОЯЩЕМ могут иметь условно 3 причины:

— БУДУЩИЕ ожидания, которые могут мгновенно меняться из-за информации/событий, которые сейчас еще неизвестны/не произошли, а станут известны/произойдут в будущем.

— НАСТОЯЩАЯ необходимость, например нехватка или избыток свободных средств, ГО, маржи, достаточность прибыли, чрезмерность рисков у конкретных трейдеров.

— ПРОШЛЫЕ данные, например корреляция инструментов, сезонность, отчетность и только небольшая маргинальная часть трейдеров ориентируется на прошлое поведение цены.

Все эти три причины действуют ОДНОВРЕМЕННО. Анализ только одной причины — ПРОШЛОГО, например технический или волновой анализ, по определению не может дать вам полной картины, а значит и прогнозы будут неверные.

Кто-то скажет: "Хорошо, тогда я добавлю в свои прогнозы анализ будущей информации".

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал