ТРЕЙДИНГ

Скажите точно, сколько вешать в граммах?

- 08 декабря 2025, 09:41

- |

Скажите точно, сколько вешать в граммах?

Именно этой фразой из рекламы нулевых (олды тут?) можно описать шквал вопросов в комментариях. Все хотят знать ту самую заветную цифру капитала. Я предлагаю не изобретать велосипед, а посчитать наш «Уровень FU», опираясь на суровую официальную статистику.

Да-да, я знаю про ложь, большую ложь и статистику. Но нам нужна точка отсчета.

Возьмем за базу стандартную семью из 3 человек (родители + ребенок) в Москве.

1. Крепость (Жилплощадь)

Начинаем с базы. По Жилищному кодексу норма — 18 кв. м на человека. Для троих это 54 метра, классическая «двушка».

Вот размер вашей крепости. Всё, что больше — это прекрасно, но надо понимать: каждый «лишний» квадратный метр, пока не закрыты остальные финансовые цели, отдаляет вас от свободы. Это пассив, который ест деньги, а не актив, который их приносит.

Как я уже заметил ранее, льготная ипотека — это актив, генерирующий прибыль, а не пассив. Так что, если вы счастливый айтишник или из другой привилегированной категории — поздравляю: самый сложный из пунктов для москвича, недвижимость, вам помогает получить государство.

( Читать дальше )

- комментировать

- 4.3К | ★3

- Комментарии ( 33 )

Утренняя табличка для быстрых спекулянтов (RIZ5, MXZ5, IMOEXF, SBERF, GLDRUBF, GAZPF)

- 08 декабря 2025, 09:13

- |

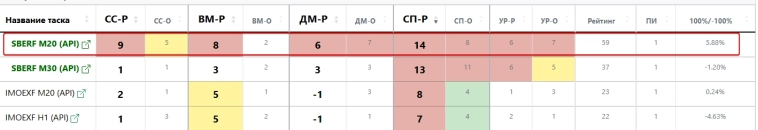

Лучшая пара сегодняшней таблички — SBERF|M20.

Но там «интрига» — прогноз на рост и одновременно на шорт. Т.е. цена должна сначала «дорасти» до уровня профита одного прогноза, а потом упасть до профита противоположного. На графике так.

( Читать дальше )

🥕 Что я понял за 4 года создания Собственного Пенсионного Фонда

- 08 декабря 2025, 09:02

- |

4 года по пути FIRE: от энтузиазма к безразличию, или на что может рассчитывать обычный работяга из провинции, стремящийся к финансовой независимости в России.

В 2021 году, будучи студентом универа, я поставил перед собой цель — сформировать собственный мини-пенсионный фонд, способный покрывать базовые, повседневные расходы моей семьи.

Начитавшись умных статей и исследований пришел к выводу, что размер Собственного Пенсионного Фонда (СПФ) должен быть эквивалентен 25 годовым (300 месячным) расходам моей семьи, а лучшее место для формирования капитала — Фондовый Рынок.

К достижению цели по размеру капитала был добавлен дедлайн: создать СПФ до 40 лет — это и есть одна из ключевых особенностей FIRE (Financial Independence, Retire Early), стать финансово независимым как можно раньше.

Но и это не все, помимо целевой суммы и срока ее накопления, я добавил третье, на мой взгляд самое важное условие — не снижать качество жизни в настоящем, другими словами, удерживать разумный баланс между созданием СПФ и «жизнью сейчас».

( Читать дальше )

Анализ рынка 8 декабря. Индекс уперся в линию сопротивления 2730. Сможем ли пробить потолок? Рубль!

- 08 декабря 2025, 08:28

- |

или на других платформах:

📱 Ютуб www.youtube.com/watch?v=KQzRBp6Ljow

📱 ВК vk.com/video-221504876_456240098

📱 Рутуб rutube.ru/video/f97f5f3c3bddec952fc3ba9ad27ae4c1/

📱 Дзен dzen.ru/bogdanoffinvest

00:00 — Логика рынка

08:50 — S&P500, Nasdaq, Hang seng

09:57 — RGBI, IRUS (Индекс Мосбиржи), RTSI (Индекс РТС)

11:57 — Сбер, Т-банк, ВТБ, Газпром, Газпром нефть, Лукойл, Роснефть, Новатэк, МТС, Мечел, Сегежа, Сургутнефтегаз прив.

14:24 — Юань-рубль, рубль-доллар, фьючерс юаня, прогноз рубля.

15:15 — Фьючерс на газ, Природный газ США, Газ TTF, Нефть, Фьючерс нефти

17:10 — DXY, US10Y, VIX, Серебро, фьючерс серебро, Золото, фьючерс золото

18:18 — TLT, Биткойн, Apple, Tesla, Китайские акции

19:08 — Итоги по рынку акций

20:36 — APTK

Индекс МБ сегодня

- 08 декабря 2025, 07:13

- |

2. Идея тактически прежняя 2500-2666-2600-2750(70)

3. Сегодня откроемся к 2715

4. По геополитике — сегодня терки коалиции задвинутых и попытка повлиять на предложенный план

5. Но условно вторник четверг его так или иначе заставят согласовать (скорее всего согласуют в надежде, что Москва не примет). и на этой неделе передадут на утверждение Москве

6. Но надо помнить, что Версальский мир открыл дорогу ко второй мировой войне. И нужно именно устранение причин конфликта. Значит смена режима. Вопрос, кто сможет продавить свою партию на выборах, насколько управляема будет новая власть и какой проект она будет отстаивать

7. А пока целим тактически на тест 2750-70 и видимо застынем в диапазоне 2650-2750 до экспиры и ЦБ или геополитических новостей

8. Внимание на Японию. Стресс на западе начнется оттуда — предупреждал

9. Итог попытаемся добить 2730-50 сегодня и пока успокоение на отстопленных шортистах

10. Удачи

t.me/ATOR_INVEST

📙 Технические сигналы "Золотой крест" и "Крест смерти"

- 07 декабря 2025, 22:02

- |

Сегодня речь пойдет про 2 сигнала-антипода:

📌 Золотой крест — бычий сигнал

📌 Крест смерти — сигнал начала медвежьего рынка

Оба эти сигнала появляются при пересечении скользящих средних EMA (или SMA). Данные сигналы считаются достаточно надежными и предупреждают о смене трендов, как правило долговременных. Традиционно используют 50 и 200-дневные EMA. Для ознакомления рекомендую эту статью, а также вот этот пост.

На что обратить внимание:

🔹Золотой крест требует пересечения быстрой EMA более медленной снизу вверх. А крест смерти формируется при пересечении краткосрочной EMA с более долгосрочной сверху вниз.

🔹В качестве быстрой и медленной EMA обычно используют: 50/200, 50/100, 20/50.

🔹Сигналы характеризуются сильным запаздыванием. По этой причине быструю EMA часто заменяют ценой актива.

🔹Хорошим подтверждением крестам явл-ся повышенные объемы, которые часто возникают именно при смене тренда.

🔹Как только проявляется золотой крест, долгосрочная МА может рассматриваться как потенциальная область поддержки. И наоборот, после того, как сформировался крест смерти, долгосрочную МА можно рассматривать как потенциальную зону сопротивления.

( Читать дальше )

Главное оружие FIREщика – бюджет.

- 07 декабря 2025, 21:28

- |

Главное оружие FIREщика – бюджет.

Денег всегда и всем не хватает. Они вечно утекают непонятно куда. Начинаешь считать расходы и знатно так удивляешься, это реально я столько потратил?

Как я писал в прошлом посте о % сбережений (https://smart-lab.ru/blog/1239439.php) необходимо откладывать деньги и для инвестиций, и для жизни чтобы жить нормально и не питаться дошираками. И не залезать в долги, если резко выросли расходы по жизненным обстоятельствам. Важный момент – бюджет необходимо делать под себя, под свою семью, для каждого нормы распределения дохода будут разными. И категория трат будет разная. Возможно, моя модель вам не подойдет. И ни в коем случае, это не является индивидуальной инвестиционной рекомендацией. Это лишь моя версия, сделайте свою под себя.

За основу взяты идеи «о 5ти конвертах» из базовой финансовой грамотности и «распределение доходов бизнеса», где весь доход предприятия делиться в процентном распределении (на амортизацию, инвестиции в бизнес, прибыль, зарплатный фонд, налоги и тд).

( Читать дальше )

Откуда берутся все эти инвест-блогеры и трейдеры с 10-20 летним стажем? Где они оставили свой след?

- 07 декабря 2025, 21:18

- |

Особенно забавляют 18-20летние «опытные» трейдеры, когда они успели этот опыт 10+ лет набрать, неясно, наверное еще будучи в яичках отца торговать на бирже уже учились. При чем эти блогеры вылезли 1-2 года назад хз из какой дыры и делают такие заявления, корчат из себя экспертов. Курсы продают, обучение. Вот начинаю многих спрашивать. Хорошо, ты торгуешь 10,15,20 лет, а чем можешь подтвердить это? Пишу, что так или иначе, если человек занимался инвестициями или трейдингом, то у него 100% будут аккаунты где-нибудь на смартлабе, в пульсе тинька, на ютубе, в соц.сетях. Где-нибудь у него будет блог или комментарии к новостям или видео. Человек в теме, обязательно засветится когда-нибудь и где-нибудь за 10-20 лет.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал