ТОРГОВЫЕ РОБОТЫ

торговый робот - это автоматизированная торговая система, принимающая решения и отдающая приказы на выполнение рыночных заявок на основе программного алгоритма.

В этом разделе вы найдете самые актуальные записи по теме торговые роботы.

Бесплатные интрадей данные по американским акциям

- 04 апреля 2023, 10:23

- |

Alpha Vantage имеет бесплатную и премиальную версии. В этой статье мы покажем вам, как загружать исторические рыночные данные из источника Alpha Vantage через S#.Data, используя бесплатный коннектор API и опцию бесплатных рыночных данных от Alpha Vantage.

💥Как скачать рыночные данные через S#.Data? В этой статье есть ответы для вас.💥

👉 Откройте приложение S#.Data.

👉 Посетите нашу инструкцию, если у вас нет приложения S#.Data.

👉 Как получить S#.Data

( Читать дальше )

- комментировать

- 1.2К | ★6

- Комментарии ( 2 )

Разработка торгового алгоритма, системы.Ручная торговля!

- 04 апреля 2023, 04:32

- |

Хватит терять деньги и перебиваться случайными выигрышами. Пора становится богатым и знаменитым (можно просто богатым).

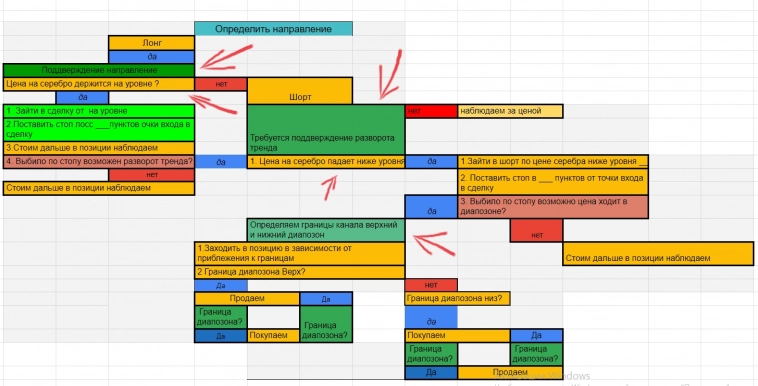

В творческом порыве был создан примитивный алгоритм действия, что бы потом превратить его в Грааль.

Исходные данные:

1. Инструмент Фьючерс серебра

2. Для входа используются базовый актив — график серебра

3. Время удержание позиции один день или рабочая неделя.

4. На выходные позиция закрывается.

Теперь требуется Ваша помощь. Так как позициях указанных красными стрелочками возникают большие не определенности в подтверждении выбранного направления. Принимаются любые идеи, индикаторы, новости, предсказания, ТА, ФА, для улучшения выбора направления инструмента.

Критика алгоритма приветствуется так, как автор тот еще трейдер.

Все предложения будут проверены в силу умственных способностей автора.

Нейросеть выбрала лучшие акции

- 03 апреля 2023, 19:56

- |

FRC, оптимальная цена для покупки — 14.36$. Цель — 15.2428$. Предсказанная вероятность роста 88.4%

NVAX, оптимальная цена для покупки — 7.3$. Цель — 7.7728$. Предсказанная вероятность роста 81.4%

FATE, оптимальная цена для покупки — 5.7315$. Цель — 6.1343$. Предсказанная вероятность роста 76.7%

Результаты поста от 2023-03-06

BBBY, купили по 1.42$. Продали 3 апреля по 0.3859$. Итоговый процент -72.82%

MARA, купили по 6.73$. Продали 14 марта по 7.32$. Итоговый процент +8.77%

GTHX, купили по 3.76$. Продали 3 апреля по 2.615$. Итоговый процент -30.45%

Итого: из 3 сигналов 1 оказались верными.

Что это такое? || Отчет

тс: покупка VTBR робот PVVI

- 03 апреля 2023, 18:15

- |

ТОРГОВЫЙ СИГНАЛ: ПОКУПКА VTBR, РОБОТ PVVI

ВРЕМЯ ДЕЙСТВИЯ: ДО ЗАКРЫТИЯ ТОРГОВ

УСЛОВИЕ: ЦЕНА >= 0.01973

СТОП-ЛОСС: ЦЕНА ВАШЕЙ ПОКУПКИ — 0.00068

ТЭЙК-ПРОФИТ: ЦЕНА ВАШЕЙ ПОКУПКИ + 0.00068

СТАТИСТИКА С 22.09.1997 ПО 29.12.2018: 710/396

(ЧИСЛО ПРИБЫЛЬНЫХ СДЕЛОК/ЧИСЛО УБЫТОЧНЫХ)

Отчёт за март 2023

- 03 апреля 2023, 13:22

- |

MAIN счёт (1.5 * тренд. 0.75 * арбитраж)

Месяц к месяцу: — 4.78 %

Год к году: + 7 %

С 2022: + 61.1 %

Тренд (1 плечо):

Месяц к месяцу: + 10 %

Год к году: + 15 %

Всего: + 12.21 %

Арбитраж (2 плеча):

Месяц к месяцу: — 22.68 %

Год к году: — 15 %

Всего: + 44 %

И попадали и поросли:

Трендовые роботы заработали сначала на падении, потом на росте.

Арбитражные так же безбожно сливали. Сначала на падении, потом на росте.

Арбитражи

Напоминаю, рыночно-нейтральности, в том что мы торгуем по этому направлению — НЕТ. Это медленный одноногий индексный арбитраж. В данный момент, на одно плечо просадка в районе 15%. Это много – но не максимум даже по тестам. Т.ч. можем и ещё попадать.

Запасаемся попкорном.

Удачных алгоритмов!

Видео:

( Читать дальше )

10 дней продаю CPU на MQL MetaTesterAgent под Linux

- 03 апреля 2023, 13:09

- |

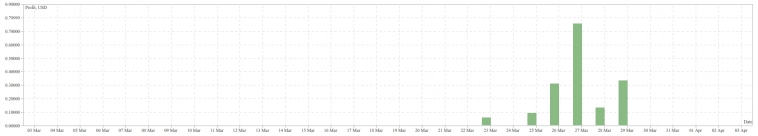

График выплат выглядит вот так:

Хочу отметить, что под Линуксом софтина ни разу не вылетела. Это конечно победа с их стороны, по отношению двухгодичной давности, когда агенты вылетали через час.

К восьмому дню начал подозревать неладное, что алготрейдеры не запускают совсем тесты. И тут я начал вспоминать, что последние 5 лет такая беда. Дают немного подзаработать и потом просто нет «заказов». Не знаю чья проблема. Помогает «restart» агентов и переконнект их к Cloud.

Еще из интересного, агенты сохраняют элементарные логи. Максимум, что можно увидеть, какие инструменты и какой тайм фрейм подгружается. Забавно, но алготрейдеры тестят в MT5 даже арбитраж на 3 ноги (EURUSD x EURRUB x USDRUBD) на тиках. Это прикольно.

Затеял я потом насобирать логов и сделать стату, что же сейчас интересно алготрейдерам из MQL )

люди подскажите:кто торгует роботами на облигациях - как реализуются сделки шорт если по бумагам нет маржинального кредитования?

- 02 апреля 2023, 19:25

- |

Мои итоги марта и первого квартала

- 02 апреля 2023, 17:55

- |

Начнем с традиционной таблицы

Что можно сказать? Эх, рано выключился «фильтр пилы» в RI-тренд (RI- контртренд «по традиции» отбил примерно 40% убытка RI-тренда). Ну и решение уменьшить долю RI пока себя оправдывает.

Но сам результат по сравнению с «нулями» с октября 2022-го, хоть что-то

( Читать дальше )

TREND. ALEX WANG. ИССЛЕДОВАНИЯ #6. Трендовость различных рынков. Revers Adaptive Price Channel

- 01 апреля 2023, 15:24

- |

Мы здесь: Глава 9.6 Исследования. Трендовость на Крипте и Московской бирже. Revers Adaptive Price Channel

Рис. 93. Робот на основе Revers Adaptive Price Channel

Суть стратегии

Риверсивная стратегия на одной из разновидностей адаптивного Price Channel.

Price Channel – ценовой канал. Адаптивным его можно делать через длину индикатора, привязав её к индикатору волатильности.

- По пробою верхнего уровня входим в лонг и закрываем шорт.

- По пробою нижнего уровня входим в шорт и закрываем лонг.

Результаты оптимизации на MOEX

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал