Сырьё

Platts: 6 сырьевых графиков для просмотра на этой неделе

- 08 октября 2019, 11:16

- |

1. Запуск газопровода помогает пермской добыче достичь новых максимумов

Что происходит? Добыча газа в пермском бассейне Западного Техаса в конце сентября выросла до рекордного уровня, увеличившись почти до 9,5 млрд куб. Футов в сутки после запуска экспресс-трубопровода Киндер-Морган на побережье Мексиканского залива. Межгосударственный трубопровод с пропускной способностью 2 млрд куб. примерно до 9 Bcf / d, но все еще опережает выходные уровни, которые в среднем составляли менее 8,8 Bcf / d до запуска конвейера. В последние дни цены на газ в Пермском бассейне оказались под значительным давлением из-за увеличения добычи на рынке Западного Техаса. 27 сентября цены на наличные в хабе Waha упали почти на 50 центов в ходе внутридневной торговли, упав до 1,02 долл. США / млн БТЕ, прежде чем осесть около 1,20 долл. США / млн БТЕ.

Что происходит? Добыча газа в пермском бассейне Западного Техаса в конце сентября выросла до рекордного уровня, увеличившись почти до 9,5 млрд куб. Футов в сутки после запуска экспресс-трубопровода Киндер-Морган на побережье Мексиканского залива. Межгосударственный трубопровод с пропускной способностью 2 млрд куб. примерно до 9 Bcf / d, но все еще опережает выходные уровни, которые в среднем составляли менее 8,8 Bcf / d до запуска конвейера. В последние дни цены на газ в Пермском бассейне оказались под значительным давлением из-за увеличения добычи на рынке Западного Техаса. 27 сентября цены на наличные в хабе Waha упали почти на 50 центов в ходе внутридневной торговли, упав до 1,02 долл. США / млн БТЕ, прежде чем осесть около 1,20 долл. США / млн БТЕ.( Читать дальше )

- комментировать

- 3К | ★6

- Комментарии ( 1 )

Золото.

- 27 сентября 2019, 19:17

- |

Картинка такая:

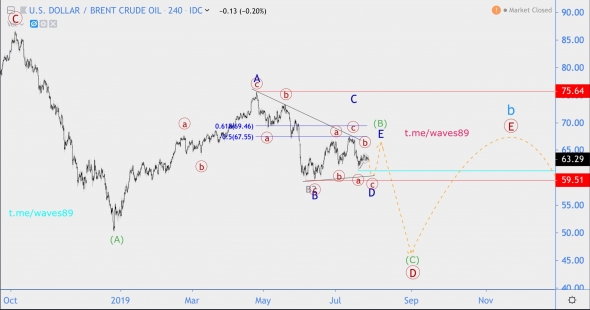

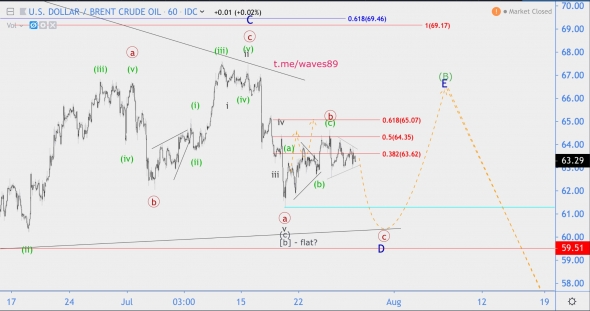

Волновой анализ нефти Brent

- 27 сентября 2019, 09:59

- |

Таймфреймы: 1H и 15M

Ничего не меняется — всё ещё формируется волна [D] треугольника «b»: https://vk.com/wall-124328009_14008. В которой сейчас формируется треугольник (B). На мелких (во внутренней структуре) возможны варианты, но, скорее всего, началась волна [a] of «E». Цели для всей «E» of (B) нанесены на последней картинке в виде синих фиб.

После завершения треугольника (B) of [D], цели находятся ниже бирюзового уровня с первой картинки. Глобальное цели не меняются — выбить низы 2008-го (обязательно) и 2016-го годов (желательно).

( Читать дальше )

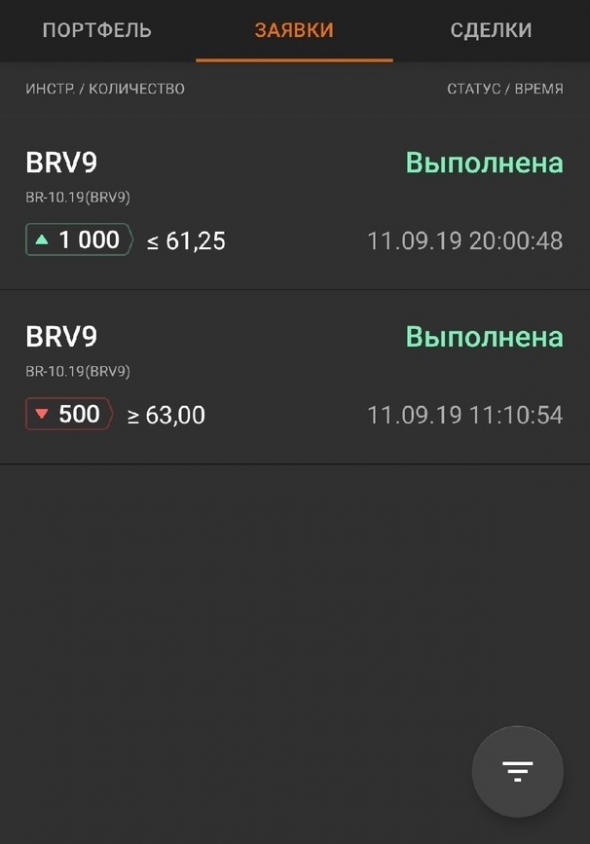

Нефть - грааль)))

- 11 сентября 2019, 22:21

- |

Как вы думаете, какой день лучше рассматривать для поиска точки входа, с целью разворота по нефти?

День, когда публикуется еженедельный отчёт по запасам нефти от EIA.

Обратите внимание, последние четыре недели, именно после публикации отчета, наблюдаем импульс к снижению на 2-4$.

А вообще, суть в том, что движение, как правило, происходит обратное к направлению предыдущего дня.

На этой неделе свои 2$ по нефти забрали, вчера открыли шорт по 63.50, сегодня добавили по 63, на вечерке вышли

( Читать дальше )

Нефть Brent - расклад на ближайшие дни

- 27 августа 2019, 14:37

- |

Нефть по большей части относится к категории рисковых активов, поэтому в определённой степени коррелирует с фондовыми индексами.

Последние 2 недели наблюдаем флэт с границами 58/58,4 — 61

Сегодня поздно вечером опубликуют прогнозные данные по запасам нефти в США от института API , завтра выйдет официальная статистика от минэнерго США. Есть предположение, что данные будут свидетельствовать о сокращение запасов, что краткосрочно будет на руку быкам.

Цель локального восходящего движения — верхняя граница, район 61$

Стоп 57,6, с последующим переворотом в SHORT, в таком случае увидим обновление августовских минимумов.

Группа в телеграме - t.me/gdemarza

TradingView - https://ru.tradingview.com/u/ThereIsMargin/

Волновой анализ нефти WTI

- 27 августа 2019, 10:04

- |

ТФ: 4H

Как и прогнозировалось ранее (https://vk.com/wall-124328009_13506), начался обвал внутри волны © of [D]. Изначально я предполагал импульсную форму этого обвала, но нефть лайт решила падать конечной диагональю, похоже.

Сути дела это не меняет — сейчас я жду цену ниже уровня конца волны (A) of [D], и только потом начну ожидать существенную коррекцию вверх в рамках волны [E].

Хотите быть в курсе что будет с нефтью, золотом и рублем? Тогда подписывайтесь на закрытый телеграм канал или группу ВК 89WAVES: SPOT PRICES.

Цены на сырьё: «Затишье перед очередной бурей» (перевод с deflation com)

- 12 августа 2019, 19:06

- |

Продажи Taiga (TBL) за второй квартал снизились на 16% из-за снижения цен на сырье (Newswire.ca, 8 августа)

Падение доходов Glencore из-за цен на сырье (Investorschronical.co.uk, 7 августа)

Низкие цены на сырье бьют по доходам перевозчиков (resource-recycling.com, 6 августа)

Снижение цен на сырье сказывается на Веданте; акции достигли 52-недельных минимумов (Business Standard, 5 августа)

«Шелл» (RDS.A) за 2 квартал не набирает обороты из-за падения цен на сырьевые товары (Yahoo Finance, 1 августа)

Тем не менее, цены на сырьевые товары снижаются в течение многих лет.

Вот график и комментарий с августовской перспективы рынка EWI:

Этот график, показывающий снижение мировых цен на сырьевые товары, является насмешкой над попытками центральных банков стимулировать инфляцию. Фактически, индекс CRB достиг максимума 471 в июле 2008 года, и после пика контртренда в 2011 году индекс опустился почти на 60% до своего минимума в феврале 2016 года. В течение 2019 года цены на сырую нефть упали более чем на 17%. Цены на природный газ снизились почти на 20%. И цены на пропан упали на невероятные 47%. За последние два года индекс CRB торговался в боковом тренде, но, вероятно, это — затишье перед очередной бурей.

Этот график, показывающий снижение мировых цен на сырьевые товары, является насмешкой над попытками центральных банков стимулировать инфляцию. Фактически, индекс CRB достиг максимума 471 в июле 2008 года, и после пика контртренда в 2011 году индекс опустился почти на 60% до своего минимума в феврале 2016 года. В течение 2019 года цены на сырую нефть упали более чем на 17%. Цены на природный газ снизились почти на 20%. И цены на пропан упали на невероятные 47%. За последние два года индекс CRB торговался в боковом тренде, но, вероятно, это — затишье перед очередной бурей.Приготовьтесь к этой «буре» прямо сейчас, прочитав бесплатный отчет «Что нужно знать сейчас о защите от дефляции».

( Читать дальше )

Brent - сезон шортов

- 07 августа 2019, 19:26

- |

Нефть, как инструмент рисковых активов последние дни находится под давлением.

Пробита вниз психологически ключевая поддержка 60$, в текущей ситуации ни данные по запасам, ни различные вбросы от ОПЕК и министров энергетики различных стран не будут иметь значение, так как самый главный фактор это взаимосвязь с фондовым рынком США (а ему есть куда падать) и другими рисковыми активами.

Ранее уже предупреждали, что после заседания ФРС США нужно присматриваться к шортам по группе инструментов, имеющие отношение к RISK ON

Предлагаем возможные отскоки вверх использовать для открытия сделки SHORT с целью 50-52$

Группа в телеграме - t.me/gdemarza

TradingView - https://ru.tradingview.com/u/ThereIsMargin/

Brent - спекулятивная идея на сегодня

- 31 июля 2019, 09:50

- |

Ночью вышли прогнозные данные от института API по запасам нефти, свидетельствующие о сокращении на 6 млн баррелей. Официальные данные от министерства энергетики США выйдут в 17:30 по мск. Как правило, данные подтверждаются.

Идея ориентирована, что именно на ожиданиях в течении сегодняшнего дня нефть скорее будет расти.

Если ориентироваться на ТА, то увидим что вышли из локального флэта вверх, что увеличивает шансы на продолжение роста.

Ближайшая цель 67$

Группа в телеграме - t.me/gdemarza

TradingView - https://ru.tradingview.com/u/ThereIsMargin/

Волновой анализ нефти Brent

- 27 июля 2019, 10:29

- |

Таймфреймы: 4H и 1H

Всё ещё формируется волна [D] треугольника «b»: https://vk.com/wall-124328009_14008. В которой формируется треугольник (B). На мелких (во внутренней структуре) возможны варианты, но, скорее всего, формируется волна [b] или [c] of «D». Если [b], то она тоже принимает форму треугольника (ТРИ ТРЕУГОЛЬНИКА В ОДНОМ ПОСТЕ!); если [c], то это заходные.

Локальные цели находятся ниже бирюзового уровня и выше красного. Глобальное цели не меняются — выбить низы 2008-го (обязательно) и 2016-го годов (желательно)

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал