Сша

Торговые идеи от Артема Деева на 2 декабря 2015

- 02 декабря 2015, 10:52

- |

Европейская валюта по итогам торговой сессии вторника прервала коррекционную динамику прошлых дней, восстановившись против доллара до уровня 1,0630. Стоит отметить, что бычий откат по паре EURUSD был вполне обосновав, особенно после выхода слабых данных по промышленному сектору Китая, снова заставивших трейдеров переориентировать собственные капиталы в направлении защитных активов. Главный валютный риски в этой ситуации получил преимущество будучи классической валютой фондирования. Кроме того, евро не осталось без поддержки и национального фундаментального фона, хотя данные снова оставили неоднозначное впечатление. Уровень безработицы в Еврозоне в октябре после снижения третий месяц подряд достиг минимального значения с января 2012 года, тем не менее он все равно остается одним из самых высоких среди других развитых странах. Не меньший прогресс был зафиксирован и на рынке труда Германии, где количество безработных за прошлый месяц снизилось на 52,9 тыс., при этом уровень безработицы оказался на минимуме за много лет. Внутри дня вышли и данные по индексу деловой активности в производственном секторе Markit Еврозоны, которые, как и предполагалось, продолжают указывать на высокие риски стагнации сектора, не позволяющие валютному блоку наверстать прежние темпы экономического восстановления.

Европейская валюта по итогам торговой сессии вторника прервала коррекционную динамику прошлых дней, восстановившись против доллара до уровня 1,0630. Стоит отметить, что бычий откат по паре EURUSD был вполне обосновав, особенно после выхода слабых данных по промышленному сектору Китая, снова заставивших трейдеров переориентировать собственные капиталы в направлении защитных активов. Главный валютный риски в этой ситуации получил преимущество будучи классической валютой фондирования. Кроме того, евро не осталось без поддержки и национального фундаментального фона, хотя данные снова оставили неоднозначное впечатление. Уровень безработицы в Еврозоне в октябре после снижения третий месяц подряд достиг минимального значения с января 2012 года, тем не менее он все равно остается одним из самых высоких среди других развитых странах. Не меньший прогресс был зафиксирован и на рынке труда Германии, где количество безработных за прошлый месяц снизилось на 52,9 тыс., при этом уровень безработицы оказался на минимуме за много лет. Внутри дня вышли и данные по индексу деловой активности в производственном секторе Markit Еврозоны, которые, как и предполагалось, продолжают указывать на высокие риски стагнации сектора, не позволяющие валютному блоку наверстать прежние темпы экономического восстановления.

( Читать дальше )

- комментировать

- 3

- Комментарии ( 0 )

НОЯБРЬСКИЕ ОТЧЕТЫ ПО РЫНКУ ТРУДА ОКОНЧАТЕЛЬНО УБЕДЯТ ФРС ПОДНЯТЬ ПРОЦЕНТНЫЕ СТАВКИ

- 02 декабря 2015, 09:31

- |

НОЯБРЬСКИЕ ОТЧЕТЫ ПО РЫНКУ ТРУДА ОКОНЧАТЕЛЬНО УБЕДЯТ ФРС ПОДНЯТЬ ПРОЦЕНТНЫЕ СТАВКИ

Прогнозы указывают на рост числа занятых в ноябре еще на 200 тыс. и на продолжение позитивной динамики в размерах заработной платы. Улучшения на рынке труда дают квалифицированным работникам больше возможностей для поиска высокооплачиваемой работы. А Федеральная резервная система очень внимательно следит за этим рынком, и она все больше склонна к повышению ставок впервые за почти десять лет, и только отвратительный отчет по занятости в США может заморозить эти планы.

Однако, не стоит делать ставки на эти отчеты. С числом открытых вакансий около рекордного пика и уровнем найма на 11-месячном максимуме цифры по росту занятости в ноябре, вероятно, будут удовлетворительными, чтобы ФРС начала действовать до конца года.

Экономисты, опрошенные MarketWatch, прогнозируют увеличение числа занятых на 205 тыс. после роста на 271 тыс. в октябре — это был самый большой рост с января 2015 года. Уровень безработицы, тем временем, по прогнозам, остался на прежнем уровне в 5%. Не исключено, конечно, что он мог опуститься ниже этой психологической отметки — до 4,9%, но не уделяйте слишком много внимания этому. «5% там будет или 4,9%, неважно — это нам ни о чем больше не говорит, — считает Ричард Муди, главный экономист Regions Financial. — Это просто покажет нам, что мы снизили слабость на рынке труда». Правительство выпустит отчет по занятости в пятницу. И затруднить положение ФРС может только очень плохой отчет, к примеру, если он покажет рост менее чем на 100 тыс. новых рабочих мест.

( Читать дальше )

3 графика, на которые стоит обратить внимание в преддверии декабрьского заседания ФРС

- 02 декабря 2015, 08:04

- |

15-16 декабря состоится знаменательное событие – двухдневное заседание ФРС, по итогам которого регулятор может повысить ключевую ставку. Монетарное ужесточение может всколыхнуть глобальные финансовые рынки и изменить прогноз по ряду активов.

Валютный рынок во многом уже заложил сценарий умеренного роста ставок, в частности, заметно укрепился доллар. Однако грядущие изменения нашли отражения не во всех сегментах.

В преддверии важных событий аналитики Societe Generale предлагают ознакомиться с тремя интересными графиками.

• Рост заработных плат, который наблюдается в последнее время. Подобная ситуация вполне соответствует идее декабрьского повышения ставок. На эту компоненту следует обратить особое внимание 4 декабря, когда будет представлен ключевой отчет по рынку труда США за ноябрь. Если резкого всплеска не будет, то идея (благоприятного) медленного ужесточения получит подтверждение.

( Читать дальше )

Фондовый рынок США: основные статистические закономерности

- 01 декабря 2015, 07:50

- |

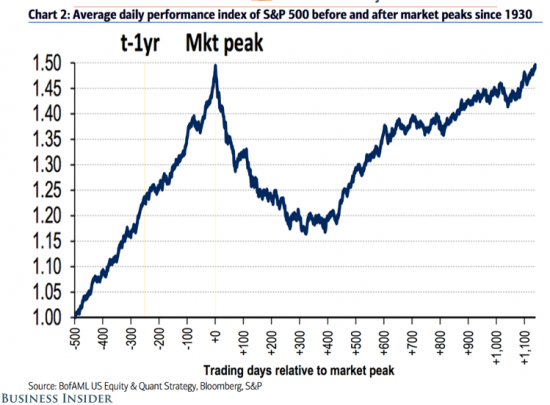

Если обратиться к истории, то выясняется, что американский рынок акций в среднем рос на 10% в год.

Звучит впечатляюще, однако, не следует забывать о фразе «в среднем». В одни периоды ситуация была лучше, в другие – хуже. Природа рынков изменчива, что проиллюстрировал на графическом примере Bank of America. На приведенной ниже схеме представлено среднедневная доходность S&P 500 в преддверии и после рыночных пиков на основе статистики с 1930 года.

Видно, что взлеты сменяются падением, на чем можно неплохо заработать, но терпеливый долгосрочный инвестор в итоге также оказывается в позитиве.

Также были выделены несколько закономерностей:

• Доходность S&P 500 была очень сильной в преддверии пика. Медианный показатель за 6 месяцев равнялся 14%, а за 12 месяцев – 21%.

( Читать дальше )

NZDUSD(Форекс)

- 01 декабря 2015, 07:39

- |

Барак Обама официально заявил:

- 30 ноября 2015, 21:29

- |

что Россия должна продолжать авиаудары по позициям боевиков запрещенного в РФ «Исламского государства».

в ходе переговоров обсуждалась Украина и, в частности, реализация минских договоренностей. Обама в этой связи заявил, что по мере того, как Москва будет их реализовывать, антироссийские санкции будут сниматься. Процесс может начаться в самое ближайшее время.

Фундаментальный анализ финансовых рынков на 30.11.2015 – 06.12.2015 г.

- 30 ноября 2015, 13:18

- |

Сбитый в Сирии российский самолёт, безусловно, стал темой недели, на его примере мы ещё раз рассмотрим многоуровневость политики США. Рынки ждут решения ФРС по юаню и декабрьских заседаний Банка Англии, ЕЦБ, ФРС и ОПЕК. Глава Банка Англии уже заявил о преждевременности повышения ставок, ЕЦБ, скорее всего, пойдёт на дальнейшее смягчение монетарной политики, а Саудовская Аравия заявила, что готова обсуждать с другими производителями, независимо от их членства в ОПЕК, меры по стабилизации нефтяного рынка. На самом деле новостей не так много, определённое затишье в финансовом мире сохраняется.

1.Перспективы развития госфинансов США

С точки зрения внешней политики, Турция не является самостоятельным государством и не может позволить себе самостоятельно принять решение сбить российский самолёт (неслучайность этого полностью доказана) без одобрения из Вашингтона, поэтому разбирать ситуацию следует только через призму американской политики. Неслучайно первые лица США, президент и госсекретарь, можно сказать, спрятались и никак не участвуют в обсуждении произошедшего. Это, безусловно, понимают и в России, и в ЕС, но политика требует соблюдения определённых правил, когда нельзя прямо называть вещи своими именами, поэтому обвинения в адрес Вашингтона выдвигаются достаточно условные, по крайней мере, пока.

( Читать дальше )

Торговые идеи от Артема Деева на 30 ноября 2015

- 30 ноября 2015, 10:26

- |

Европейская валюта продолжает оставаться под влиянием целого ряда фундаментальных факторов, указывающих на значительный потенциал коррекции. По сообщению агентства Рейтер, которое вышло в прошлую среду, руководители ЕЦБ рассматривают возможность введения ступенчатого уровня негативной депозитной ставки для банков, размещающих избыточную ликвидность на корреспондентских счетах в центральном банке. Это интерпретируется как возможность установления ставки по депозитам в -0,3%, по сравнению с текущими -0,2%. ЕЦБ надеется, что подобная мера будет стимулировать банки кредитовать экономику и тем самым поддержат экономический рост. Кроме того, еще одним и куда более вероятным шагом может стать решение ЕЦБ расширить объемы действующей программы количественного смягчения на дополнительные 10-15 млрд. евро. Участники рынка практически не сомневаются в том, что ЕЦБ пойдет на подобные изменения монетарной политики, особенно в свете последних данных по темпам экономического восстановления валютного блока и потребительской активности населения. Судьбоносное заседание запланировано на этот четверг, 3 декабря, день, когда европейский мегарегулятор обещает создать на рынке все основания для полномасштабного рождественского ралли. Тем временем, европейские фондовые рынки продолжают расти, отыгрывая избыточный потенциал более мягкой экономической политики. Евро на этом фоне вынуждено отступать и под давлением фондовиков. Учитывая сказанное, я по-прежнему рекомендую не покидать расположения коротких сделок по EURUSD.

Европейская валюта продолжает оставаться под влиянием целого ряда фундаментальных факторов, указывающих на значительный потенциал коррекции. По сообщению агентства Рейтер, которое вышло в прошлую среду, руководители ЕЦБ рассматривают возможность введения ступенчатого уровня негативной депозитной ставки для банков, размещающих избыточную ликвидность на корреспондентских счетах в центральном банке. Это интерпретируется как возможность установления ставки по депозитам в -0,3%, по сравнению с текущими -0,2%. ЕЦБ надеется, что подобная мера будет стимулировать банки кредитовать экономику и тем самым поддержат экономический рост. Кроме того, еще одним и куда более вероятным шагом может стать решение ЕЦБ расширить объемы действующей программы количественного смягчения на дополнительные 10-15 млрд. евро. Участники рынка практически не сомневаются в том, что ЕЦБ пойдет на подобные изменения монетарной политики, особенно в свете последних данных по темпам экономического восстановления валютного блока и потребительской активности населения. Судьбоносное заседание запланировано на этот четверг, 3 декабря, день, когда европейский мегарегулятор обещает создать на рынке все основания для полномасштабного рождественского ралли. Тем временем, европейские фондовые рынки продолжают расти, отыгрывая избыточный потенциал более мягкой экономической политики. Евро на этом фоне вынуждено отступать и под давлением фондовиков. Учитывая сказанное, я по-прежнему рекомендую не покидать расположения коротких сделок по EURUSD.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал