SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Сша

Операция Twist подходит к концу: самое время оценить ожидания рынка

- 21 марта 2012, 17:19

- |

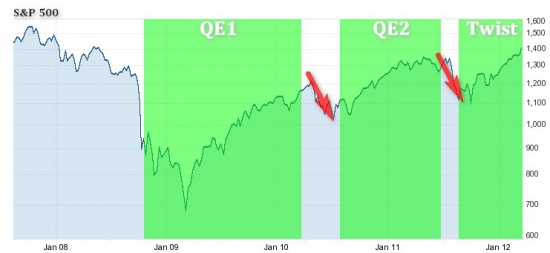

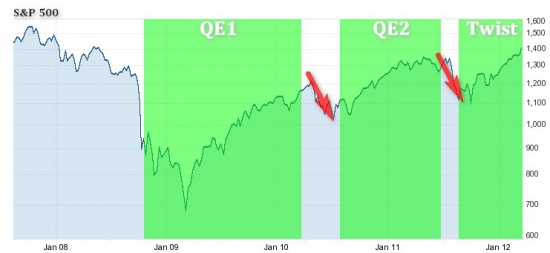

В то время, как макроэкономические показатели США постепенно ухудшаются (что, тем не менее, не мешает представителям ФРС открещиваться от старта QE3 в ближайшей перспективе), растут риски значительного падения американских фондовых рынков. Обновленный прогноз ФРС по экономике штатов (в сторону повышения) «напугал» рынок золота и казначейских облигаций – инвестиционный капитал стремительно перебрался на фондовый рынок.

Однако если исторические закономерности останутся в силе, то после окончания операции Twist (если, конечно, за ней не стартует новая программа искусственной помощи экономике) инвесторов ожидает падение порядка 8-10% по всему фронту бумаг. Подобное уже случалось по окончании предыдущих программ (QE1 и QE2), а также в периоды политической стабилизации США (1983, 1994 и 2003 годы).

Напомним, что в понедельник (18 марта) президент Банка Нью-Йорка Билл Дадли заявил, что ФРС не видит поводов к старту третьего раунда программы количественного смягчения (QE3). Тем самым, вероятность негативного сценария на американском фондовом рынке по окончании операции Twist выглядит довольно высокой.

( Читать дальше )

Однако если исторические закономерности останутся в силе, то после окончания операции Twist (если, конечно, за ней не стартует новая программа искусственной помощи экономике) инвесторов ожидает падение порядка 8-10% по всему фронту бумаг. Подобное уже случалось по окончании предыдущих программ (QE1 и QE2), а также в периоды политической стабилизации США (1983, 1994 и 2003 годы).

Напомним, что в понедельник (18 марта) президент Банка Нью-Йорка Билл Дадли заявил, что ФРС не видит поводов к старту третьего раунда программы количественного смягчения (QE3). Тем самым, вероятность негативного сценария на американском фондовом рынке по окончании операции Twist выглядит довольно высокой.

( Читать дальше )

- комментировать

- ★6

- Комментарии ( 11 )

«Международная амнистия» предъявила России ультиматум

- 21 марта 2012, 15:34

- |

Источник перевод для mixednews – josser

Унёсшая десятки тысяч жизней санкционированная ООН кампания НАТО против Ливии закончилась полным крахом (если только спасение мирных жителей действительно было её целью). Это становится ясным в североафриканской стране, в которой расистские эскадроны смерти творят геноцид и чистки «нежелательных элементов», целые регионы откалываются в качестве полуавтономных террористических эмиратов, а на должность «премьер-министра» возведён глава [электротехнического департамента] Института нефти (при Государственной нефтяной компании Абу-Даби; прим. mixednews), финансируемого BP, Shell и Total.

Если же задача состояла в дроблении государства на слабые, враждующие микрогосударства и приведении к власти марионеточного правительства в Триполи для беспрепятственного заключения грабительских контрактов с западными корпорациями, то она была блестяще выполнена.

( Читать дальше )

Унёсшая десятки тысяч жизней санкционированная ООН кампания НАТО против Ливии закончилась полным крахом (если только спасение мирных жителей действительно было её целью). Это становится ясным в североафриканской стране, в которой расистские эскадроны смерти творят геноцид и чистки «нежелательных элементов», целые регионы откалываются в качестве полуавтономных террористических эмиратов, а на должность «премьер-министра» возведён глава [электротехнического департамента] Института нефти (при Государственной нефтяной компании Абу-Даби; прим. mixednews), финансируемого BP, Shell и Total.

Если же задача состояла в дроблении государства на слабые, враждующие микрогосударства и приведении к власти марионеточного правительства в Триполи для беспрепятственного заключения грабительских контрактов с западными корпорациями, то она была блестяще выполнена.

( Читать дальше )

Две причины того, почему глобальный рост замедлится

- 21 марта 2012, 11:37

- |

Источник перевод для mixednews – molten

13.03.2012

Ближайшие годы будут отмечены сейсмическими изменениями экономических условий в США. Во-первых, и самое главное, мы увидим резкое замедление экономического роста. Джереми Грэнтем, управляющий активами, которого я уважаю, считает, что в течение следующих семи лет глобальный рост составит два процента. Лично я считаю, что рост будет и того меньше.

Ближайшие годы будут отмечены сейсмическими изменениями экономических условий в США. Во-первых, и самое главное, мы увидим резкое замедление экономического роста. Джереми Грэнтем, управляющий активами, которого я уважаю, считает, что в течение следующих семи лет глобальный рост составит два процента. Лично я считаю, что рост будет и того меньше.

Причин такому замедлению мириады, однако вот самые важные:

1) Возраст населения: рост доли населения, которое будет выходить на пенсию, в том время как в рабочей силе будет меньше молодёжи.

2) Бремя чрезмерной задолженности.

Что касается причины № 1, Европа является ярким примером такой ситуации. По данным Евростата, в период между 2004 и 2050 годами, число людей нетрудоспособного возраста существенно возрастёт. В ЕС в 2004 году на каждого человека нетрудоспособного возраста (64 года и выше) приходилось примерно четыре человека трудоспособного возраста (19-64 года). К 2050 году это число сократится всего до двух человек трудоспособного возраста на каждого нетрудоспособного.

( Читать дальше )

13.03.2012

Ближайшие годы будут отмечены сейсмическими изменениями экономических условий в США. Во-первых, и самое главное, мы увидим резкое замедление экономического роста. Джереми Грэнтем, управляющий активами, которого я уважаю, считает, что в течение следующих семи лет глобальный рост составит два процента. Лично я считаю, что рост будет и того меньше.

Ближайшие годы будут отмечены сейсмическими изменениями экономических условий в США. Во-первых, и самое главное, мы увидим резкое замедление экономического роста. Джереми Грэнтем, управляющий активами, которого я уважаю, считает, что в течение следующих семи лет глобальный рост составит два процента. Лично я считаю, что рост будет и того меньше.Причин такому замедлению мириады, однако вот самые важные:

1) Возраст населения: рост доли населения, которое будет выходить на пенсию, в том время как в рабочей силе будет меньше молодёжи.

2) Бремя чрезмерной задолженности.

Что касается причины № 1, Европа является ярким примером такой ситуации. По данным Евростата, в период между 2004 и 2050 годами, число людей нетрудоспособного возраста существенно возрастёт. В ЕС в 2004 году на каждого человека нетрудоспособного возраста (64 года и выше) приходилось примерно четыре человека трудоспособного возраста (19-64 года). К 2050 году это число сократится всего до двух человек трудоспособного возраста на каждого нетрудоспособного.

( Читать дальше )

Бартон Биггс уверен в росте S&P 500

- 21 марта 2012, 09:53

- |

Бартон Биггс увеличивает, по собственным словам, инвестиции в акции. Сейчас доля акций в его портфеле составляет 90%. Он уверен, что колоссальное количество кэша в облигациях неминуемо пойдет в рынок акций — долгосрочные ставки на минимумах.

Стратег S&P Sam Stovall считает, что лучшие условия для рынка акций США создадут ставки в районе 3-4% в сочетании с улучшением ситуации на рынке труда.

От себя можно добавить, что это будут именно акции на развитых рынках — мы уже видим, что EM начали отставать. Рост ставок, если состоится, будет иметь разрушительное влияние на сырьевые цены и негативно скажется на российском рынке и экономике. При нефти 70 РТС будет в районе 1200.

Стратег S&P Sam Stovall считает, что лучшие условия для рынка акций США создадут ставки в районе 3-4% в сочетании с улучшением ситуации на рынке труда.

От себя можно добавить, что это будут именно акции на развитых рынках — мы уже видим, что EM начали отставать. Рост ставок, если состоится, будет иметь разрушительное влияние на сырьевые цены и негативно скажется на российском рынке и экономике. При нефти 70 РТС будет в районе 1200.

Продолжаются продажи в облигациях США.

- 20 марта 2012, 23:19

- |

Интересная ситуация складывается на долговом рынке США. Сегодня, когда относительно продажные настроения на мировых рынках риска, доходности по казначейским облигациям штатов продолжают расти. Доходность 10 летних бумаг минфина США в ходе сегодняшней сессии выросла в моменте до 2.39%, самого высокого уровня с октября прошлого года (см.график). Что также немаловажно доходности по 10 летним ипотечным облигациям выросли до 5 месячного максимума до 3.97% по сообщениям Zillow. У кого какие мысли по этому поводу?

Нефть более привлекательна для шорта

- 20 марта 2012, 12:57

- |

Если исходить из того, что рост последнего месяца был явлением рукотворным, для выполнения каких либо политических задач, например выборов в США. Или же это была глобальная раздача бумаг по максимумам, то смею предположить, что медведям сейчас наиболее безопаснее играть на понижение в нефти. Поскольку властям на западе выгодны дорогие активы, но не выгодна дорогая нефть, поскольку она является источником инфляции.

Вот к примеру, взглянем на золото, ему бы надо расти на том, что денег в системе много, но золото планомерно мочат, поскольку золото это актив, который является антиподом денег и поэтому является самым главным индикатором доверия к валютам. С одной стороны, власти на западе напечатали огромное количество денег и усиленно занижают инфляцию, с другой стороны, они прекрасно понимают, что при таких обстоятельствах рост золота будет индикатором их действий по девальвации валют и обесценения долга. Золото своим ростом, будет явственно говорить, что инфляция денег есть. Поэтому, им крайне необходимо сдерживать рост золота и более того, стараться занизить его курс, даже если это в итоге будет убыточной для них операцией. С точки зрения властей, можно проиграть деньги на рынке золота, но зато это позволяет им печатать триллионы денег почти безнаказанно. Но шортить золото я бы не советовал даже не смотря на то, что я полагаю, что его продолжат мочить.

( Читать дальше )

Вот к примеру, взглянем на золото, ему бы надо расти на том, что денег в системе много, но золото планомерно мочат, поскольку золото это актив, который является антиподом денег и поэтому является самым главным индикатором доверия к валютам. С одной стороны, власти на западе напечатали огромное количество денег и усиленно занижают инфляцию, с другой стороны, они прекрасно понимают, что при таких обстоятельствах рост золота будет индикатором их действий по девальвации валют и обесценения долга. Золото своим ростом, будет явственно говорить, что инфляция денег есть. Поэтому, им крайне необходимо сдерживать рост золота и более того, стараться занизить его курс, даже если это в итоге будет убыточной для них операцией. С точки зрения властей, можно проиграть деньги на рынке золота, но зато это позволяет им печатать триллионы денег почти безнаказанно. Но шортить золото я бы не советовал даже не смотря на то, что я полагаю, что его продолжат мочить.

( Читать дальше )

В США принят исполнительный указ о «военном положении для мирного времени»

- 19 марта 2012, 11:34

- |

Источник перевод для mixednews – molten

Этот Исполнительный указ был опубликован( http://www.whitehouse.gov/the-press-office/2012/03/16/executive-order-national-defense-resources-preparedness)на вебсайте правительства США WhiteHouse.gov 16 марта 2012 года под названием Подготовка ресурсов к национальной обороне.

Этот Исполнительный указ был опубликован( http://www.whitehouse.gov/the-press-office/2012/03/16/executive-order-national-defense-resources-preparedness)на вебсайте правительства США WhiteHouse.gov 16 марта 2012 года под названием Подготовка ресурсов к национальной обороне.

По сути, это план военного положения для мирного времени и он даёт президенту власть изымать практически всё, что будет сочтено необходимым для «национальной безопасности».

Рассчитан он на мирное время, поскольку в заголовке указа говорится «готовность». Согласно этому указу, главам министерств сельского хозяйства, энергетики, здравоохранения и социальных служб, транспорта, обороны и торговли делегировано право изымать и распределять продовольствие, скот, удобрения, сельскохозяйственную технику, все виды энергии, водные ресурсы, все формы гражданского транспорта (что означает любые транспортные средства, корабли и самолёты), а также любые другие материалы, в том числе и строительные материалы везде, где их изъятие представляется возможным.

( Читать дальше )

Этот Исполнительный указ был опубликован( http://www.whitehouse.gov/the-press-office/2012/03/16/executive-order-national-defense-resources-preparedness)на вебсайте правительства США WhiteHouse.gov 16 марта 2012 года под названием Подготовка ресурсов к национальной обороне.

Этот Исполнительный указ был опубликован( http://www.whitehouse.gov/the-press-office/2012/03/16/executive-order-national-defense-resources-preparedness)на вебсайте правительства США WhiteHouse.gov 16 марта 2012 года под названием Подготовка ресурсов к национальной обороне.По сути, это план военного положения для мирного времени и он даёт президенту власть изымать практически всё, что будет сочтено необходимым для «национальной безопасности».

Рассчитан он на мирное время, поскольку в заголовке указа говорится «готовность». Согласно этому указу, главам министерств сельского хозяйства, энергетики, здравоохранения и социальных служб, транспорта, обороны и торговли делегировано право изымать и распределять продовольствие, скот, удобрения, сельскохозяйственную технику, все виды энергии, водные ресурсы, все формы гражданского транспорта (что означает любые транспортные средства, корабли и самолёты), а также любые другие материалы, в том числе и строительные материалы везде, где их изъятие представляется возможным.

( Читать дальше )

Билл Гросс уверен, что США ждут QE3 и даже QE4

- 16 марта 2012, 22:35

- |

Еще один или два раунда количественного смягчения будут запущены в США. В этом уверен глава крупнейшего инвестфонда PIMCO Билл Гросс.

Кроме того, по мнению бизнесмена, в ближайшее время «медведи» одержат победу над «быками» на рынке государственных бондов Америки. Ставки доходности будут расти. Гросс отмечает ускорение инфляции. Индекс потребительских цен за 12 месяцев поднялся на 2.9%. Основной импульс инфляции дает увеличение котировок нефти и других видов сырья.

Через несколько месяцев закончит действовать операция «Свифт» по увеличению среднего срока обращений бумаг, находящихся на балансе ФРС, что тоже сыграет против бондов. Единственным способом спасти экономику США от взлета стоимости обслуживания долга станут операции QE, то есть выкупа облигаций, обращающихся на рынке. Пока идеи Билла Гросса не находят широкой поддержки среди аналитиков, но к его мнению рынок привык прислушиваться. Гросс является одним из самых опытных инвесторов, работающих с облигациями. Total Return Fund, принадлежащий PIMCO, управляет активами на $250 млрд.

Кроме того, по мнению бизнесмена, в ближайшее время «медведи» одержат победу над «быками» на рынке государственных бондов Америки. Ставки доходности будут расти. Гросс отмечает ускорение инфляции. Индекс потребительских цен за 12 месяцев поднялся на 2.9%. Основной импульс инфляции дает увеличение котировок нефти и других видов сырья.

Через несколько месяцев закончит действовать операция «Свифт» по увеличению среднего срока обращений бумаг, находящихся на балансе ФРС, что тоже сыграет против бондов. Единственным способом спасти экономику США от взлета стоимости обслуживания долга станут операции QE, то есть выкупа облигаций, обращающихся на рынке. Пока идеи Билла Гросса не находят широкой поддержки среди аналитиков, но к его мнению рынок привык прислушиваться. Гросс является одним из самых опытных инвесторов, работающих с облигациями. Total Return Fund, принадлежащий PIMCO, управляет активами на $250 млрд.

Об инфляции вообще и покупательной способности доллара за 200 лет в частности

- 16 марта 2012, 13:05

- |

Мы привыкли жить в инфляционном мире, когда цены постоянно растут. Высокая инфляция (двузначная, от 10% в год) тормозит развитие экономики и говорит о том, что последняя не вполне здорова. Еще страшнее гиперинфляция, отражающая катастрофическое состояние финансовой системы страны. См. статьи в Смартлабе smart-lab.ru/finansoviy-slovar/%D0%B8%D0%BD%D1%84%D0%BB%D1%8F%D1%86%D0%B8%D1%8F и Википедии ru.wikipedia.org/wiki/%D0%93%D0%B8%D0%BF%D0%B5%D1%80%D0%B8%D0%BD%D1%84%D0%BB%D1%8F%D1%86%D0%B8%D1%8F

А вот низкая контролируемая инфляция (1%-2% в год или чуть выше) — благо для любой экономики. Для чего в экономике нужен неуклонный рост цен? Ответ прост: для стимулирования расходов и, как следствие, стимулирования всего экономического организма. Упрощенно говоря, чтобы люди покупали сегодня, а не завтра — потому что завтра будет дороже. Это ускоряет оборот денег в экономике и стимулирует все связанные с таким движением процессы.

Но так было не всегда и не везде. Есть Япония, например, которой и по сей день не удается преодолеть состояние, близкое к дефляции. Цены не растут, а иногда и снижаются. Сегодня на 1000 йен можно купить товаров и услуг чуть больше, чем в 1995 году. Это плохо для экономики, так как не стимулируется спрос. Люди привыкли к тому, что через год, возможно, будет дешевле, и потому копят деньги, покупают корпоративные и государственные облигации. Государственный долг Японии относительно ВВП — самый высокий в мире, около 200% ВВП. Другое дело, что он не вызывает серезных опасений у мирового экономического сообщества (подобно греческому или итальянскому), потому что львиная доля госдолга Японии является внутренней. Внешний же — не превышает 30...40% ВВП. Конечно, ценовая стабильность в Японии возникла не на пустом месте. Это следствие длительной стагнации или вялотекущей депрессии, продолжающейся уже 22 года (с 1990), когда схлопнулись пузыри на фондовом рынке и рынке недвижимости. Индекс NIKKEI225 рухнул в начале 1990г. с 39000, снизился за 3 года в 3 раза и продолжил снижение, дойдя почти до 7000 в начале2009, см. quote.rbc.ru/exchanges/demo/index.0/NIKKEI/intraday). Цены на недвижимость в 80-е годы выросли в 4 раза, а затем в течение нескольких лет так же сдулись в 3-4 раза, а где-то и больше.

( Читать дальше )

А вот низкая контролируемая инфляция (1%-2% в год или чуть выше) — благо для любой экономики. Для чего в экономике нужен неуклонный рост цен? Ответ прост: для стимулирования расходов и, как следствие, стимулирования всего экономического организма. Упрощенно говоря, чтобы люди покупали сегодня, а не завтра — потому что завтра будет дороже. Это ускоряет оборот денег в экономике и стимулирует все связанные с таким движением процессы.

Но так было не всегда и не везде. Есть Япония, например, которой и по сей день не удается преодолеть состояние, близкое к дефляции. Цены не растут, а иногда и снижаются. Сегодня на 1000 йен можно купить товаров и услуг чуть больше, чем в 1995 году. Это плохо для экономики, так как не стимулируется спрос. Люди привыкли к тому, что через год, возможно, будет дешевле, и потому копят деньги, покупают корпоративные и государственные облигации. Государственный долг Японии относительно ВВП — самый высокий в мире, около 200% ВВП. Другое дело, что он не вызывает серезных опасений у мирового экономического сообщества (подобно греческому или итальянскому), потому что львиная доля госдолга Японии является внутренней. Внешний же — не превышает 30...40% ВВП. Конечно, ценовая стабильность в Японии возникла не на пустом месте. Это следствие длительной стагнации или вялотекущей депрессии, продолжающейся уже 22 года (с 1990), когда схлопнулись пузыри на фондовом рынке и рынке недвижимости. Индекс NIKKEI225 рухнул в начале 1990г. с 39000, снизился за 3 года в 3 раза и продолжил снижение, дойдя почти до 7000 в начале2009, см. quote.rbc.ru/exchanges/demo/index.0/NIKKEI/intraday). Цены на недвижимость в 80-е годы выросли в 4 раза, а затем в течение нескольких лет так же сдулись в 3-4 раза, а где-то и больше.

( Читать дальше )

Дефицит текущего счета США резко вырос.

- 14 марта 2012, 19:02

- |

Дефицит текущего счета США резко вырос. В последние три месяца 2011г. импорт обогнал экспорт на $124.1 млрд. Разрыв увеличился на 15.3%.

Показатель включает в себя не только продажи товаров, но и услуг. И рост дефицита говорит о том, что сами США рассчитывают на зарубежную продукцию и сервисы, а другие страны от американских товаров зависят все меньше.

Прогноз роста экономики США

Экспорт уменьшился до $380.4 млрд во многом из-за того, что упал спрос на американские авиабилеты. Импорт вырос до $566.7 млрд. И здесь тоже важную роль сыграл рынок авиаперевозок. Правда, речь идет уже о закупках иностранных самолетов американскими компаниями.

Однако сектор услуг США по итогам квартала вышел в плюс. Профицит составил $45.3 млрд. Так что главной причиной общего дефицита являются именно продажи товаров. Здесь разрыв между импортом и экспортом составил $186.3 млрд.

За весь 2011г. дефицит текущего счета США увеличился на 0.6% до $473.4 млрд. Это максимальный уровень с 2008г. Эксперты полагают, что ситуация продолжит ухудшаться в наступившем году. Ключевым фактором станет европейский долговой кризис. Ударит по американском экспорту и замедление экономического развития азиатских стран.

Самый высокий уровень дефицита текущего счета США был зафиксирован в 2006г. тогда он достиг $800.6 млрд.

Источник:«Вести Экономика»

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал