SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Стратегия

Торгуем нефтью вместе с FullCup 04.06.2019

- 04 июня 2019, 09:13

- |

❤ БЛАГОДАРЕН И ПРИЗНАТЕЛЕН МОИМ ЧИТАТЕЛЯМ ЗА ПЛЮСЫ!

Пусть они вернутся Вам Удачей, Успехом и Благополучием !!!

.

Феерический май распространил своё море профита и на июнь!

Удивительное начало месяца!!!

За день ( с переносом с пятницы) 400 шагов профита!!!

И это ещё ТС перенесла через ночь шорт от 61,68 !!!

.

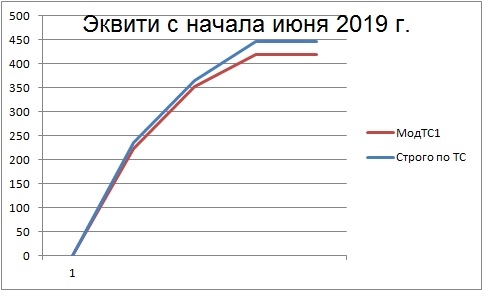

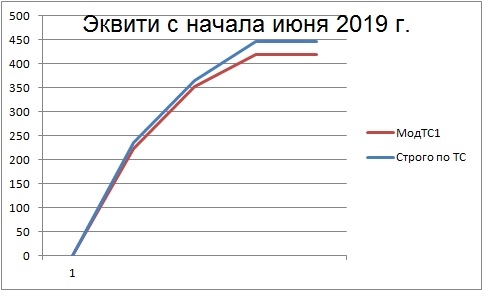

это Эквити робота ТС в шагах (пунктах, центах) с начала июня:

(По абсциссе — номер срабатывания сигнала ТС,

по ординате — результат в шагах (пунктах, центах) на один контракт.)

.

.

Можете это итоговое значение (в шагах на один контракт) умножить на стоимость шага (сейчас 6,53 рубля) и умножить на количество торгуемых Вами контрактов. Получите Вашу сумму профита в случае Вашей торговли по сигналам ТС с начала июня.

.

Пусть они вернутся Вам Удачей, Успехом и Благополучием !!!

.

Феерический май распространил своё море профита и на июнь!

Удивительное начало месяца!!!

За день ( с переносом с пятницы) 400 шагов профита!!!

И это ещё ТС перенесла через ночь шорт от 61,68 !!!

.

это Эквити робота ТС в шагах (пунктах, центах) с начала июня:

(По абсциссе — номер срабатывания сигнала ТС,

по ординате — результат в шагах (пунктах, центах) на один контракт.)

.

.

Можете это итоговое значение (в шагах на один контракт) умножить на стоимость шага (сейчас 6,53 рубля) и умножить на количество торгуемых Вами контрактов. Получите Вашу сумму профита в случае Вашей торговли по сигналам ТС с начала июня.

.

- комментировать

- 631 | ★2

- Комментарии ( 3 )

Вторая за день вишенка на торт нефтяного профита ТС !

- 03 июня 2019, 16:24

- |

.

.

Очень коротко...

.

.

.

Уже Вторая за день вишенка на торт нефтяного профита ТС !

Первая за сегодня по этой ссылке

.

.

.

.

( Читать дальше )

.

Очень коротко...

.

.

.

Уже Вторая за день вишенка на торт нефтяного профита ТС !

Первая за сегодня по этой ссылке

.

.

.

.

( Читать дальше )

Ещё одна вишенка на торт нефтяного профита ТС !

- 03 июня 2019, 12:08

- |

Предисловие: Если нравится читать про сливы, а успехи раздражают — занесите меня в ЧС. Но сегодня случилась очередная вишенка…

.

❤ БЛАГОДАРЕН И ПРИЗНАТЕЛЕН МОИМ ЧИТАТЕЛЯМ ЗА ПЛЮСЫ!

Пусть они вернутся Вам Удачей, Успехом и Благополучием!!!

.

Моя Торговая Система (ТС) – это «интрадейная» реверсивная система алгоритмической торговли на МБ фьючерсом нефти Brent. ТС – это не Грааль, но позволяет избегать больших убытков («лосей») и брать большие прибыли, т.к. ТС хорошо держит растущий профит от взятого «движняка».

( Читать дальше )

.

❤ БЛАГОДАРЕН И ПРИЗНАТЕЛЕН МОИМ ЧИТАТЕЛЯМ ЗА ПЛЮСЫ!

Пусть они вернутся Вам Удачей, Успехом и Благополучием!!!

.

Моя Торговая Система (ТС) – это «интрадейная» реверсивная система алгоритмической торговли на МБ фьючерсом нефти Brent. ТС – это не Грааль, но позволяет избегать больших убытков («лосей») и брать большие прибыли, т.к. ТС хорошо держит растущий профит от взятого «движняка».

Но особенно приятно, когда ТС удается взять большой профит внутри дня более 100 шагов (пунктов, центов).

И поэтому очередной вишенкой ( неожиданной ) на торт нефтяного профита ТС будет демонстрация графика со сделками за пятницу-понедельник, когда

( Читать дальше )

Итоги за май. Шикарные !!!

- 02 июня 2019, 09:45

- |

❤ БЛАГОДАРЕН И ПРИЗНАТЕЛЕН МОИМ ЧИТАТЕЛЯМ ЗА ПЛЮСЫ!

Пусть они вернутся Вам Удачей, Успехом и Благополучием !!!

.

Да, моя ТС нестабильно и практически в ноль работает на пиле при низкой волатильности...

НО ВСЁ МЕНЯЕТСЯ, КОГДА ПРИХОДИТ МАЙ, ВОЛАТИЛЬНОСТЬ И ДВИЖЕНИЯ В НЕФТИ!!!

.

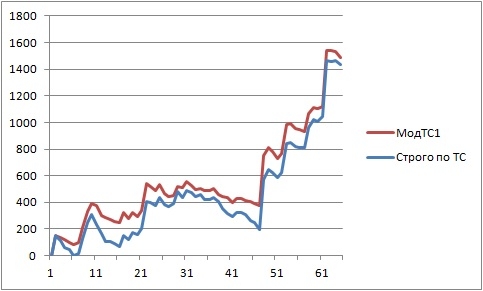

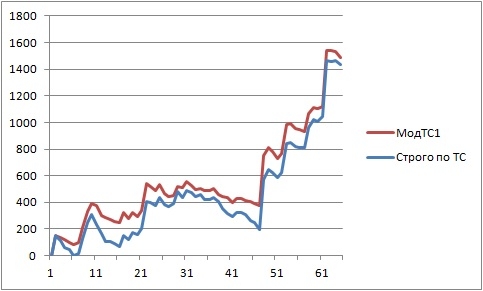

это Эквити робота ТС в шагах (пунктах, центах) за май:

(По абсциссе — номер срабатывания сигнала ТС,

по ординате — результат в шагах (пунктах, центах) на один контракт.)

.

.

Можете это итоговое значение (в шагах на один контракт) умножить на стоимость шага (сейчас 6,51 рубля) и умножить на количество торгуемых Вами контрактов. Получите Вашу сумму профита в случае Вашей торговли по сигналам ТС с начала мая. Это 9000 рублей с каждого одного торгуемого контракта за май!

( Читать дальше )

Пусть они вернутся Вам Удачей, Успехом и Благополучием !!!

.

Да, моя ТС нестабильно и практически в ноль работает на пиле при низкой волатильности...

НО ВСЁ МЕНЯЕТСЯ, КОГДА ПРИХОДИТ МАЙ, ВОЛАТИЛЬНОСТЬ И ДВИЖЕНИЯ В НЕФТИ!!!

.

это Эквити робота ТС в шагах (пунктах, центах) за май:

(По абсциссе — номер срабатывания сигнала ТС,

по ординате — результат в шагах (пунктах, центах) на один контракт.)

.

.

Можете это итоговое значение (в шагах на один контракт) умножить на стоимость шага (сейчас 6,51 рубля) и умножить на количество торгуемых Вами контрактов. Получите Вашу сумму профита в случае Вашей торговли по сигналам ТС с начала мая. Это 9000 рублей с каждого одного торгуемого контракта за май!

( Читать дальше )

Даже немного стыдно за такую вишенку на торт нефтяного профита ТС....

- 31 мая 2019, 13:07

- |

Да, какое-то странное чувство неловкости....

Это даже не супер-супер-вишенка...

Уже по стопу ТС в нефти будет плюс 415 шагов (пунктов, центов)!

А это ещё стоп ТС в нефти не сработал и ТС может передвинуть свой стоп в ещё бОльший профит!!!

.

Торгуем нефтью вместе с FullCup

.

Это даже не супер-супер-вишенка...

Уже по стопу ТС в нефти будет плюс 415 шагов (пунктов, центов)!

А это ещё стоп ТС в нефти не сработал и ТС может передвинуть свой стоп в ещё бОльший профит!!!

.

Торгуем нефтью вместе с FullCup

.

Ещё одна вишенка, прощальная, в старом контракте зреет. (скрин, только вход в шорт)

- 30 мая 2019, 19:05

- |

EURUSD - продолжаем падать или где выгодно искать точку входа на продажу

- 30 мая 2019, 12:59

- |

Для того, чтобы данный обзор не был вырван с полного контекста, рекомендую вам подписаться на закрытый канал, где есть рекомендации в Live режиме, а также дополнения и продолжение к этому видео обзору!

( Читать дальше )

( Читать дальше )

Торгуем нефтью вместе с FullCup 30.05.2019

- 30 мая 2019, 09:21

- |

❤ БЛАГОДАРЕН И ПРИЗНАТЕЛЕН МОИМ ЧИТАТЕЛЯМ ЗА ПЛЮСЫ!

Пусть они вернутся Вам Удачей, Успехом и Благополучием !!!

.

Вот когда нефть хорошо ходит, то и моя ТС хорошо и прибыльно работает!

И уже с начала года робот ТС уже в плюсе!

.

это Эквити робота ТС в шагах (пунктах, центах) с начала мая:

(По абсциссе — номер срабатывания сигнала ТС,

по ординате — результат в шагах (пунктах, центах) на один контракт.)

.

.

Можете это итоговое значение (в шагах на один контракт) умножить на стоимость шага (сейчас 6,43 рубля) и умножить на количество торгуемых Вами контрактов. Получите Вашу сумму профита в случае Вашей торговли по сигналам ТС с начала мая.

.

P.S. Интересует полная и оперативная трансляция сигналов ТС — пишем в мою «личку» на Смартлабе.

Для справки: «личка» на Смартлабе — это такой конвертик вверху справа страницы, слева от настроек профиля. И когда в нём есть сообщения, он становится желтым. Жмем по нему — и есть контакт!!! Прошу знающих ПРОСТО УЛЫБНУТЬСЯ!!! ))

Пусть они вернутся Вам Удачей, Успехом и Благополучием !!!

.

Вот когда нефть хорошо ходит, то и моя ТС хорошо и прибыльно работает!

И уже с начала года робот ТС уже в плюсе!

.

это Эквити робота ТС в шагах (пунктах, центах) с начала мая:

(По абсциссе — номер срабатывания сигнала ТС,

по ординате — результат в шагах (пунктах, центах) на один контракт.)

.

.

Можете это итоговое значение (в шагах на один контракт) умножить на стоимость шага (сейчас 6,43 рубля) и умножить на количество торгуемых Вами контрактов. Получите Вашу сумму профита в случае Вашей торговли по сигналам ТС с начала мая.

.

P.S. Интересует полная и оперативная трансляция сигналов ТС — пишем в мою «личку» на Смартлабе.

Для справки: «личка» на Смартлабе — это такой конвертик вверху справа страницы, слева от настроек профиля. И когда в нём есть сообщения, он становится желтым. Жмем по нему — и есть контакт!!! Прошу знающих ПРОСТО УЛЫБНУТЬСЯ!!! ))

Очередная вишенка на торт нефтяного профита ТС !

- 29 мая 2019, 16:00

- |

Предисловие: Если нравится читать про сливы, а успехи раздражают — занесите меня в ЧС. Но сегодня случилась очередная вишенка…

.

❤ БЛАГОДАРЕН И ПРИЗНАТЕЛЕН МОИМ ЧИТАТЕЛЯМ ЗА ПЛЮСЫ!

Пусть они вернутся Вам Удачей,Успехом и Благополучием!!!

.

Моя Торговая Система (ТС) – это «интрадейная» реверсивная система алгоритмической торговли на МБ фьючерсом нефти Brent. ТС – это не Грааль, но позволяет избегать больших убытков («лосей») и брать большие прибыли, т.к. ТС хорошо держит растущий профит от взятого «движняка».

( Читать дальше )

.

❤ БЛАГОДАРЕН И ПРИЗНАТЕЛЕН МОИМ ЧИТАТЕЛЯМ ЗА ПЛЮСЫ!

Пусть они вернутся Вам Удачей,Успехом и Благополучием!!!

.

Моя Торговая Система (ТС) – это «интрадейная» реверсивная система алгоритмической торговли на МБ фьючерсом нефти Brent. ТС – это не Грааль, но позволяет избегать больших убытков («лосей») и брать большие прибыли, т.к. ТС хорошо держит растущий профит от взятого «движняка».

Но особенно приятно, когда ТС удается взять большой профит внутри дня более 100 шагов (пунктов, центов).

И поэтому очередной вишенкой ( надо подсчитать их снова по номерам в 2019 году ) на торт нефтяного профита ТС будет демонстрация графика со сделками за вторник-среду, когда

( Читать дальше )

Вот это ДА !!! (ТС в нефти)

- 23 мая 2019, 19:25

- |

❤ БЛАГОДАРЕН И ПРИЗНАТЕЛЕН МОИМ ЧИТАТЕЛЯМ ЗА ПЛЮСЫ!

Пусть они вернутся Вам Удачей, Успехом и Благополучием !!!

.

супер-супервишенка на торт нефтяного профита ТС (торговой системы)!!!

.

ТС в нефти передвигает стоп на куплю на 68,14.

Это у же по этому стопу ТС будет точно +334 шага (пункта, цента) профита от шорта ТС от 71,48 !!!

А нефть может и дальше падать и ТС ещё ниже стоп на куплю передвинет в бОльший профит!

.

.

P.S. Интересует полная и оперативная трансляция сигналов ТС — пишем в мою «личку» на Смартлабе.

Для справки: «личка» на Смартлабе — это такой конвертик вверху справа страницы, слева от настроек профиля. И когда в нём есть сообщения, он становится желтым. Жмем по нему — и есть контакт!!! Прошу знающих ПРОСТО УЛЫБНУТЬСЯ!!! ))

Пусть они вернутся Вам Удачей, Успехом и Благополучием !!!

.

супер-супервишенка на торт нефтяного профита ТС (торговой системы)!!!

.

ТС в нефти передвигает стоп на куплю на 68,14.

Это у же по этому стопу ТС будет точно +334 шага (пункта, цента) профита от шорта ТС от 71,48 !!!

А нефть может и дальше падать и ТС ещё ниже стоп на куплю передвинет в бОльший профит!

.

.

P.S. Интересует полная и оперативная трансляция сигналов ТС — пишем в мою «личку» на Смартлабе.

Для справки: «личка» на Смартлабе — это такой конвертик вверху справа страницы, слева от настроек профиля. И когда в нём есть сообщения, он становится желтым. Жмем по нему — и есть контакт!!! Прошу знающих ПРОСТО УЛЫБНУТЬСЯ!!! ))

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал