Ставка

🚗💰 Антон Зиновьев: 94% рынка займов под залог авто еще никем не освоено

- 31 мая 2023, 16:47

- |

25 мая в Санкт-Петербурге на конференции институциональных инвесторов InvestFunds Forum впервые состоялась секция компаний-эмитентов. Вместе с CarMoney выступили представители РУСАЛ, Positive Technologies, Группы «ВИС», ПАО «ЭсЭфАй» (SFI) и IDF Eurasia.

🎙️ Антон Зиновьев, основатель финтех-сервиса CarMoney, поделился несколькими фактами о рынке автозаймов и видением перспектив компании:

✅ Емкость рынка залоговых продуктов для CarMoney — 132 млрд рублей

В настоящее время средняя ставка в портфеле CarMoney составляет 80%. При такой ставке размер портфеля – 4,4 млрд рублей. При этом финтех-сервис стремится к выходу в более низкий диапазон ставок, начиная с 34%, что позволит ускорить освоение незанятого «потерянного сегмента» рынка.

💰 По результатам исследования CarMoney, верифицированного МАСМИ Россия, потенциал всего рынка займов под залог авто в РФ оценивается в 2 трлн рублей.

В России насчитывается около 50 млн легковых автомобилей и примерно половина из них подходит для залогового продукта CarMoney.

( Читать дальше )

- комментировать

- ★4

- Комментарии ( 0 )

📣 CarMoney на Ярмарке эмитентов (27 мая, 13:35-14:20)

- 25 мая 2023, 16:56

- |

Уважаемые инвесторы, в эту субботу, 27 мая, планируем посетить Ярмарку эмитентов – конференцию, организованную Ассоциацией владельцев облигаций.

На мероприятие зарегистрировано более 1000 представителей эмитентов, брокеров, организаторов выпусков, аудиторов, рейтинговых агентств, представителей владельцев облигаций, управляющих активами и частных инвесторов.

Цель ярмарки – знакомство частных инвесторов с эмитентами и повышение финансовой грамотности участников. Посетители смогут продегустировать продукцию эмитентов, прослушать мастер-классы и выступления более 20 спикеров.

💬 Антон Зиновьев, основатель финтех-сервиса CarMoney, представит нашу компанию и расскажет об основных показателях бизнеса, опыте фондирования и ответит на вопросы. Презентация состоится в рамках секции CarMoney «От фондирования через облигации к привлечению акционерного капитала» (13:35-14:20).

❗️ Посмотреть программу мероприятия и приобрести билет можно на официальном сайте.

Адрес площадки: Москва, Покровка, 47 (Цифровое деловое пространство).

( Читать дальше )

💬 CarMoney на Investfunds Forum XIV: сессия эмитентов, 25 мая

- 24 мая 2023, 10:51

- |

25 мая, 16:20 — 18:00

Антон Зиновьев, основатель финтех-сервиса CarMoney, поделится опытом работы с капиталом на сессии эмитентов Investfunds Forum («Взгляд с другой стороны: мнение эмитентов»).

Организаторы подготовили звездный состав спикеров:

🟣Илья Самородов, начальник отдела рынков долгового капитала, РУСАЛ;

🟣Юрий Мариничев, директор по связям с инвесторами, Positive Technologies;

🟣Надежда Суворова, начальник отдела по работе с инвесторами, Группа «ВИС» (АО);

🟣Андрей Давыдов, руководитель управления по финансам,Группа Самолет;

🟣Антон Зиновьев, основатель, финтех-сервис «CarMoney»;

🟣Олег Андриянкин, заместитель генерального директора, ПАО «ЭсЭфАй»;

🟣Антон Храпыкин, директор по работе с инвесторами, IDF Eurasia.

Модератором секции выступит Дмитрий Коровкин, исполнительный директор по корпоративным финансам, АФК Система.

💼 Бизнес все чаще приходит в МФО: +40% за 2022 год, до 70 млрд рублей. ЦБ РФ

- 22 мая 2023, 10:53

- |

Издание «Деловой Петербург» обратило внимание, что по итогам 2022 года банковское кредитование отстаёт по темпам роста, хоть и остается лидером по объемам. По данным ЦБ РФ, выдача займов МФО малому и среднему бизнесу (МСБ) в 2022 году выросла на 40%, до 70 млрд рублей.

Иллюстрация: Деловой Петербург, данные ЦБ РФ

Генеральный директор лидера рынка автозаймов CarMoney Анна Калугина подтвердила изданию, что доля займов на развитие бизнеса в 2022 году выросла на 7%. 📈

Финтех–сервис не кредитует юрлиц, но в его портфеле активно присутствуют представители микробизнеса. Сейчас доля таких клиентов составляет порядка 30%. Это частные предприниматели и самозанятые, которым по разным причинам сложно получить средства в банках.

По данным ЦБ, заёмщиками МФО в основном являются компании из сферы услуг, оптово–розничной торговли и обрабатывающего производства. В 2022 году к ним добавились предприниматели из научно–исследовательских компаний и проектов в области естественных и технических наук.

( Читать дальше )

Еврооблигации_Школа вобла* part 1

- 17 мая 2023, 16:36

- |

Основные характеристики евробондов.

Типы эмитентов:

Государственные – т.н. суверены, эмитент государство, как правило Минфин. Надежность сопоставима с инвестиционным рейтингом страны. Международные рейтинги не применяются для России с 2022 года.

Муниципальные – долг региона или муниципалитета. Такие евробондов у российских эмитентов нет.

Корпоративные – долг организаций. В России встречаются: обеспеченные облигации, т.н. «старший долг», субординированные (не обеспеченные), «вечные» (подраздел субординированных, без срока погашения), структурные ноты (ценная бумага, в составе которой другие продукты: акции, облигации и т.д.)

Срок до погашения.

Сроком до погашения принято называть число лет, в течение которых эмитент обязался исполнять закрепленные контрактом требования. Датой погашения считается день, в который долг перестает существовать, т.е. дата, установленная для выкупа облигации путем выплаты ее номинальной стоимости.

Облигации, срок до погашения которых варьирует в промежутке от одного до пяти лет, считаются краткосрочными. Облигации с длительностью от 5 до 12 лет называются среднесрочными, и наконец, облигации, срок до погашения которых превышает 12 лет, носят название долгосрочных.

( Читать дальше )

Ставка ФРС теперь выше, чем уровень инфляции в США🇺🇸

- 10 мая 2023, 20:20

- |

Сегодня вышли данные по инфляции в США, она составила 4,9% год к году (ИПЦ), снизилась еще на 0,1%. При этом в месяц прирост составил 0,4%, прилично.

Прошлые май и июнь были месяцами, в которые инфляция росла сильнее всего.

📍Май 2022 (+1,1%)

📍Июнь 2022 (+1,4%)

Поэтому даже при сохранении роста инфляции в США на 0,4% месяц к месяцу, стоит ожидать снижение цифр минимум до 3,2%. А это уже довольно близко к таргету ФРС в 2%.

Считаю, что на следующем заседании ФРС сделает паузу в повышении ставок. После подождет несколько месяцев и с сентября при нормальном уровне инфляции в июле и августе начнет снижать.

Что нам с того? Если не инвестируете в акции США, то смягчение политики ФРС — одна из причин возможного ослабления доллара. Для акций американских компаний – пауза в повышении ставки и ее дальнейшее снижение постепенно откроет аппетит инвесторов к рисковым активам.

Подпишитесь на мой ТГ-канал и читайте десятки качественных обзоров российских компаний, все это БЕСПЛАТНО! t.me/Vlad_pro_dengi

( Читать дальше )

"Буллард предупреждает: ФРС на грани трудного выбора между рецессией и стагфляцией

- 05 мая 2023, 22:58

- |

Начались высказывания представителей ФРС, и вот что заявил глава ФРС Сент-Луиса, Джеймс Буллард:

🗣 Отчет о занятости был «впечатляющим» с точки зрения роста занятости, но все еще далеко от баланса труда. ФРС в конечном итоге придется «увеличить» ставки. Политика находится на «нижней границе» ограничительной зоны, но еще не ясно, достаточно ли она ограничительна, чтобы встать на траекторию нисходящей инфляции. Агрессивная политика остановила рост инфляции, но пока неясно, привела ли она ее к четкому нисходящему пути.

💁🏼♂️ Что мы видим? В ФРС сохраняется ястребиный настрой, и к следующему заседанию единогласного мнения в американском Центробанке, возможно, не будет. Важно помнить, что Буллард — ястреб и будет настаивать на более жёсткой денежно-кредитной политике.

Однако, у США действительно есть проблемы, поскольку рынок труда остаётся горячим, несмотря на слабые признаки замедления. При таком положении дел, изменить денежно-кредитную политику сложно, так как инфляция может возрасти в любой момент.

( Читать дальше )

Повышать уже страшновато, понижать не дадут Итоги заседания ФРС

- 04 мая 2023, 10:43

- |

«В свете этих неопределенных встречных ветров… будем принимать решение от встречи к встрече, основываясь на совокупности поступающих данных». (Пауэлл)

Выступление главы ФРС после заседания по ставкам – спектакль в стиле «ну я не знаю...», хотя все дежурные фразы произнесены… повышать уже страшновато, понижать не дадут инфляция и все еще горячий рынок труда, но это ясно и из пресс-релиза. Если рынок труда и инфляция ускорятся – ФРС может снова повысить, но базовый сценарий пауза на 1-2 заседания.

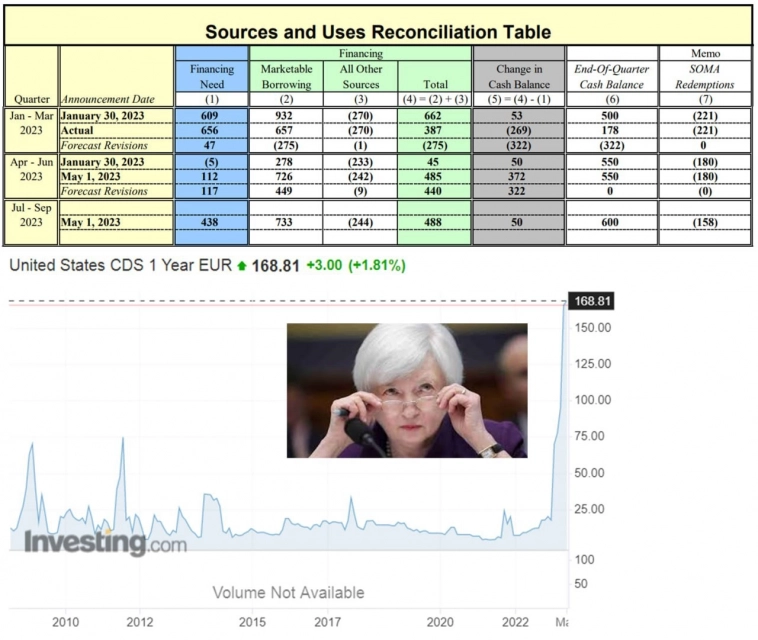

Интереснее ситуация вокруг бюджета, Минфин США (после того как Йеллен написала очередное письмо о том, что деньги скоро закончатся), опубликовал планы на 2 и 3 кварталы. План, конечно, виртуальный, в условиях потолка госдолга, но он позволяет увидеть, как ведомство оценивает свои потребности в финансировании.

Минфин США хочет занять $726 за 2 квартал и еще $733 млрд за третий квартал, хотя на финансирование дефицита, бюджета по их оценке, нужно во втором квартале лишь $112 млрд, еще $242 млрд нужно на прочие финансовые операции (различные кредиты и операции с внутригосударственным долгом) и еще $372 млрд Йеллен хотела бы сложить в кэш, доведя его объем до $550 млрд.

( Читать дальше )

Статистика, графики, новости - 04.05.2023

- 04 мая 2023, 05:44

- |

Доброе утро, всем привет!

Если в течении основной торговой сессии торги в США шли более-менее, то послеторговая оказалась традиционно прекрасна.

( Читать дальше )

Пауэлл играет в ястреба: безупречная решительность или авантюра?

- 03 мая 2023, 23:00

- |

Никто не предполагал, что глава ФРС отклонит все вопросы о смягчении риторики или хотя бы паузе в повышении ставки. Глава ФРС США проявил больше ястребиных, нежели нейтральных позиций, чем я ранее предполагал. Евген ожидал четкого сигнала об окончании цикла повышения ставки, однако такого сигнала ни в пресс-релизе, ни на пресс-конференции не было.

Я предполагал, что ФРС не всегда дает четкий сигнал при изменении политики, но хочу повторить: Пауэлл отклонил все вопросы, связанные с смягчением политики. Таким образом, мы имеем только предположения об окончании цикла повышения ставки в ближайшее время.

☝️Но мы можем предположить, что ставка не возрастет на следующем заседании, и все будет зависеть от данных.

Кажется, ФРС до конца не осознают эффективность своих мер, поскольку рынки переполнены оптимизмом. Напомню, что рынки являются индикатором настроений в экономике. Более того, перед банковским кризисом ФРС утверждали, что условия финансирования жесткие, хотя на самом деле они были мягкими, что и стимулировало рост рынков. Создается впечатление, что ФРС США больше хотят продемонстрировать свою независимость, а Пауэлл свою решительность в достижении целей.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал