Ставка ФРС

Прогнозы ФРС по ставке на 2032 г.

- 15 июня 2023, 13:12

- |

headlines F:

На графике представлены медианный прогноз ФРС по уровню ставки на 2023 год (серая линия) и фактическое значение ставки (синяя линия).

Чиновники повысили прогноз по ставке в 2023 году с 5.1% до 5.6%, что предполагает еще 2 повышения по 0.25% до конца года. Стоит отметить то, что ФРС не меняла прогноз в марте 2023 по сравнению с декабрем 2022 — это может указывать на то, что за последние месяцы экономика США продемонстрировала свою устойчивость, что побудило чиновников повысить прогноз по ставке (несмотря на крахи крупных банков).

Первый прогноз по повышению ставки на 2023 год был опубликован в июне 2021 на уровне 0.6% — более чем в 9 раз меньше текущего прогноза. Только спустя 5 месяцев, в ноябре 2021, Пауэлл заявил, что «инфляция больше не временная». Спустя еще 3 месяца, в марте 2022, ФРС повысила ставку в первый раз в текущем цикле.

источник: headlines F.

Мой Telegram: Ренат Валеев

- комментировать

- 208

- Комментарии ( 1 )

Дефолта США НЕ будет / Прогноз по Ставке ФРС / Взлет акций NVIDIA / Торгуем 24 часа 7 дней в неделю?

- 07 июня 2023, 19:28

- |

Всем привет! Новое видео с обзором финансовых новостей уже в блоге!

В этом видео:

00:15 Дефолта США НЕ буде, договорились. Что со ставкой ФРС?

03:47 Взлет акций NVidia (Хайп ИИ, P/E 200, 1 Трлн. капитализация)

06:50 Отскок акций Palantir (PLTR) на 100%. Пора закрывать позиции?

11:39 Торгуем 24 часа / 7 дней в неделю через Robinhood?

14:13 Основные выводы и актуальные идеи

Успехов в трейдинге и инвестициях!

Автор: Виталий Сергиенко, частный инвестор

Трейдер с опытом более 15 лет.

Дефолта США НЕ будет / Прогноз по Ставке ФРС / Взлет акций NVIDIA / Торгуем 24 часа 7 дней в неделю?

- 07 июня 2023, 19:24

- |

Всем привет! Видео сегодня о том, как

В этом видео:

00:15 Дефолта США НЕ буде, договорились. Что со ставкой ФРС?

03:47 Взлет акций NVidia (Хайп ИИ, P/E 200, 1 Трлн. капитализация)

06:50 Отскок акций Palantir (PLTR) на 100%. Пора закрывать позиции?

11:39 Торгуем 24 часа / 7 дней в неделю через Robinhood?

14:13 Основные выводы и актуальные идеи

Успехов в трейдинге и инвестициях!

Автор: Виталий Сергиенко, частный инвестор

Трейдер с опытом более 15 лет.

Пронозное и фактическое значение ставки ФРС 2022-2023

- 06 июня 2023, 11:45

- |

С момента первого повышения ставки ФРС (март 2022) в текущем цикле ужесточения рынки лишь раз ошиблись в прогнозировании следующего уровня ставки. Это произошло в июне 2022, когда рынки ожидали повышения на 0.50%, однако ФРС сочла необходимым более крупный шаг и повысила ставку на 0.75%.

На данный момент рынки ожидают, что ФРС оставит ставку неизменной на заседании 14 июня.

источник: headlines FED

Наша линейка каналов headlines. Будут полезны трейдерам и инвесторам:

t.me/headlines_for_traders

t.me/headlines_fed

t.me/headlines_quants

t.me/headlines_geo

t.me/renat_vv

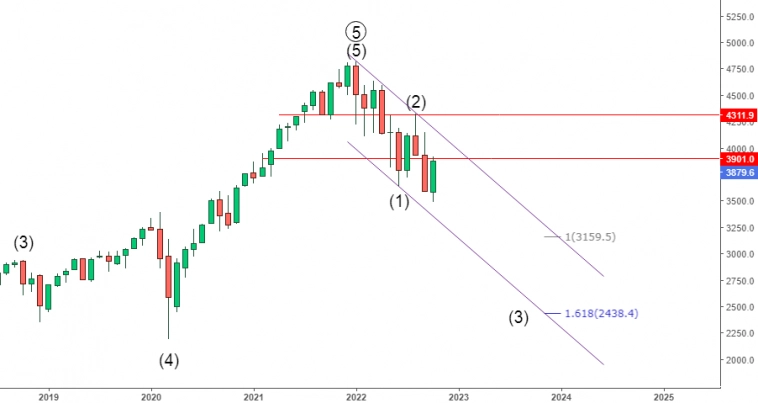

Фондовый рынок США. Обновление.

- 25 мая 2023, 11:32

- |

Публикация за 03.03. В ней рассматриваются основные технические факторы, важные уровни на которые стоит обратить внимание. За прошедших более чем 2 месяца ситуация не изменилась, даже можно сказать подтверждается. Цели прежние.

Больше графиков и небольших заметок. .

twitter: https://twitter.com/elliotwave_org

telegram : https://t.me/elliotwaveorg

________________________________________________________________________

В прошлом обзоре рассматривался коррекционный рост индексов S&P500 и DJ, волатильность была низкая, поэтому прошлый вывод в целом остаётся в силе. Рассмотрим некоторые дополнения.

Месячный график

S&P

Показан долгосрочный канал всей волны ((5)) с 2009 года. В 2020 -ом его пробили, протестировали, после чего рост ускорился. В 2022-ом снова сделали попытку в него вернутся, потом началась коррекция. В скором времени ожидается ещё одно тестирование, преодоление и закрепление ниже укажет на подтверждение долгосрочного разворота.

( Читать дальше )

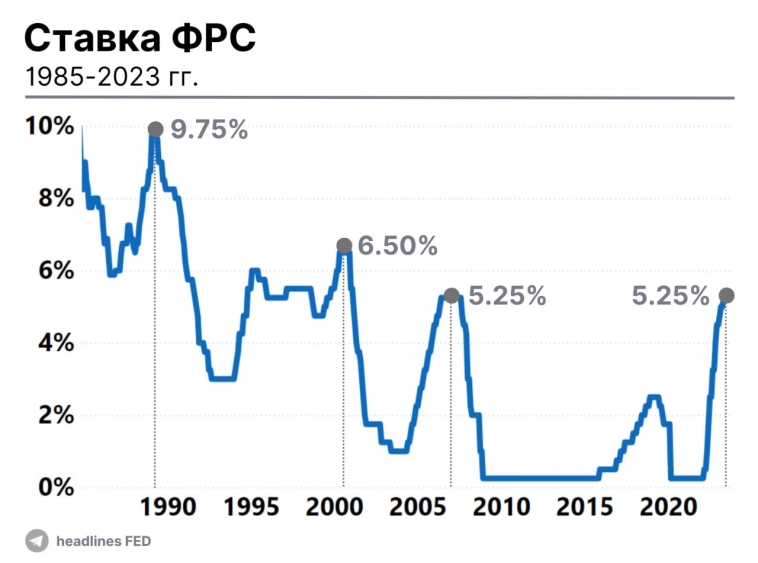

Повышение ставки ФРС. Интересно, а что будет в этот раз.

- 05 мая 2023, 11:10

- |

Ставка ФРС достигла уровня 2006-07 годов, когда ФРС пыталась охладить экономику и растущий пузырь на рынке недвижимости. Рост ставки ФРС привел к большому числу дефолтов заемщиков, и к началу 2007 пузырь лопнул. Это погрузило экономику США в глубокую рецессию на полтора года, а S&P 500 за это время снизился почти на 50%.

Интересно, что будет в этот раз...

источник: headlines_FED

Ставка ФРС уже 5,25% / Что сказал Пауэлл? / Какие прогнозы по Снижению Ставки?

- 04 мая 2023, 19:22

- |

Всем привет! Сегодня обсуждаем, Что сказал Пауэлл на заседании ФРС. Какие прогнозы по дальнейшему росту или снижению ставки?

В этом видео:

00:10 Ставка ФРС уже 5,25%. Итоги заседания ФРС

02:05 Что сказал Джером Пауэлл?

03:14 Занятость в США и низкий процент безработицы

05:05 Какие прогнозы по Снижению Ставки осенью 2023 года?

06:28 Крах банков США продолжится? Пример с акциями банка FRC

08:11 Пример с рейтингом банков в РФ

09:24 Какие идеи для покупки? (ETF фонды, облигации, депозитарные расписки)

10:20 Как отреагировал Индекс на итоги заседания ФРС

14:38 Выводы и актуальные идеи

Успехов в трейдинге и инвестициях!

Автор: Виталий Сергиенко, частный инвестор

Трейдер с опытом более 15 лет.

В чем заключается финансовый риск, показано на 12 графиках

- 25 апреля 2023, 17:59

- |

Статья перевод с сайта The Wall Street Journal. После банкротства нескольких банков в марте, ситуация на некоторое время стабилизировалась, удалось избежать «цепной реакции» . Однако проблемы никуда не делись. Одна из основных, которая скорее всего и станет катализатором мирового кризиса — это коммерческая недвижимость и ипотека, а также ценные бумаги с ними связанные. На данный момент уже есть огромные убытки, они пока unrealized (незафиксированные), но с продолжением повышения ставок и дальнейшим падением цен на недвижимость, потери будут только увеличиваться и в какой-то момент их придется фиксировать, как это было с Silicon Valley Bank. На графиках в статье можно оценить масштаб происходящего.

Больше графиков и небольших заметок. .

twitter: https://twitter.com/elliotwave_org

telegram : https://t.me/elliotwaveorg

__________________________________________________________________________

Данные показывают тревожные тенденции в сфере недвижимости, банков и частных рынков

( Читать дальше )

Рынки закладывают первое снижение ставки ФРС в...?

- 25 апреля 2023, 09:21

- |

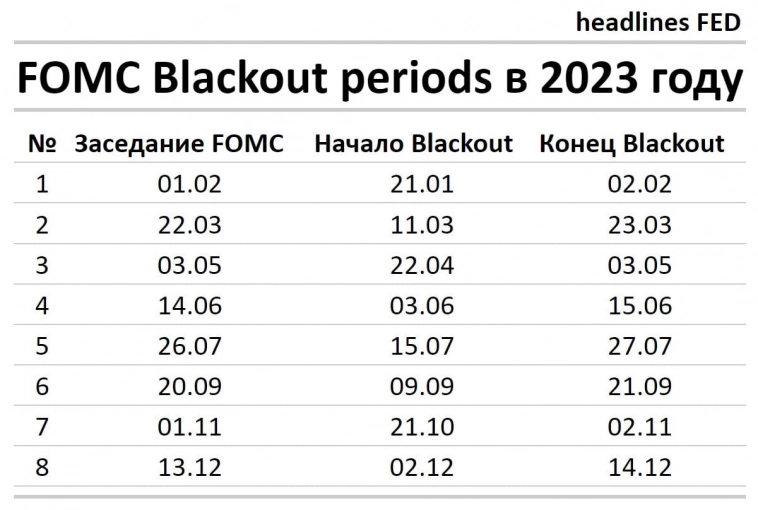

Рынки закладывают первое снижение ставки ФРС в...?

У ФРС начался Blackout period, и перед ним чиновники заявили о планах в очередной раз повысить ставку — это приведет ее на уровень выше 5% впервые с 2007 г.

источник: ft.com

Перед заседаниями FOMC ФРС требует от участников воздержаться от взаимодействия со СМИ и любыми другими участниками рынка на темы затрагивающие макроэкономические события или ДКП. Это делается для исключения волатильности на рынках, т.к. комментарии чиновников тщательно анализируются в поисках подсказок о направлении ДКП. Blackout период начинается во вторую субботу перед заседанием FOMC и заканчивается на следующий день после заседания.

источник: headlines F.

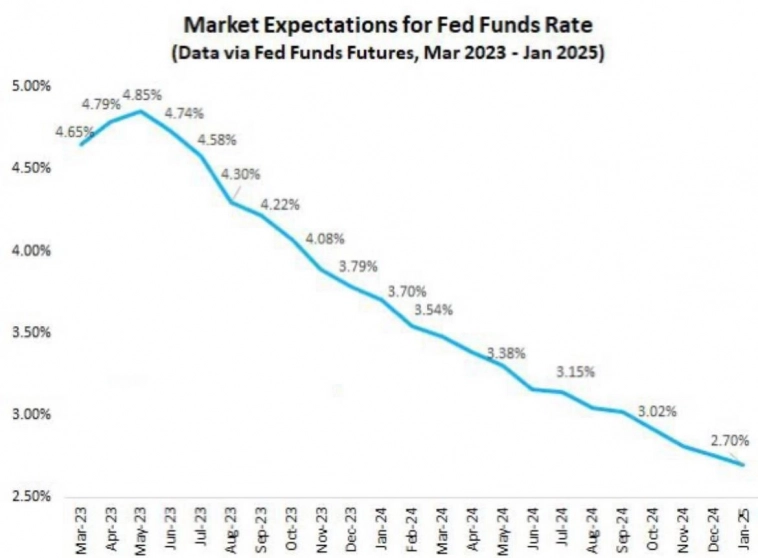

Рыночные ожидания относительно ставки ФРС

- 04 апреля 2023, 10:30

- |

Рыночные ожидания относительно ставки ФРС.

Ближайшее заседание — рост от 0 до 0,25%.

Майское заседание — пауза.

Начиная с лета постепенное снижение ставки, вплоть до начала 2025 года.

Если в начале мая будет объявлено о завершении ужесточения — рынок может ждать спекулятивный вынос вверх. Как правило, на “fed pause” рынки растут, а когда начинают понижать ставку — рынки начинают буксовать и переходят к снижению. В этот раз ситуация отличается от

ситуации прошлых лет быстрым процессом поднятия ставки. Так же можно ожидать короткую паузу и ускоренное снижение после.

Источник: https://t.me/take_pr

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал