Совкомфлот

Virgin Galactic полетел. Выкинутый Совкомфлот. Горе-аналитики

- 04 июля 2021, 12:11

- |

Сегодня разберем Совкомфлот, хайповый Virgin Galactic, а также инвестиционные рекомендации брокеров. Все это узнаете в моем очередном видео с нарезкой полезных фрагментов вебинара ИнвестТема от 01.07.21:

( Читать дальше )

- комментировать

- Комментарии ( 10 )

Совкомфлот отчитался за 1 квартал 2021 года по МСФО

- 23 июня 2021, 11:03

- |

Совкомфлот отчитался за 1 квартал 2021 года по МСФО. В момент выхода на IPO я писал, что покупка акций на локальном пике исторических цен это плохая идея. Тезис оказался абсолютно верным. Ставки фрахта продолжают оставаться низкими, а финансовые показатели компании устойчиво снижаются:

— выручка снизилась на 25%;

— EBITDA -46%;

— получен чистый убыток вместо прибыли;

— на фоне большой инвестиционной программы снова начал расти общий долг;

( Читать дальше )

Почему провалился Совкомфлот?

- 22 июня 2021, 11:54

- |

Совкомфлот — крупнейшая российская судоходная компания, входящая в топ-5 мировых операторов танкерного флота. Специализация — перевозка нефти, нефтепродуктов и сжиженного природного газа (более 90% флота).

В октябре прошлого года компания провела IPO, которое нельзя назвать удачным для инвесторов. Акции сейчас стоят на 6% ниже цены закрытия первого дня торгов. Индекс Мосбиржи за этот период прибавил 31%. Что стало причиной отставания Совкомфлота от рынка и какие перспективы компания имеет в будущем?

Прошлый год был неплохим для Совкомфлота. Из-за переизбытка предложения нефти во время пандемии весной 2020 года ее негде было хранить, что привело к росту спроса на танкеры. В результате, стоимость фрахта увеличилась в несколько раз, что обеспечило компании сверхдоходы в первой половине года — рублевая выручка выросла почти на 40%.

Государство воспользовалось удачным моментом на рынке для приватизации. В

( Читать дальше )

ВТБ пенсионный фонд купил 0,7% Совкомфлота

- 22 июня 2021, 09:58

- |

Мы купили акции (Совкомфлота — ред.) на вторичном рынке по цене, которая существенно ниже цены размещения на IPO. В среднесрочной перспективе это растущий бизнес, с защитным профилем выручки, ведь подавляющая часть контрактов Совкомфлота в долларах

Согласно данным НПФ, фонд ВТБ купил акции Совкомфлота почти на 1,5 млрд рублей.

В абсолютных цифрах сумма покупки, конечно, большая, но учитывая размеры фонда, данная инвестиция является рядовой — порядка 0,5% от активов НПФ

На сегодняшний день «ВТБ Пенсионный фонд» владеет около 0,7% в Совкомфлоте.

www.interfax.ru/business/773302

Акции Совкомфлота выглядят привлекательно с точки зрения потенциала роста и дивидендов - Промсвязьбанк

- 18 июня 2021, 12:24

- |

Акционеры Совкомфлот одобрили дивиденды за 2020 год в размере 6,67 руб. за акцию (див. доходность — 7%). Последний день торгов для получения дивидендов — 1 июля.

Учитывая сильный профиль компании и восстановление танкерных перевозок, бумага выглядит привлекательно как с точки зрения потенциала роста, так и дивидендов. Рекомендуем «покупать», целевой уровень — 127 руб. за акциюПромсвязбанк

Совкомфлот - Убыток мсфо 1 кв 2021г: $1,67 млн против прибыли $116,07 млн г/г

- 17 июня 2021, 15:31

- |

Современный коммерческий флот

2 374 993 901 обыкновенных акций

Free-float: 15,6%

www.scf-group.ru/investors/shares/ShareCapital/

Капитализация на 17.06.2021г: 227,904 млрд руб

Общий долг 31.12.2018г: 773,75 млн руб/ мсфо 263,445 млрд руб

Общий долг 31.12.2019г: 844,16 млн руб/ мсфо 237,183 млрд руб

Общий долг 31.12.2020г: 761,64 млн руб/ мсфо 269,254 млрд руб

Общий долг на 31.03.2021г: 964,94 млн руб/ мсфо $3,614 млрд

Выручка 2018г: 4,976 млрд руб/ мсфо 95,648 млрд руб

Выручка 1 кв 2019г: 1,386 млрд руб/ мсфо $410,73 млн

Выручка 6 мес 2019г: 3,914 млрд руб/ мсфо 51,908 млрд руб

Выручка 9 мес 2019г: 4,481 млрд руб/ мсфо $1,171 млрд

Выручка 2019г: 9,445 млрд руб/ мсфо 107,736 млрд руб

Выручка 1 кв 2020г: 564,68 млн руб/ мсфо $493,30 млн

Выручка 6 мес 2020г: 3,911 млрд руб/ мсфо 65,888 млрд руб

Выручка 9 мес 2020г: 4,573 млрд руб/ мсфо $1,299 млрд

Выручка 2020г: 15,819 млрд руб/ мсфо 118,410 млрд руб

Выручка 1 кв 2021г: 613,03 млн руб/ мсфо $362,86 млн

( Читать дальше )

Севморпуть рассматривается как альтернатива Суэцкому каналу

- 09 июня 2021, 00:50

- |

radiosputnik.ria.ru/20210528/sevmorput-1734569109.html?in=t

🚢СовкомфлОт или СовкомфлЭт?

- 08 июня 2021, 20:10

- |

После IPO цена акций компании легла во флэт в диапазоне 89-94 руб. Бизнес мы уже разбирали, сегодня поговорим о перспективах компании и текущей ситуации.

Индустриальные сегменты бизнеса по итогам 1 кв. 2021 года показали рост выручки на 5,8% г/г, сюда входит транспортировка СПГ и обслуживание шельфовых проектов. Благодаря тому, что основная часть контрактов имеют долгосрочный характер, рыночная волатильность не сильно повлияла на это направление. Суммарный объем законтрактованной выручки составляет $24 млрд., на 2021 год законтрактовано более $900 млн.

Конвенциональные сегменты чувствуют себя гораздо хуже. Выручка упала на (55,4% г/г) из-за снижения объемов морских перевозок нефти и нефтепродуктов, а как следствие — снижения ставок на танкеры. Низкий спрос на перевозки после пандемии повлиял на снижение заказов новых танкеров со стороны транспортных компаний. Таким образом, списания старых судов продолжается, а новые суда не строятся, это может вызвать их дефицит в ближайшей перспективе по мере восстановления нефтяной индустрии. Данный фактор может привести к росту фрахтовых ставок в ближайший год-два.

( Читать дальше )

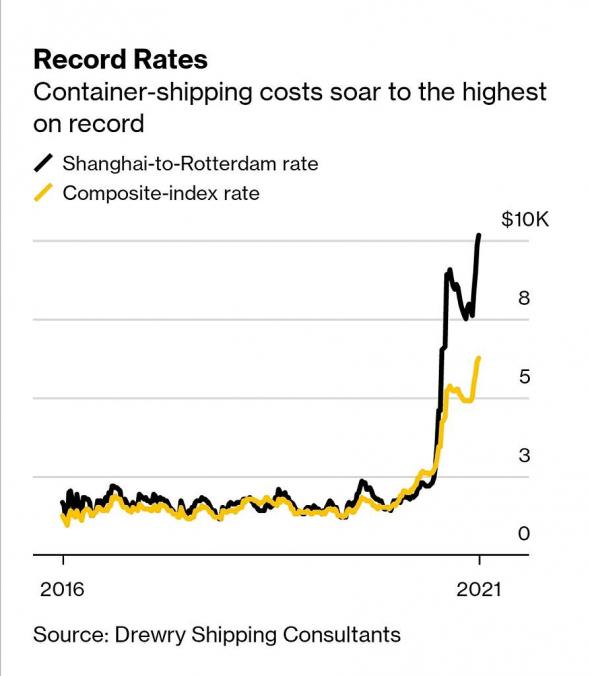

Цены на фрахт контейнеров продолжают расти

- 27 мая 2021, 19:38

- |

Для России это шанс усилить трансграничную торговлю через Северный морской путь и через транзит контейнеров по ж/д. Позитив для ДВМП и Global Ports.

«Стоимость фрахта из Азии в Европу впервые превысила $10.000 (+485% YoY).

*цена за 40-футовый контейнер из Шанхая в порт Роттердама.»

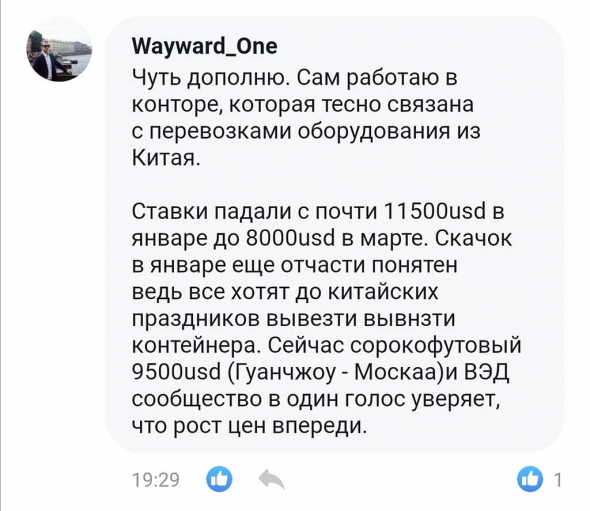

Российские цены на фрахт тоже в космосе конечно, комментарий от человека из отрасли:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал