Сегежа групп

Сегежа: варианты решения долговой проблемы. Дорого

- 27 ноября 2023, 07:59

- |

Чтобы погасить долг — нужно занять еще больше. Новое размещение облигаций Сегежа дает доходность до 19% годовых. Разбираемся, как получить в полтора раза больше, и в чем риск. А вам мало 30% годовых?

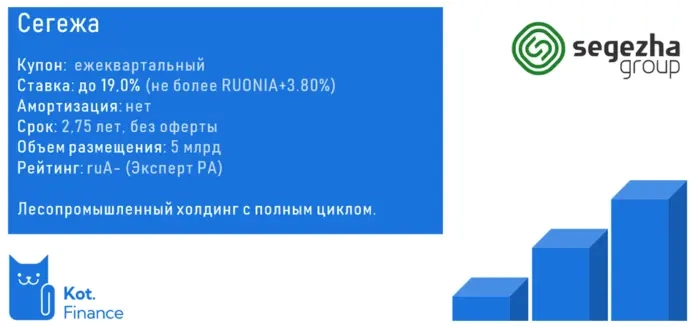

О выпуске

Свежее размещение Сегежи интересно не с целью участия в нем по ставке 19%, а с целью понять, удастся ли компании рефинансировать долг и купить облигации с доходностью 26-33% на вторичном рынке.

История вопроса

Проблема назревала давно. Эксперт РА понизил прогноз по кредитному рейтингу Сегежи еще в октябре 2022 года, а в июле 2023 – и сам рейтинг

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 15 )

📰«Сегежа Групп» Решения совета директоров

- 24 ноября 2023, 18:00

- |

2.1. Кворум заседания совета директоров (наблюдательного совета) эмитента и результаты голосования по вопросам о принятии решений, предусмотренных пунктом 15.1 Положение Банка России от 27.03.2020 N 714-П "О раскрытии информации эмитентами эмиссионных ценных бумаг" (далее – «Положение о раскрытии»):

Кворум для проведения заседания составляет не менее 50 процентов от избранных членов Совета директоров Общества, что составляет 5 членов Совета директоров....

( Читать дальше )

1 декабря Сегежа планирует провести сбор заявок на бонды объемом 5 млрд.рублей

- 24 ноября 2023, 15:12

- |

ПАО «Сегежа групп» — ведущий лесопромышленный холдинг в РФ, сформированный в 2014 году. Компания фокусируется на экологичной технологии переработки древесины и безотходном использовании сырья.

Сбор заявок 1 декабря

- Наименование: Сегежа-003P-03R

- Рейтинг: А- (Эксперт РА, прогноз «Развивающийся»)

- Купон: Ruonia + премия не более 380 б.п. (квартальный)

- Срок обращения: 2.75 года

- Объем: 5 млрд.₽

- Амортизация: нет

- Оферта: нет

- Номинал: 1000 рублей

- Организатор: «ВТБ капитал»

Вся свежая информация по новым выпускам у меня в телеграмм канале.

Segezha планирует 1 декабря провести сбор заявок на бонды объемом 5 млрд руб с привязкой к RUONIA

- 24 ноября 2023, 13:55

- |

ПАО «Сегежа групп» планирует 1 декабря провести сбор заявок инвесторов на приобретение облигаций серии 003P-03R со сроком обращения 2,75 года объемом 5 млрд рублей, сообщил «Интерфаксу» источник на финансовом рынке.

Ставки купонов будут переменные и квартальные. Формула для расчета: среднее значение RUONIA плюс спред не выше 380 б.п.

Организатором выступит «ВТБ капитал». Техразмещение предварительно запланировано на 6 декабря.

В настоящее время в обращении находится 8 выпусков биржевых облигаций эмитента на 68,2 млрд рублей и выпуск биржевых бондов на 500 млн юаней.

rusbonds.ru/news/20231124125900903317Сегежа - идея на паузе

- 24 ноября 2023, 08:24

- |

Минпромторг предлагает вывести целлюлозно-бумажную продукцию из-под курсовой пошлины. Напомню, что с 1 октября и до конца 2024 года в России будут действовать гибкие экспортные пошлины, привязанные к курсу доллара. Пошлины придется платить при курсе доллара свыше 80 рублей и чем слабее будет национальная валюта, тем больше придется платить. Новость позитивна для Сегежи, но как обстоят дела с бизнесом?

Итак, выручка Сегежи за 9 месяцев 2023 года снизилась на 20% до 63,7 млрд рублей. Несмотря на положительный эффект от ослабления рубля, на показатели давит ценовая конъюнктура и падение объемов продаж некоторых основных товаров. Так, в 3 квартале увеличение продаж зафиксировано лишь в сегменте пиломатериалов, домокомплектов и клеевой балки.

С ценами дела обстоят еще хуже. После прохождения пика в 2021 году, цены перешли к снижению. Также негативно влияют скидки на продажи в страны Азии. Цены на фанеру снизились в два раза к уровню 3 квартала 2021 года. Аналогичную динамику показал сегмент пиломатериалов и бумаги, снизившись до 134 EUR/м3 и 564 EUR/м3 соответственно.

( Читать дальше )

📉Акции Сегежи обновили исторический минимум, достигнув 3,917 руб - сегодня -4,5%

- 23 ноября 2023, 18:38

- |

Папа не торгуй. Живой пример 2.0. Сегежа.

- 23 ноября 2023, 17:49

- |

В честь ОВК по 25 рублей (идею по шорту я писал по 170), я пишу еще один живой пример «Папа не торгуй».

Пост называется так, потому что физики не понимая элементарных вещей просто торгуют график и это, как мы видели по ОВК, одному из множества случаев, ведет к потере капитала. Поэтому это скорее не питч шорта, а антипичт лонга, чтобы не бросали в печку свои деньги.

Все что я пишу, не является инвестиционной рекомендацией, и может не соответствовать вашим инвестиционным целям. У меня есть шорт Сегежи, который я открывал относительно давно.

Не буду углубляться в детали бизнеса, так как в целом, бизнес не плохой, другой вопрос, что финансовое положение компании тяжелое и оно требует действий.

И так по пунктам последний отчет:

Выручка 9m 23 — 60 млрд (-23% г/г) (благо был девал)

OIBDA 9m 23 — 7 млрд (-63% г/г)

Долг — 126 млрд

Кэш — 7 млрд

Текущая рыночная капитализация 70.7 млрд

EV — 189.7

EV/OIBDA 23 est -18x

На звонке CFO сказал, что средневзвешенная стоимость долга (если мне не изменяет память) 11%, в прошлой презентации я видел 10%. Давайте брать 10% консервативно. Это 12,6 млрд платежей по процентам в год.

( Читать дальше )

АНАЛитика от Чехова по сегеже

- 23 ноября 2023, 15:52

- |

Вот Захарчик лонгует сегежу с подписчиками

( Читать дальше )

Фунд+Техн= Комфорт и прибыль

- 23 ноября 2023, 15:40

- |

Всем привет!

Сегодня хотел поговорить об идеальном сочетании, когда сделку комфортно открывать и по фундаментальному анализу и по техническому. Речь сегодня пойдет о компании под названием «Сегежа».

«Сегежа групп»-является крупнейшим российским деревообрабатывающим предприятием, занимающимся выпуском бумажных, картонных и деревянных изделий. Спрос на продукцию является стабильным, а в условиях развития e-commerce и роста потребления упаковочной продукции и вовсе значительно вырос. В «помощь» сыграло и рост курса иностранных валют, так как часть продукции идет на экспорт. Казалось бы все здорово… но

Долг……

На текущий момент задолженность компании перед банками составляет 126 млрд. рублей, из них около трети это долг с плавающей ставкой. С учетом того, что ставка рефинансирования значительно выросла, долг стало обслуживать значительно дороже. Кроме того, денег на балансе сейчас около 7,4 млрд рублей, а погасить в ближайший месяц нужно 9,2 млрд, и около 44 млрд рублей в 2024 году. Таким образом, почти единственным вариантом привлечения денег является дополнительный выпуск акций, что несет в себе существенные риски для текущих акционеров, так как

( Читать дальше )

Сегежу спасут?

- 23 ноября 2023, 08:09

- |

Правительство объявило о планах отменить курсовую экспортную пошлину для целлюлозно-бумажной промышленности. Минпромторг считает, что это поможет компаниям сектора не провалиться в убытки. И сильнее всего сердце болит за Сегежу.

На сколько вообще давит пошлина? Действующий сбор съедает 7% экспортных доходов бумажных компаний.

Бумага принесла 31% всей выручки за 3 квартал Сегеже. На домашнем рынке реализуется 30% производимой Сегежей бумаги. То есть почти 5,2 млрд рублей в прошедшем квартале Сегежа получила от её экспорта.

Получается, что продажи бумаги обошлись в лишние 364 млн рублей затрат на пошлины. Это, кстати,более 11% от квартального убытка Сегежи.

Вроде как общую картину это не меняет. Но когда речь идёт о сокращении убытка, любая мелочь становится значимой. Если власти увидят эффективность решения, там, глядишь, Минпромторг ещё что-нибудь придумает, как облегчить жизнь деревянному бизнесу. А пока что радуемся небольшому отскоку в акциях.

IF Stocks

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал