Блог им. MKrrr

Сегежа: варианты решения долговой проблемы. Дорого

- 27 ноября 2023, 07:59

- |

Чтобы погасить долг — нужно занять еще больше. Новое размещение облигаций Сегежа дает доходность до 19% годовых. Разбираемся, как получить в полтора раза больше, и в чем риск. А вам мало 30% годовых?

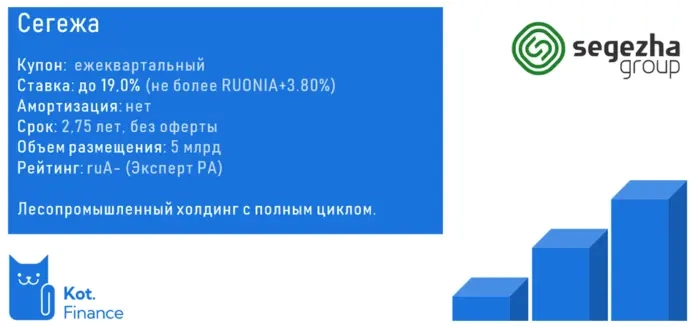

О выпуске

Свежее размещение Сегежи интересно не с целью участия в нем по ставке 19%, а с целью понять, удастся ли компании рефинансировать долг и купить облигации с доходностью 26-33% на вторичном рынке.

История вопроса

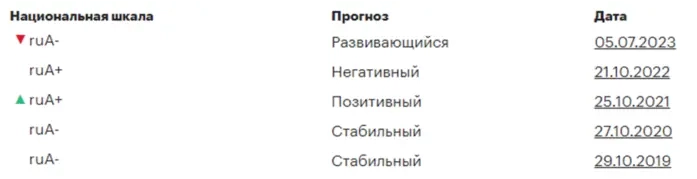

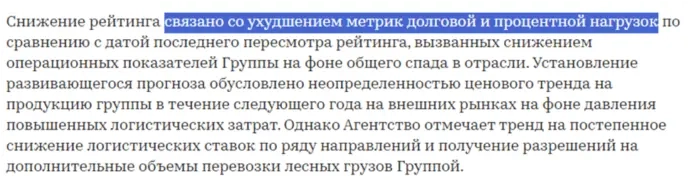

Проблема назревала давно. Эксперт РА понизил прогноз по кредитному рейтингу Сегежи еще в октябре 2022 года, а в июле 2023 – и сам рейтинг

Рейтинг снижен из-за увеличения долговой нагрузки и снижения цен на продукцию.

Вы можете быть спонсором статей, или целой рубрики. За сотрудничеством - сюда.

Но по факту, все дело только в ценах. Долговая нагрузка – очень коварный индикатор. Когда ты даешь в долг компании 100 млрд, она зарабатывает 35 млрд в год и проблемы долга вроде бы нет. Но вот, у компании все те же 100 млрд, а зарабатывать она стала вдвое меньше. Проблема очевидна.

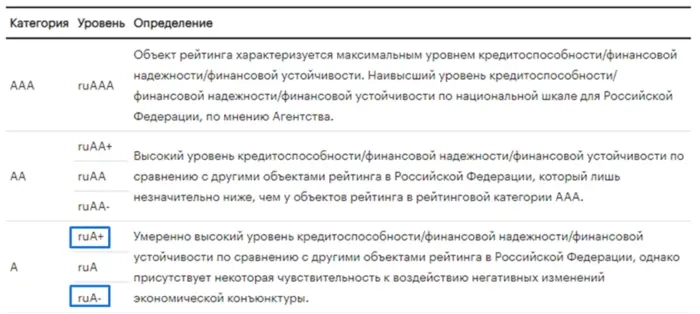

Кредитный рейтинг

Важно, что кредитный рейтинг Сегежи долгое время был достаточно высоким, и таким остается сейчас. Посудите сами: всего рейтинговая шкала Эксперт РА состоит из 21 позиции. 5 нижних – не инвестиционные: это преддефолтные или уже в состоянии дефолта. Из 16 инвестиционных рейтингов до лета 2022 года Сегежа занимала 5ое место. Сейчас – седьмое (ruA-).

Для понимания, рейтинг ruA- у компании Интерлизинг, Эталон, Окей, ГК Пионер, Эртелекома, Новосибирской, Омской, Ярославской, Вологодской, Саратовской областей. Я к тому, что это нормальный рейтинг.

Масштаб проблемы

В структуре долга почти 2/3 – облигации, поэтому в данном случае, собрание кредиторов при потенциальной реструктуризации точно не будет номинальным – от него будет зависеть будущее компании.

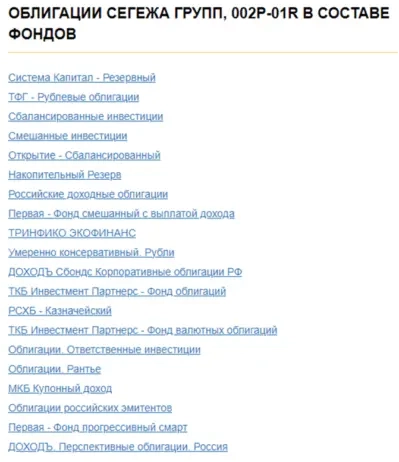

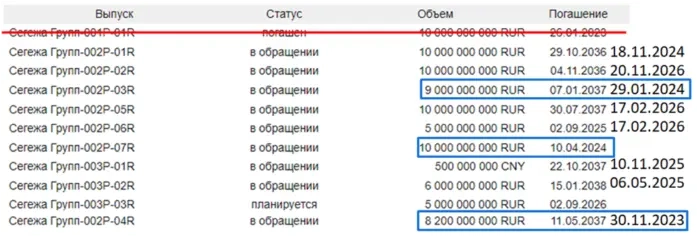

Среди фондов, я нашел минимум 20, в которых есть облигации Сегежи

Источник - https://investfunds.ru/bonds/1167535/

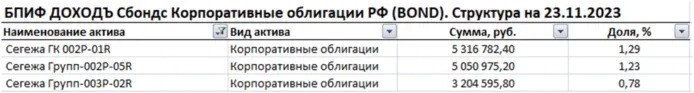

На примере ПИФа компании Доходъ, где в фонде на облигации Сегежи приходится 3,3% активов, аналогичная структура может быть и у других управляющих компаний. То есть доля облигаций Сегежи небольшая, но умножьте маленькую долю на многомиллиардный портфель, и окажется, что половина всего долга так или иначе принадлежит паевым инвестиционным фондам.

На картинке ниже, сводные данные о дате погашения облигаций. Даты справа я заменил датами оферт. Это значит, что выпуск 002Р-03R, к примеру, у которого значится дата погашения 07.01.2037 – можно предъявить к погашению в конце января 2024 года. А это ведь ближе на 9 лет.

Ближайшие к погашению/оферте выпуски (полгода) – на 27 млрд. рублей.

26 млрд. – это то, что вызывает опасения прямо сейчас. Но есть 3 варианта их решения:

(1) У Сегежи есть неиспользованные кредитные линии на 12,9 млрд. Вариант «жиденький» — при появлении проблем – банки моментально лимит заблокируют.

(2) Рефинансирование облигаций. Тоже «жиденький»: облигации выпускались со ставкой 8-12%. Рефинансирование с купоном вдвое выше будет оказывать сильное влияние на и без того плохие финансы.

(3) Докапитализация. Фактически, это единственный вариант, который Сегеже даст бесплатный кэш (но размоет будущие доходы действующих акционеров), и подаст сигнал владельцам облигаций, что акционеры помогут.

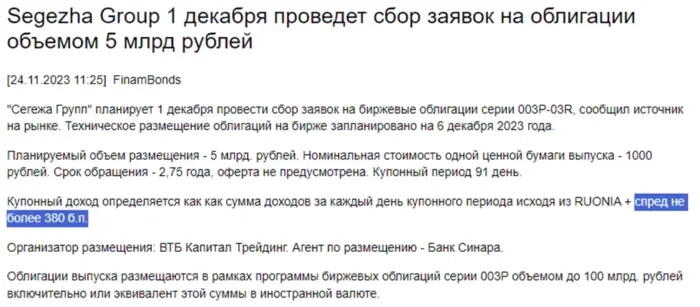

Прямо сейчас выходит пробный выпуск, который под оферту выпуска 002P-04R. Видимо, компания считает, что инвесторы предъявят по оферте около 60% выпуска. И это только начало. В январе может понадобиться до 9 млрд., а в апреле погашение еще 10 млрд. Рынок сложно переваривает такие суммы.

Новый выпуск – с плавающей ставкой. Исходя из текущих оценок, доходность будет на уровне 18,5-19% годовых.

С начала 2022 года, акции Сегежи подешевели почти в 3 раза: с 11 до менее, чем 4 рублей.

И текущие мультипликаторы все еще не кажутся интересными:

— компания убыточна, поэтому P/E считать бессмысленно

— PBV по той же причине неинформативный, ведь каждый квартал величина капитала все меньше.

Мы хотели рассмотреть комбинированную идею: покупка акций и покупка облигаций, чтобы застраховаться от разных вариантов развития событий. Но акции пока нам кажутся неинтересными.

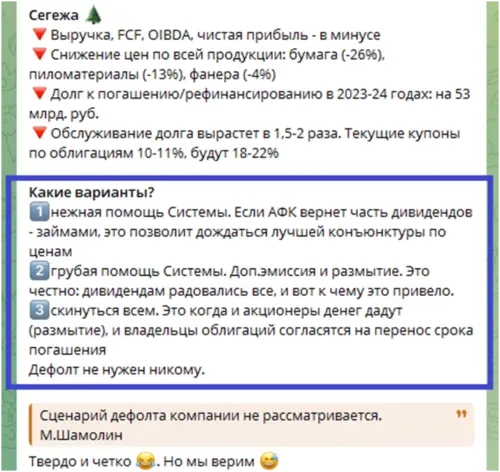

Когда вышла отчетность за 9 месяцев – мы писали в своем канале наиболее вероятные варианты.

Скорее всего, истина будет посередине: Сегежа устроит доп.эмиссию, и АФК Система поможет дочерней компании. По идее, нужно пережить 2023-24 год. 50 млрд. найти не так просто, как кажется: полбеды рефинансировать по высоким ставкам – надо еще как-то выплачивать выросшие проценты, а ЦБ не внушил надежды на скорый возврат ключевой ставки ниже 10%.

Что дальше?

А дальше? Цикличный рост цен на пиломатериалы, решение проблем с логистикой и новых рынков сбыта должны помочь.

Выводы:

🔻У компании начался цикл рефинансирования. Первая ласточка — только на 5 млрд. рублей, но в ближайшие полгода потребуется минимум 27. А до конца 2024 года – более 50 млрд.

🔻Компания так и не может обслуживать долг: для выплаты процентов – нужны новые кредиты или займы, а цены на продукцию падают

🔻Вариантов решения не много, и все упирается в 2 основных: докапитализация со стороны акционеров, и рефинансирование со стороны владельцев облигаций.

Текущий выпуск совсем не интересен: на вторичном рынке облигаций доходность доходит до 30% годовых

Компания, как предприятие – обязательно выживет. И вряд ли дойдет до дефолта по облигациям – это затронет не только Сегежу, но и испортит репутацию АФК. Считаем, что Система поддержит свою дочку, но и у «мамы» возможности не безграничны.

Что делают Коты? – мы покупаем облигации 😁. Доля Сегежи в портфеле 7%; у нас есть валютные облигации Сегежи (003Р-01R). Они в плюсе только за счет роста курса юаня к рублю. Еще у нас есть короткий рублевый выпуск с погашением в январе, и мы обязательно его предъявим к погашению. Сейчас мы покупаем 002Р-01R — это выпуск на год, дающий доход 26%.

Важно понимать, что сейчас вложения в Сегежу – очень рискованные. И если вы покупаете их облигации – обязательно ограничивайте долю (у нас доля на риск – не более 20%).

---

Кот.Финанс: каждый день — интересное из мира финансов. Каждую неделю 0 разбор компаний!

теги блога Кот.Финанс

- депозиты

- CNYRUB

- Glorax

- IMOEX

- IPO

- IPO 2024

- автоследование

- акции

- анализ

- аналитика

- афк система

- Балтийский лизинг

- банки

- биржа

- Брусника

- валюта

- ВДО

- ВИМ Ликвидность

- вклады

- втб

- ВУШ

- Газпром

- ГК «Сегежа»

- ГТЛК

- дайджест

- Делимобиль

- Делимобиль | Каршеринг Руссия

- дефолт

- дефолты

- дивиденды

- доллар

- доллар рубль

- доходность

- Европлан

- Евротранс

- инвестиции

- инвестиции в недвижимость

- Индекс МБ

- интерлизинг

- инфляция

- инфляция в России

- ипотека

- итоги

- итоги недели

- Карта рынка

- ключевая ставка

- ключевая ставка ЦБ РФ

- Контрол-Лизинг

- Конференции смартлаба

- кредитный рейтинг

- кредитный риск

- кс

- лизинг

- м.видео

- МВ ФИНАНС (М.Видео)

- Монополия

- Московская Биржа

- мтс

- недвижимость

- нефть

- Ника

- обзор рынка

- облигации

- отчетность

- оферта

- оферта по облигациям

- оферты

- ОФЗ

- паника

- пассивный доход

- Подборка

- портфель

- портфель инвестора

- прогноз 2025

- прогноз по акциям

- рейтинг

- риск

- Риски

- Роделен

- Роснефть

- рубль

- самолет

- сбербанк

- Сегежа групп

- Строители

- строительный сектор

- ТГК-14

- Тимофей Мартынов

- трейдинг

- Уральская сталь

- финансовый анализ

- флоатеры

- форекс

- фьючерс MIX

- ЦБ РФ

- экономический дайджест

- эталон

- Эталон Финанс

- юань

- юмор

На самый крайний случай, скинемся Я и Шадрин. У меня есть почти 300к, ну и Шадрин добавит несколько ярдов.