Сбербанк

ПЛАН ДИВАН 20.05.2024.

- 20 мая 2024, 07:04

- |

ДОБРОЕ УТРО УВАЖАЕМЫЕ И ЛЮБИМЫЕ ТЕЛЕЗРИТЕЛИ!

ДИВАННЫЙ АНАЛИЗ ДИВИДЕНДНЫХ АКЦИЙ, В КОТОРЫЕ СЕГОДНЯ МОЖНО ЗАПРЫГНУТЬ И СКОЛЬКО-ТО ПРОКАТИТЬСЯ ВВЕРХ (ТОЧНЕЕ МОЙ ПЛАН РАБОТЫ НА БЛИЖАЙШУЮ НЕДЕЛЮ) ДА И ОБЩИЙ АНАЛИЗ РЫНКА ПО ВОЗМОЖНОСТИ — ЧТО ПОКУПАЕМ, ЧТО НЕ ПОКУПАЕМ:

НАСТРОЕНИЕ РЫНКА – Все более\менее серьезные фишки объявили или анонсировали объявление дивидендов. По нефти – никаких «поползновений» к стабилизации на Ближнем Востоке не наблюдается, Хуситы «свирепствуют», нефть по технике – технари, что-то молчат, но даже я вижу разворотник на D вверх, на ближайшую неделю можно предположить оптимистичный сценарий. По нефти похоже текущая ситуация (непрекращающиеся войны и обстрелы танкеров и НПЗ) начинает считаться стандартной – без очень сильного обострения нефть не вырастет, вниз тоже не с чего особо – в итоге «пат» ни туда не сюда (ну локально как уже написал на неделю – сколько-то вверх). По бумагам нашим можно-бы и сказать, что вверх, но с учетом, что большинство и так на верху – скорее какой-то вверхо-вбок… В целом все вроде как позитивно. В сильную просадку не очень верится до отсечек по дивам.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Индекс МБ сегодня

- 20 мая 2024, 06:50

- |

2. Поступательное движение вверх продолжается

3. Сегодня откроемся к 3510

4. Закрепимся выше — выход на следующий рубеж в районе 3560

5. Цель среднесрок прежняя 3680

6. Удерживаю ОФЗ. Полагаю в июне следующего года увидим 12 ставку

7. Не флюгерим, не мечемся. На этой неделе ждем 23.05

8. Сипа готовит прорыв 5340 и выход в следующий диапазон

9. Время шорта придет позже. В 2025г.

10. Удачи

t.me/ATOR_INVEST

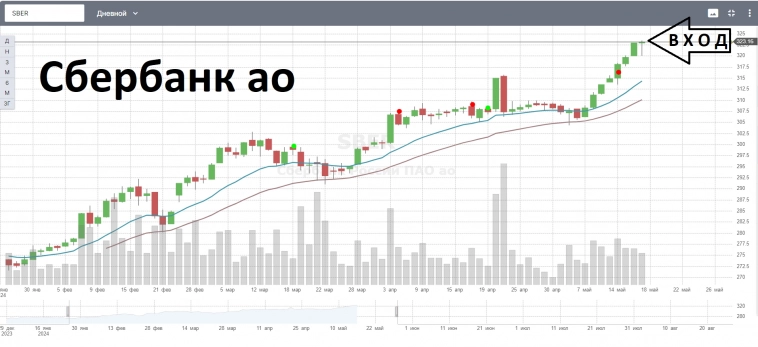

2-EMAшки покупка SBER, спекулятивная сделка

- 20 мая 2024, 06:47

- |

✅Акции компании Сбербанк (SBER) как правило растут в период с 20.05.- 19.06., в среднем на 3,3%. За последние 10 лет рост происходил в 8 случаях.

✅ 2-ЕМАшки дают добро на вход в сделку.

✅ Вход по цене открытия

✅ Выход по тейк профиту или 19.06.2024г.👍

✅ Есть telegram канал, подписывайтесь, всем профита.

Обзор доллар/рубль, RTS, Сбербанк, нефть Brent, натуральный газ, bitcoin и золото на 20 мая 2024

- 19 мая 2024, 22:57

- |

Индекс устремился ввысь !

- 19 мая 2024, 22:44

- |

Не зря я отметил в одном из прошлых постов возросшую амплитуду колебаний нашего индекса (а это предвестник выхода из боковика). Так и случилось: в конце прошлой недели индекс превысил 3500 и устремился ввысь! Вообще, логичен был бы ретест на 3485, но не факт, что он случится в ближайшее время. Вполне можем сначала сходить на 3530 — 3540.

Так что пока и техника благоволит росту, и близость дивидендных отсечек многих бумаг способствует разгону их котировок. Но думаю, что для роста осталось совсем немного времени, т.к. тот же Сбер, к примеру, уже сильно перекуплен — на дневном фрейме RSI=88. Так что поаккуратней с покупками😉

Подписывайтесь на мой телеграм канал про трейдинг и инвестиции !https://t.me/+cVjMyxdUl8EzODBi

Всем людям, которые приходят на фондовый рынок, нужно сначала показывать фильм «Волк с Уолл-стрит», чтобы они понимали, с кем они будут работать — Максим Орловский, Ренессанс Капитал

- 19 мая 2024, 17:19

- |

— Всем людям, которые приходят на фондовый рынок, нужно сначала показывать фильм «Волк с Уолл-стрит», чтобы они понимали, с кем они будут работать.

— Нет идей (на рынке) — хорошая погода, «отдыхай»

— на рынке сейчас приход больших денег от российских состоятельных инвесторов из списка Форбс.

t.me/selfinvestor

— Лук и Роснефть отличные и интересные компании, недорогие, но есть нюансы т.к. враги не дремлют, переработка нефти под прямым огнём

— Идеальные времена закончились, время отдохнуть после хорошего роста

— Суборды ВТБ недооценены

— Амеры очень дорогие, в любой момент могут рухнуть, дружественные нерезиденты могут запродать на этом российский рынок

— Интеррао оч дешевая бумага, в портфель есть, буду сидеть 5 лет, зачем с этим расставаться

— Сбер 10% от портфеля и 10% субордов втб

smart-lab.ru/blog/1019145.php

Вероятность повышения ставки высока, подсчитываем будущие дивиденды Сургутнефтегаза и допка М. Видео

- 19 мая 2024, 11:17

- |

Тайм коды:

00:00 | Вступление

00:24 | Аукционы Минфина после перерыва: план по размещению во II кв. 1 трлн трудновыполним, если не прибегнуть к доп. размещениям или флоатеру

04:03 | Непонятная реакция в Россети ЦП. Дивидендная база выше прошлого года, да и размер дивиденда читался в отчёте.

07:45 | Допэмиссия М.Видео, есть ли перспективы у группы после размещения?

14:54 | Нефтяные эмитенты в апреле чувствовали себя прекрасно. Курс доллара, цена сырья и демпферные выплаты сделали своё дело.

17:51 | Сбер отчитался за апрель 2024 г., сокращение расходов на резервы помогло выйти на +130 млрд по прибыли и улучшить результаты прошлого года

22:51 | Аэрофлот представил операционные результаты за апрель 2024 г., есть ли перспективы?

25:17 | Сургутнефтегаз не подвёл с дивидендами, всё в рамках прогноза, но что дальше?

31:45 | Россети Центр — ожидаемая дивидендная выплата. Спекулянты успели среагировать после рекомендации по дивидендам Россети Центр и Приволжье.

33:54 | Инфляция в середине мая — боль для регулятора. Годовая инфляция превысила 7,9%, вероятность повышения ставки высока!

( Читать дальше )

Вопрос по существу. Посоветуйте.

- 19 мая 2024, 08:22

- |

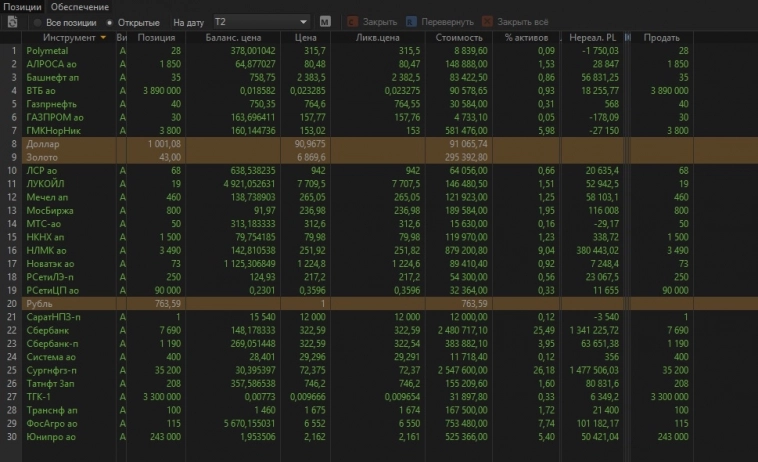

Недавно взял отметку с 8 знаком.

Было решено часть позиций сократить на 1/4, может некоторые закрыть совсем.

Требуются дельные советы, заранее спасибо.

Хочу все суперр дивидендное оставить

ФосАгро, НЛМК, Транснефть, Сбер, Сургут пр, РСлэ, Башнефть, Мосбиржа

Тогда становится вопрос что делать с остальным добром и г… м

Отношу к добру, но не знаю что с этим делать?

-Башнефть будут дивы, но цена высокая неужели надо продать?

— Алроса думаю вернется выше 100, там доход в земле, бриллианты.

-ЛСР цена на акции вырастет более 1000, Самолет пошел к закату, ЛСР выигрывает

Остаются непонятки

1. Система — одни вопросы, а будут ли дивы, а стоит ли ее держать ?

2. Лукойл может дальше стагнировать к 6000, не верею ни 10 000 ни в 11000 рублей

А теперь шлаки в портфеле

Но шлаки могут и пульнуть вверх сразу процентов на 100%

ВТБ — вроде проходят инфа что прибыль у банка есть, допку рынок с трудом переварил

Мечел пр, цена хорошая, но дивы, где дивы ?

Газпром, его не много — думаю и фиг сним

НКНХ — Сибур обнаглел все доходы перекачивает себе, дивов нет.

( Читать дальше )

Портфель с комментариями и мыслями по рынку, перспективные компании (на мой взгляд)

- 19 мая 2024, 06:34

- |

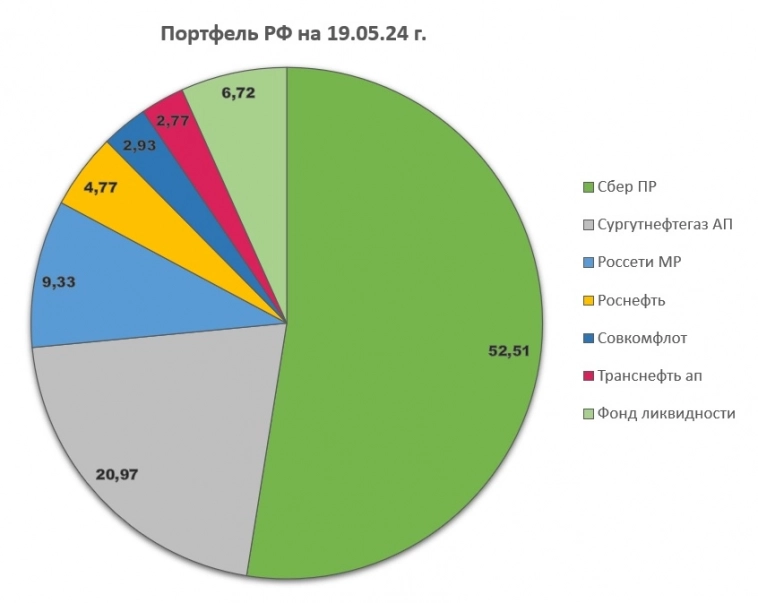

На текущий момент мой портфель выглядит следующим образом:

Это портфель в моменте, на выхах писать про портфель проще, т.к. позы и доли в понедельник уже могут поменяться, как моими руками, так и рынком))

Далее дам краткие комментарии по компаниям:

Сбер — префы на пол портфеля, набирал большими объемами еще ниже 200 руб. за акцию, ниже балансовой стоимости на тот момент, средняя 190 руб. за лист, бумажная прибыль по позе в моменте +70,2%. Отечественная кэш-машина, консервативная и понятная история, стабилизирующая портфель, последний разбор отчета Сбера писал буквально вчера тут: smart-lab.ru/blog/1019123.php

( Читать дальше )

Отчет Сбера. Все еще тянет лямку на фоне роста расходов

- 18 мая 2024, 15:39

- |

По итогам 1 квартала 2024 года многие российские банки ухудшили свои финансовые показатели, чего нельзя сказать про отечественную кэш-машину aka зеленого Халка — Сбер (По МСФО за 1 кв. — рост ЧП +11,3% (397,4 млрд руб.), прибыль на акцию 18,56 руб., ROE 24,2%), а также ТКС Холдинг (+37% по ЧП), но там нужно будет смотреть теперь еще на дальнейшие совместное успехи с Росбанком, после их объединения (ожидаю снижения рентабельности):

А вот менеджмент Совкомбанка скорректировал прогноз по чистой прибыли по итогам 2024 года — если раньше в компании рассчитывали, что она будет на уровне прошлого года (95 млрд рублей), то теперь ждут прибыль ниже. ЧП банка хоть и выросла на 10,4% до 24,8 млрд руб. за 1 кв., но в составе прочих операционных доходов Совкомбанк отразил единовременный эффект от выгодной покупки Хоум банка в размере 14,6 млрд руб. (с учетом созданных резервов чистый эффект составил 10 млрд руб.). И если Совкомбанк называет высокий ключ проблемой, то БСП напротив сообщал о том, что динамика ключевой ставки поддерживает чистый процентный доход банка, который вырос на 53,3% до 17,2 млрд руб. за 1 кв. 2024 г., а вот ЧП Банка Санкт-Петербург упала на 10,9% до 13 млрд руб.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал