СберБанк

Яндекс, Mail.ru, Газпром нефть, РФПИ, МТС, Сбербанк - совместно будут развивать проект ИИ

- 08 ноября 2019, 13:47

- |

«Надеюсь, что в эти два дня мы окончательно конституируем создание альянса российских компаний в области искусственного интеллекта, в составе этого альянса будет пять российских компаний: это „Яндекс“, это „Mail“, это компания „Газпром нефть“, это Российский фонд прямых инвестиций (РФПИ – ред.) и Сбербанк. Пять компаний, которые взяли на себя лидерство организовать развитие этой темы в стране… для будущего нашей страны, будущего промышленности, всех отраслей сервисной экономики и государственной службы»

И еще один партнер – это компания МТС, конечно же, которая имеет большие наработки в области искусственного интеллекта, имеет прекрасную команду

Нашим партнером со стороны государства будет Максим Алексеевич Акимов (вице-премьер РФ – ред.), и принято решение, что министерством, которое будет курировать эту тему, будет нашим партнером, будет министерство экономического развития. Конечно, министерство цифры также будет в курсе всего того, что будет происходить, но такой консорциум — получается, шесть российских компаний, включая Сбербанк, и министерство экономического развития — это то, что составляет сегодня такое ядро или двигатель темы искусственного интеллекта в нашей стране

Проект задуман на основе частно-государственного партнерства

источник

- комментировать

- Комментарии ( 1 )

Переоцененность акций приближается к 30%

- 08 ноября 2019, 11:46

- |

Сбербанк. Неудачная попытка открыть «шорт» по первому варианту (продали 10 000 акций по 240.7 рублей) и затем закрыли его на Стоп-лоссе (купили 10 000 акций по 242.4 рубля). При этом день закрылся белой свечой при росте объема торгов, а котировки остаются выше уровня скользящей средней ЕМА-55. Мы не считаем, что это говорит за зарождение растущего тренда, а может быть широким диапазоном. При этом за продолжение роста говорит потенциальная белая свеча на недельном графике, а за снижение – «дороговизна» российских акций относительно Нефти Брент. Так, сейчас акции экстремально переоценены (примерно на 29.5%). Так, «расчетное» значение (РТС=18.5*Брент) составляет 61,85*18,5=1144.2 пункта, а биржевое значение — около 1482.0 пункта.

Газпром. Белая свеча и новый максимум с августа 2008 года. При этом недельная свеча имеет все шансы выйти белой, а скользящая средняя ЕМА-55 только недавно увеличила наклон наверх. Таким образом, растущий тренд продолжается, и по опыту последнего времени, рост может еще составить от пары недель до полутора месяцев.

( Читать дальше )

Сбербанк – рсбу 10 мес 2019г/ мсфо 9 мес 2019г. Прогноз величины дивидендов за 2019г

- 08 ноября 2019, 11:43

- |

Сбербанк – рсбу / мсфо

Прибыль 10 мес 2016г: 429,756 млрд руб

Прибыль 11 мес 2016г: 483,189 млрд руб

Прибыль 2016г: 516,988 млрд руб / Прибыль мсфо 541,9 млрд руб

Прибыль 8 мес 2017г: 433,437 млрд руб

Прибыль 9 мес 2017г: 495,841 млрд руб/ Прибыль мсфо 576,3 млрд руб

Прибыль 10 мес 2017г: 559,891 млрд руб (+30,3% г/г)

Прибыль 11 мес 2017г: 624,188 млрд руб

Прибыль 2017г: 653,565 млрд руб / Прибыль мсфо 748,7 млрд руб

Прибыль 8 мес 2018г: 540,673 млрд руб

Прибыль 9 мес 2018г: 612,736 млрд руб/ мсфо 655,5 млрд руб

Прибыль 10 мес 2018г: 685,558 млрд руб (+22,4% г/г)

Прибыль 11 мес 2018г: 758,858 млрд руб

Прибыль 2018г: 811,104 млрд руб/ Прибыль мсфо 831,7 млрд руб

Прибыль 1 мес 2019г: 73,655 млрд

Прибыль 2 мес 2019г: 143,790 млрд руб

Прибыль 1 кв 2019г: 218,171 млрд руб/ Прибыль мсфо 226,6 млрд руб

Прибыль 4 мес 2019г: 293,396 млрд руб

Прибыль 5 мес 2019г: 369,068 млрд руб

Прибыль 6 мес 2019г: 444,160 млрд руб/ Прибыль мсфо 476,9 млрд руб

( Читать дальше )

Сбербанк. Обзор финансовых показателей по РСБУ за октябрь 2019 года

- 08 ноября 2019, 10:46

- |

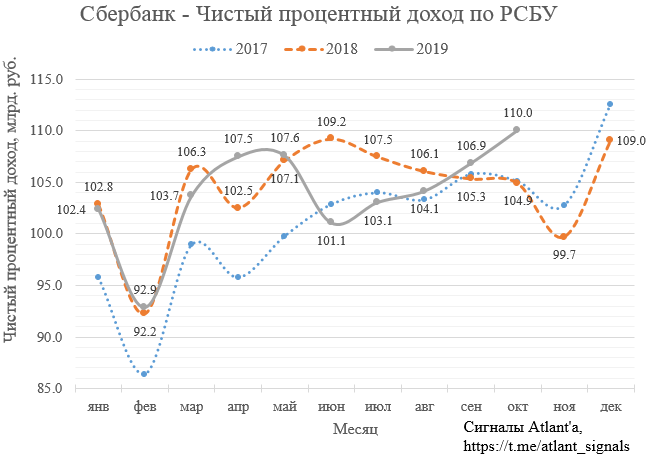

Чистые процентные доходы в октябре составили рекордные 110,0 млрд. рублей, что на 4,9% выше, чем в прошлом году, и на 3,0% выше, чем в предыдущем месяце. Компания переварила дорогие депозиты конца 2018-начала 2019 года. Дальнейшее снижение ставок будет улучшать данный показатель.

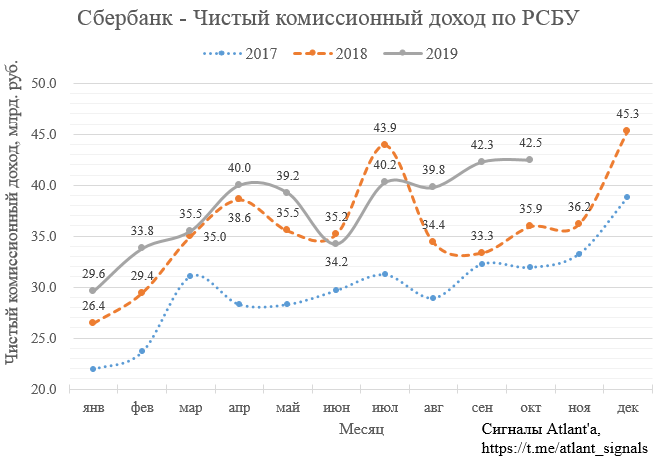

Чистые комиссионные доходы в октябре составили 42,5 млрд. рублей, что на 18,2% выше, чем годом ранее, и на 0,1% выше, чем в предыдущем месяце.

( Читать дальше )

Сбербанк - в октябре заработал чистую прибыль в размере 74,1 млрд руб

- 08 ноября 2019, 10:39

- |

Ключевые факты октября:

- Банк заработал чистую прибыль в размере 74,1 млрд руб.

- Розничным клиентам за месяц выдано 290 млрд руб., и розничный кредитный портфель в октябре преодолел отметку в 7 трлн руб.

- В октябре выдан максимальный с начала 2018 года объем кредитов корпоративным клиентам – 1,4 трлн руб., а всего с начала года 9,2 трлн руб.

- Розничный кредитный портфель за октябрь вырос на 1,5%, корпоративный – на 1,1% без учета валютной переоценки.

Чистый процентный доход превысил 1,0 трлн руб.

Росткомиссионного дохода ускорился до 14,5%. Главный драйвер роста – транзакционный бизнес. Чистый комиссионный доход за 10 месяцев вырос на 8,9% и составил 377,0 млрд руб.

Операционные расходы выросли на 8,8%.

( Читать дальше )

Новости компаний — обзоры прессы перед открытием рынка

- 08 ноября 2019, 08:47

- |

Инвесторы заработали на «Газпроме». Индекс Московской биржи обновил исторический рекорд

Индекс Московской биржи впервые в истории преодолел уровень 3000 пунктов. Индекс РТС поднялся до шестилетнего максимума. С начала года индексы выросли на 27–39%. Основным локомотивом роста выступают акции «Газпрома», по которым выплачивают рекордные дивиденды. Многие крупные российские эмитенты также щедро делятся прибылью с акционерами, что привлекает частных инвесторов на фондовый рынок.

https://www.kommersant.ru/doc/4150691

Германия загружает «Северный поток-2». Новый немецкий законопроект пошел в обход директивы ЕС

Разрешение на прокладку газопровода «Северный поток-2», выданное Данией в конце октября, не решает всех проблем проекта. «Газпрому» также предстоит обеспечить полную загрузку трубы, чему юридически препятствуют поправки к газовой директиве ЕС. Ситуацию может разрешить новый законопроект Бундестага, который в случае его принятия, по сути, аннулирует ужесточенные правила ЕС. Но параллельно «Газпром» начал прорабатывать запасной план с созданием отдельной компании-оператора для участка трубы в водах Германии.

( Читать дальше )

Настоящим генератором дивидендов является Норникель - Финам

- 07 ноября 2019, 17:03

- |

Настоящим генератором дивидендов является «Норникель», отчасти это обусловлено тем, что в составе его акционеров есть «РУСАЛ», алюминиевый монополист, нуждающийся в постоянной поддержке. «Норникель» платит дивиденды дважды в год. За первую половину текущего года они вышли на новую рекордную величину, полугодовая доходность по бумагам составляет 5,3%, то есть годовая – свыше 10%.Калачев Алексей

ГК «Финам»

Сбербанк - апсайд небольшой, но дивиденды ожидаются рекордные - Финам

- 07 ноября 2019, 14:28

- |

Прибыль акционеров за 9 мес. составила 633 млрд руб. (- 3,4% г/г) или 703 млрд руб. (+8% г/г) без учета единовременного убытка. Рентабельность ROE TTM 20,5%. Прибыль 2019Е, согласно консенсусу Reuters, достигнет рекордных 875 млрд руб. (+5% г/г). Достаточность базового капитала повысилась на 124 б.п. за квартал после продажи Денизбанка.

Мы ожидаем развития дивидендной истории эмитента с повышением нормы выплат до 50%. Акционеры, по прогнозам, получат 19 руб. на акцию (+21% г/г). DY 2019E составляет 8,2% по обыкновенным акциям и 9,1% по «префам». Мы считаем «Сбербанк» одним из самых привлекательных дивидендных эмитентов в финансовом секторе и на российском рынке акций.

В среднесрочном периоде ослабление экономики может создать над акциями «навес», но в долгосрочном плане банк остается привлекательной историей благодаря высокой рентабельности капитала, подходу к дивидендам, лидерским позициям в отрасли, развитию экосистемы и консолидации отрасли.

( Читать дальше )

Дивидендная доходность по акциям ВТБ в оптимистичном сценарии составит 9% - Финам

- 07 ноября 2019, 14:20

- |

Доходы от кредитования снизились на 8,5% в 3К2019, после резервирования – на 1,7%. Совокупное резервирование в 3К снизилось на 15%, стоимость риска уменьшилась на 30 б.п. до 1,0%. Комиссии повысились на 7,2%.

Кредитный портфель gross подрос на 2,5% за квартал, корпоративный сегмент увеличился на 2,0% к/к, розничное кредитование на 3,7% к/к. Доля неработающих кредитов (NPLs) снизилась за квартал на 20 б.п. до 5,5%, покрытие NPLs резервами составило 112,4% в сравнении с 110,8% на конец предыдущего квартала. Частично улучшение показателей качества портфеля было обусловлено списаниями плохих долгов, которые в 3-м квартале составили 37 млрд.руб. или 0,3% кредитов gross.

Мы считаем отчетность в целом нейтральной для котировок. Цель по прибыли может быть достигнута за счет снижения резервов и нерегулярных статей — доходов от трейдинга, переоценки активов, прибыли от сделок. При условии выхода на прибыль 200 млрд.руб. и распределения 50% прибыли на дивиденды, акционеры могут получить 0,0039 руб. на акцию, что является рекордом. Ожидаемая доходность составляет около 9%, что сопоставимо с акциями Сбербанка, но риски, на наш взгляд, по VTBR выше. В целом мы считаем акции ВТБ адекватно оценены.Малых Наталия

ГК «Финам»

ГМК вернулся к максимумам

- 07 ноября 2019, 11:27

- |

Сбербанк. Небольшой рост. При этом котировки остаются выше уровня скользящей средней ЕМА-55. Мы не считаем, что это говорит за зарождение растущего тренда, а может быть широким диапазоном, где начинает складываться ситуация к движению вниз. Действительно, недельная свеча вышла черной, а российские акции относительно Нефти Брент сейчас экстремально переоценены (примерно на 28.6%). Так, «расчетное» значение (РТС=18.5*Брент) составляет 62,20*18,5=1150.7 пункта, а биржевое значение — около 1479.6 пункта. В такой ситуации будем искать возможность для «шорта».

Газпром. Белая свеча около максимума с августа 2008 года. При этом недельная свеча вышла белой, а скользящая средняя ЕМА-55 только недавно увеличила наклон наверх. Таким образом, растущий тренд продолжается, и по опыту последнего времени рост может еще составить от нескольких недель до пары месяцев.

ГМК НорНикель. Белая свеча вернула котировки в район исторического максимума. При этом рынок в зоне перекупленности. Все это может предвещать коррекцию. Однако она вряд ли будет угрожать растущему тренду. Так, цены на акции выше уровня скользящей средней ЕМА-89, которая направлена вверх. В такой ситуации мы по-прежнему считаем, что вероятность V-образного разворота (пробитие уровня ЕМА-89 и закрепление ниже) достаточно мала. Тем более, что недельная свеча вышла белой.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал