США

Рынки начали затяжное падение? И новые санкции

- 17 декабря 2022, 16:13

- |

Мировые центробанки продолжают бороться с инфляцией — и у них есть очевидные успехи. Это главная тема нового выпуска нашего YouTube-шоу «Без плохих новостей», которое на этой неделе провел директор продукта «Международные рынки» Андрей Хуторов.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Записки инвестора. Что держать в фокусе

- 16 декабря 2022, 15:24

- |

Выделяем важные события и факторы, которые могут повлиять на рынок акций.

• NEW! Льготная ипотека продлена

Важность: средняя

Программа льготной ипотеки продлена до 1 июля 2024 г., но ставка увеличится с 7% до 8%. Кроме того, улучшаются условия по семейной ипотеке: теперь ее могут получить семьи, у которых двое детей до 18 лет. Ранее условием программы было рождение второго ребенка только после 2018 г. Новость умеренно позитивна для сектора. Несмотря на увеличение ставки, на рынке до были ожидания, что программу льготной ипотеки могут вовсе свернуть или же значительно сократить регионы действия. Акции сектора могут выглядеть лучше рынка в краткосрочной перспективе: ПИК, Самолет, ЛСР, Эталон.

• Сталевары возвращаются к дивидендам

Важность: высокая

( Читать дальше )

Что творится? Утренний обзор

- 16 декабря 2022, 08:34

- |

Доброе утро, всем привет!

С пятницей!

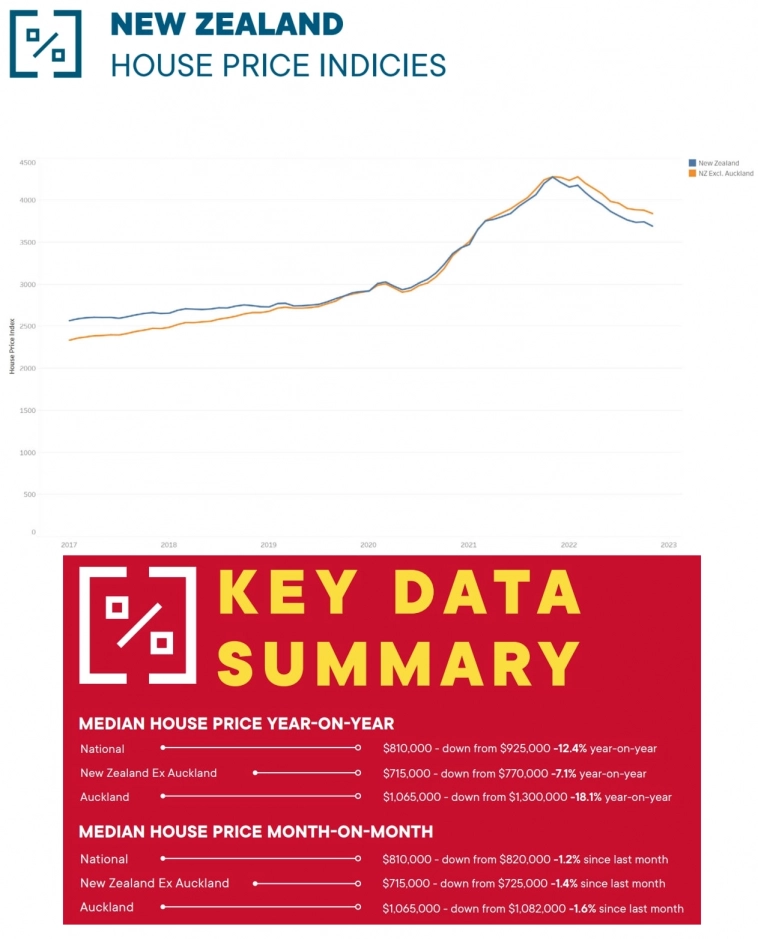

Сегодня будет пост с уклоном в недвижку. Познавательное.

Начнём с Новой Зеландии

( Читать дальше )

Что будет с американской экономикой не знает никто. Даже чиновники

- 15 декабря 2022, 21:06

- |

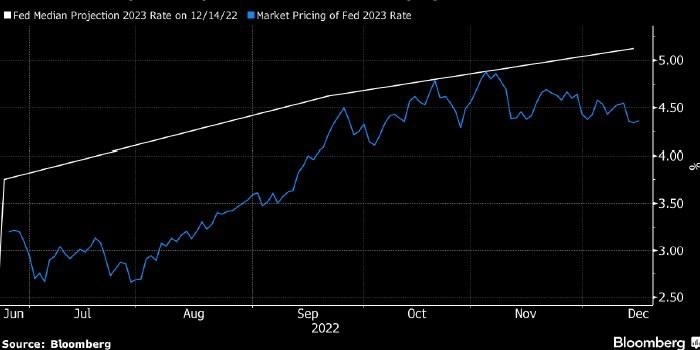

Вчерашнее заседание ФРС оставило смешанный осадок. Всё дело в прогнозных значениях ставки на 2023-2025 годы. Мнения чиновников сошлись только на итоговой ставке текущего года. Но дальнейшая судьба денежного рынка США остаётся чересчур неопределённой.

Последние прогнозы оказались очень разными. По итогам 2023 года самый оптимистичный участник FOMC ожидает ставку на уровне от 4,75% до 5%. Самые ястребиные ожидания: 5,50-5,75%.

Но самое «весёлое» начинается с 2024 года. Кто-то считает, что к концу 2024 года ставка опустится до 3%, а кто-то верит в её сохранение на уровне около 5,5%. С 2025 годом всё также, прогнозы расходятся от 2,25% до 5,75%.

«Голубиный» прогноз, при котором ставки буду снижаться — это то, на что надеялись рынки последний год. Но выходит, что некоторые чиновники уже начинают готовить инвесторов к очень долгой эпохе дорогих денег. И если будет именно так, о восстановлении и росте рынка США можно забыть на ближайшие 2 года.

Отчет иностранного эмитента (6-K) - Melco Resorts & Entertainment LTD

- 15 декабря 2022, 17:00

- |

Прочитать его можно по ссылке: https://www.sec....

( Читать дальше )

Инвесторы упорно игнорируют реальность даже после заседания ФРС

- 15 декабря 2022, 11:47

- |

Рынок фьючерсов продолжает ждать, что ставка по федеральным фондам вырастет до 4,88% к маю 2023 года, после чего снизится до 4,38% к его концу. Иными словами, инвесторы, похоже, уверены, что инфляция прошла пик, и ФРС вскоре заметно смягчит свою позицию, чтобы смягчить и посадку экономики США.

Окончание пузыря вертолётных денег

- 15 декабря 2022, 11:31

- |

Почему я так думаю?

Как критерии я рассмотрю стадии схлопывания пузыря:

1ый этап: коллапс венчуров (Февраль 2021)

* Вакханалия с пампом GME, BBY, SPCE, WISH, биотехов и прочих третьесортных бумаг, достигла своей кульминации.

* Инсайдеры выходят из своих венчурных позиций и зарабатывают миллиарды.

* ФРС пока ещё мямлит, думает что «оно всё само рассосётся» и не повышает ставку для контроля инфляции

* Деньги из этих венчуров идут в широкий рынок и продолжают толкать цену, т.к. прибыли компаний SP500 растут невероятными темпами.

2ой этап: коррекция широкого рынка SP500 (Январь 2022)

* Обширное падение широкого рынка с откатами

* Весной происходит инверсия кривой доходности облигаций (предвестник кризиса)

* Рост доходности облиг и ипотечных бумаг, проблемы с ликвидностью. Адаптация рынка к новым реалиям.

( Читать дальше )

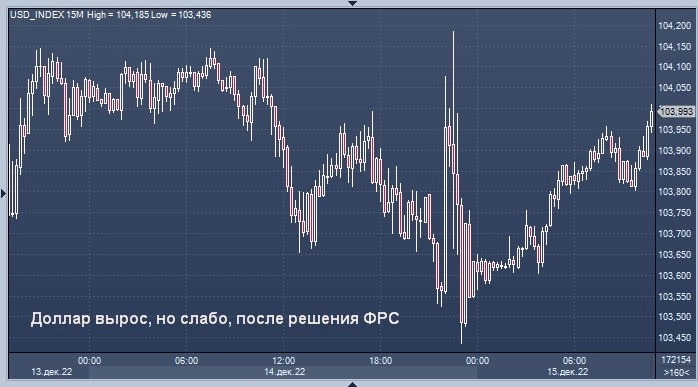

Рынок не поверил ФРС

- 15 декабря 2022, 11:19

- |

Инвесторы больше верят цифрам по инфляции, чем прогнозу ФРС. Это не позволяет доллару сильно укрепиться

EUR/USD ,USD/JPY . Среднесрочный и долгосрочный обзор.

- 14 декабря 2022, 18:05

- |

Публикация за 11 октября, долгосрочный прогноз прежний. По среднесроку могут быть варианты .

В предыдущем среднесрочном обзоре говорилось о дальнейшем укреплении доллара, после небольшой коррекции 28.09 — 04.10 рост индекса доллара возобновился. Рассмотрим основные варианты.

Недельный график

Долгосрочно достаточно важным является район уровня 1.0774, красной диагональю отмечена линия тренда.

На данный момент в движении пары евро-доллар можно выделить два среднесрочных варианта, от их развития будут зависеть и долгосрочные.

- Вариант черным. Продолжится снижение в волне ((i)) в С , после чего начнется коррекция ((ii)), которая вполне может достигнуть 1.077 .

- Вариант красным. Краткосрочно совпадает с первым, но на этом укрепление доллара закончится и начнется его долгосрочное падение. Такой сценарий сейчас рассматривается как крайне маловероятный. Ниже будут объяснены причины.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал