СПГ

Поставки СПГ через Суэцкий канал полностью прекратились — Bloomberg

- 24 января 2024, 17:59

- |

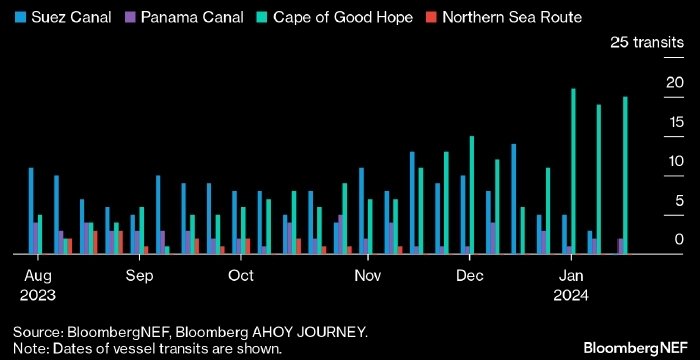

Число загруженных СПГ-танкеров, прошедших по ключевым маршрутам за неделю: голубым — Суэцкий канал, фиолетовым — Панамский канал, бирюзовым — Мыс Доброй Надежды, красным — Северный морской путь.

Усиление нестабильности в Красном море привело к тому, что на неделе с 15 по 21 января число загруженных СПГ-танкеров, прошедших через Суэцкий канал, опустилось до нуля (неделей раньше таковых оказалось три). Одновременно с этим число загруженных СПГ-танкеров на маршруте через Мыс Доброй Надежды в отчетный период выросло до 20 с 19, пишет Bloomberg со ссылкой на собственные данные по движению судов.

Объем мирового импорта СПГ снизился на 8% н/н до 8,6 млн метрических тонн. Совокупный экспорт вырос на 2% н/н до 8,1 млн метрических тонн: число отгрузок из США, Австралии и России сократилось на две в каждом случае, тогда как отгрузки из Малайзии, Алжира, Норвегии и ОАЭ выросли на две в каждом случае.

( Читать дальше )

- комментировать

- 363

- Комментарии ( 1 )

Товарооборот между Россией и Японией в 2023 году упал на 45,3% - импорт СПГ из РФ сократился на 10,7%, однако импорт зерновых вырос почти в 5 раз - статистика Минфина Японии

- 24 января 2024, 07:34

- |

Импорт из России в Японию уменьшился на 47,2%, а экспорт из Японии в Россию сократился на 34,5%. Основные позиции сокращенного импорта из РФ включают нефть (94,8%), уголь (70,2%), СПГ (10,7%), фрукты (96,7%) и другие.

Япония также увеличила импорт зерновых из России на 381,8%, но снизила импорт овощей (48,9%), фруктов (96,7%), рыбы и морепродуктов (16,4%). Дефицит торгового баланса Японии в 2023 году составил 9,2 трлн иен (примерно $62,1 млрд), уменьшившись на 54,3%. Это связано с снижением объема импорта на 7% и ростом экспорта на 2,8%.

Источник: https://tass.ru/ekonomika/19800797

https://tass.ru/ekonomika/19800733

https://tass.ru/ekonomika/19800699

https://tass.ru/ekonomika/19801391

Производители СПГ в США отменили ряд экспортных поставок из-за роста цен внутри страны — S&P Global

- 23 января 2024, 14:59

- |

Как отмечают источники S&P Global, был отменен экспорт, по крайней мере, одной партии СПГ через терминал Cameron в Луизиане и еще одной — через терминал Freeport в Техасе. В общей сложности источники сообщили об отмене экспорта пяти партий СПГ.

Причина — морозная погода в США.

www.interfax.ru/world/941514

Сахалин Энерджи хочет повысить цены на СПГ по долгосрочным контрактам для потребителей в Азии — Bloomberg

- 23 января 2024, 13:06

- |

«Сахалин Энерджи», которая управляет заводом по экспорту сжиженного природного газа на Дальнем Востоке России, хочет повысить цены по долгосрочным контрактам, угрожая ростом цен на энергоносители в Японии и Южной Корее.

Обсуждения с потребителями в Северной Азии начались в конце прошлого года в рамках регулярного пересмотра цен, проводимого каждые пять лет, по словам людей, знакомых с этим вопросом.

Обсуждения с потребителями в Северной Азии начались в конце прошлого года в рамках регулярного пересмотра цен, проводимого каждые пять лет.

В следующем году ожидается, что рынок будет перенасыщен предложением в связи с запуском новых проектов в США и Катаре, что побудит поставщиков снизить ставки, чтобы удержать постоянных клиентов.

Завод по экспорту СПГ «Сахалин-2» находится ближе всего к Северной Азии, где проживают крупнейшие покупатели в мире. Завод обеспечил почти 10% потребностей Японии в СПГ в прошлом году и не попал под западные санкции, отчасти из-за необходимости обеспечения энергетической безопасности.

( Читать дальше )

Пессимистичный сценарий для цен на газ в 2024 году выглядит все более вероятным - Мир инвестиций

- 23 января 2024, 12:20

- |

Шансы на оптимистичный сценарий почти на нуле, пессимистичный прогноз более вероятен. Еще в середине декабря мы считали, что холодная зима может привести к росту цен на газ в Европе до $900/тыс. куб. м и выше, нормальная зима обеспечит цены около $500/тыс. куб. м, а теплая зима приведет к снижению цен до $350/тыс. куб. м или ниже в течение года. Скорее всего, теплая и ветреная погода, наблюдавшаяся с начала декабря, уже свела шансы на оптимистичный сценарий к нулю. Даже если прямо сейчас погода станет несколько холоднее обычного, газохранилища в Европе (заполнены на 12 п.п. выше обычного уровня для этого времени года), вероятно, останутся относительно полными в конце отопительного сезона.

Таким образом, сезон пополнения запасов будет относительно легким, а рост цен будет ограничен по крайней мере до начала следующего отопительного сезона в октябре.

( Читать дальше )

Первый пробный груз СПГ прибыл на новый терминал в Греции

- 23 января 2024, 11:44

- |

Первый пробный груз СПГ прибыл на новую плавучую станцию хранения и регазификации сжиженного природного газа (FSRU) в Александруполисе на севере Греции, сообщает местный новостной портал e-evros.gr.

По его данным, газовоз с первым грузом СПГ прибыл в субботу, 20 января. «Цель испытаний — заполнить топливом трубопровод длиной 28 километров, большая часть которого находится под водой и соединяет терминал с национальной газовой системой (NNGTS); проверить, все ли системы работают должным образом; устранить все мелкие неполадки, чтобы через шесть-семь недель проект был готов к началу коммерческой эксплуатации», — говорится в сообщении.

Начать коммерческую эксплуатацию планируется в первой декаде марта. «Проект сначала будет поставлять газ в греческую систему, на первом этапе будет поставляться 1,5 миллиарда кубометров в год, а остальные 4 миллиарда кубометров пойдут в греко-болгарский трубопровод (IGB). Он будет потреблять около 70% топлива, ежегодно регазифицируемого на терминале», — отмечает портал.

( Читать дальше )

Цены на газ в Европе продолжают снижаться благодаря возобновляемой энергии - Bloomberg

- 22 января 2024, 07:08

- |

Однако есть риск возобновления кризиса, особенно при возможных прерываниях поставок или холодной погоде. Закрытие транзитной ветки через Украину к концу года может сократить поставки газа, а новые мощности появятся не раньше 2025-2026 годов, создавая потенциальные вызовы.

Источник: https://tass.ru/ekonomika/19780669

Россия по итогам 2023г поставила в Китай 8 млн тонн СПГ (+23% г/г) на $5,18 млрд — таможня КНР

- 20 января 2024, 13:18

- |

Лидерами по поставкам СПГ в Китай по итогам 2023 года остались Австралия, которая экспортировала в Китай 24 миллиона тонн СПГ на 14,7 миллиарда долларов, и Катар с 16,6 миллиона тонн СПГ на 10,2 миллиарда долларов.

1prime.ru/gas/20240120/842846219.html

Совкомфлот набрал высоту и достиг таргета за 1,5 месяца - Финам

- 19 января 2024, 19:36

- |

«Совкомфлот» — крупнейшая судоходная группа компаний в России, один из мировых лидеров в области морской транспортировки сжиженного газа, сырой нефти и нефтепродуктов, обслуживания и обеспечения морской добычи углеводородов.

( Читать дальше )

У цен на газ предпосылок для роста пока нет - Промсвязьбанк

- 19 января 2024, 11:03

- |

По данным Gas Infrastructure Europe, хранилища ЕС заполнены на 83%. Это максимум для текущего времени года. Такой % заполнения наблюдается всего 2-ой раз с 2011 года. Потребление газа остается значительно ниже нормального уровня, что в сочетании со стабильными поставками СПГ и трубопроводного газа и приводит к рекордным запасам.

По данным Kpler, страны ЕС импортировали около 100 млн тонн СПГ в 2023 году, что на 5% выше рекордного уровня в 2022 году. Это не только помогает снизить риск любых шоков по спросу или предложению до конца зимы, но и означает, что в предстоящее лето будет меньше дополнительного спроса на пополнение хранилищ.

Если Европа не увидит экстремально холодную погоду до конца зимы, то март может закончиться с наполнением хранилищ на уровне 50-55%. Таким образом, у цен на газ предпосылок для роста пока нет, скорее, консолидация в районе 300 долл./1 тыс. куб. м.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал