Рынок труда США

Вывод по Nonfarm Payrolls

- 08 марта 2024, 17:50

- |

Сильный заголовок и слабые внутренности отчета.

ФРС обычно ориентируется по заголовку, но частые ревизии вниз обратили вниманиях некоторых членов ФРС, а в этот раз ревизия за два предыдущих месяца в 167К привлекает внимание.

Рост уровня безработицы U3, главного согласно мандату ФРС, не добавляет привлекательности отчету.

Но главным разочарованием стал рост зарплат всего на 0,1%мм, что даст больше уверенности ФРС в том, что цель по инфляции будет достигнута согласно прогнозам, а может и ранее.

Ключевые компоненты февральского нонфарма США:

— Количество новых рабочих мест 275K против 198K прогноза, ревизия за два предыдущих месяца составила -167К: декабрь пересмотрен до 290К против 333К ранее, январь пересмотрен до 229К против 353К ранее;

— Уровень безработицы U3 3,9% против 3,7% ранее;

— Уровень безработицы U6 7,3% против 7,2% ранее;

— Участие в рабочей силе 62,5% против 62,5% ранее;

— Рост зарплат 0,1%мм 4,3%гг против 0,5%мм 4,4%гг ранее (ревизия вниз с 0,6%мм 4,5%гг);

— Средняя продолжительность рабочей недели 34,3 против 34,2 ранее (ревизия вверх с 34,1).

( Читать дальше )

- комментировать

- 4.2К

- Комментарии ( 6 )

Нонфарм пэйролс 275000

- 08 марта 2024, 16:39

- |

Факт.:

275K

Прогноз:

198K

Пред.:

229K

ru.investing.com/economic-calendar/nonfarm-payrolls-227

Конференция на Nonfarm Payrolls

- 08 марта 2024, 14:05

- |

ЕЦБ оставил указания по ставкам неизменными, но снизил прогнозы по инфляции с достижением цели 2,0% в 2025 году.

Глава ЕЦБ Лагард несколько раз повторила о том, что в ходе июньского заседания будет достаточно данных для возможного решения по началу снижения ставок.

Члены ЕЦБ сегодня утром заявили, что шанс снижения ставки в июне велик, но не исключено снижение ставки в ходе апрельского заседания, хотя эта вероятность невелика.

Пауэлл в ходе второго дня свидетельствования перед Конгрессом сообщил, что у ФРС есть уверенность в достижении инфляцией цели, члены ФРС хотят немного больше уверенности для снижения ставки.

Ястреб ФРС Местер заявила, что пары хороших отчетов по инфляции будет достаточно для получения уверенности, что означает возможность снижения ставки в мае при возобновлении падения инфляции.

Сегодня все внимание участников рынка будет приковано к отчету по рынку труда США за февраль с публикацией в 16.30мск.

Слабый нонфарм приведет к пересмотру ожиданий по снижению ставки ФРС с ростом вероятности первого снижения на майском заседании, что спровоцирует рост аппетита к риску на фоне падения доллара.

( Читать дальше )

Брокер Стрифор: Хорошие новости по рынку труда поддерживают доллар

- 19 января 2024, 12:32

- |

Еженедельные данные по количеству людей, впервые обратившихся за пособие по безработице, на этот раз оказались равными 187 тысячам. Это самое низкое значение с марта прошлого года. Общее количество лиц, получающих пособие по безработице, на этой неделе тоже снизилось, но в целом этот показатель с марта 2022 года имеет растущий тренд.

В прошлом году многие компании в США активно сокращали штаты, этот процесс продолжится и в этом году. Уже известно, что третий по величине банк США, Citibank, планирует уволить 20 тысяч своих сотрудников. Но, несмотря на такие масштабные сокращения, уровень безработицы и количество лиц, получающих пособие, растет довольно медленно. Это говорит о том, что выпавшие рабочие места замещаются другим, вновь созданными, а значит, рынок труда пока остается достаточно сильным.

Судя по последним данным, потребительские цены в США снова стали расти, а значит, пока рано говорить о победе над инфляцией и смягчать финансовые условия. А сильный рынок труда в сочетании с нормальным ростом экономики позволяет ФРС удерживать ставки на высоком уровне достаточно долго. И непонятно откуда взявшиеся надежды на то, что ставки начнут снижаться уже в марте, стали таять, а доллар продолжил рост.

( Читать дальше )

Брокер Стрифор: Доллар пока лидирует

- 05 января 2024, 12:33

- |

Несмотря на то, что доллару прогнозируют худший год с начала пандемии, его курс всю неделю только растет из-за нового витка эскалации конфликта на Ближнем Востоке. И хотя «Хезболла» в ответ на удары Израиля по Бейруту пока ограничилась угрозами, обстановка в регионе остается взрывоопасной. Возможное расширение конфликта на соседние страны еще более усложнит логистику товаров в Европу и может вызвать дефицит энергоносителей, что, конечно, приведет к росту цен.

Судя по последним данным, атаки хуситов на суда в Красном море уже повлияли на инфляцию в Европе. По предварительным данным, индекс потребительских цен в Германии в декабре вырос на полпроцента до 3.7%. В еврозоне также прогнозируется рост на 0.6% до 3%. Такая ситуация может вынудить монетарные власти Европы отложить смягчение финансовых условий и снижение процентной ставки.

В тоже время новости с рынка труда США, которые выходили ранее на этой неделе, были достаточно сильными. В ноябре было открыто 8.79 млн открытых вакансий, что лишь незначительно ниже данных прошлого месяца. А число новых рабочих мест в несельскохозяйственном секторе от ADP вышло на уровне 164 тысячи, что почти на 50 тысяч превышает прогнозы. Первичных заявок на пособие по безработице на этой неделе снизилось почти на 10% в сравнении с прошлой неделей.

( Читать дальше )

Ноябрьский отчет о занятости «как выглядит мягкая посадка»

- 08 декабря 2023, 23:00

- |

Ноябрьский отчет о занятости должен стать приятным знаком для инвесторов, делающих ставку на то, что экономика США не находится на грани рецессии.

Данные Бюро статистики труда, опубликованные в пятницу, показали, что экономика США добавила 199 000 рабочих мест в ноябре, в то время как уровень безработицы снизился до 3,7%. Рост рабочих мест был выше, а уровень безработицы ниже, чем прогнозировали экономисты.

«Вот как выглядит мягкая посадка», — сказал главный экономист RSM Джо Брусуэлас в интервью Yahoo Finance Live в пятницу утром. «Вот как выглядит полная занятость».

Этот отчет предлагает решающую поддержку недавнему рыночному нарративу о том, что кампания Федеральной резервной системы по повышению процентных ставок может закончиться так называемой «мягкой посадкой», при которой инфляция отступит до целевого уровня ФРС в 2% без впадения экономики в рецессию.

( Читать дальше )

Сегодня ключевой отчет по рынку труда США на конец года. Разбираем расклады.

- 08 декабря 2023, 14:28

- |

Товарищи из зарубежных информагентств (WallStreet Journal, Goldman Sachs) дают еще более оптимистичные цифры в 190к-240к(+) и уровню безработицы 3,9%(=) и говоpят, что наиболее важным показателем, помимо основных цифр, будут заработные платы:

www.wsj.com/livecoverage/stock-market-today-dow-jones-12-08-2023

Предпосылки на это есть — забастовки рабочих в Штатах сошли на нет к концу года, однако смущает слабый ADP в среду — традиционный ориентир для пейроллсов.

В любом случае в 16:30 лучше наблюдать за данной ситуацией с крепкого забора и хорошим бамбуком ❗️И, конечно, мистер Пауэлл и Ко будут пристально следить за своими нонами и фармами. Сильный отчет даст возможность ФРС иметь в запасе финт ушами — повышение учетной ставки, если инфляция вдруг разгуляется.

t.me/generationFin — наш телегpам канал

( Читать дальше )

Инвесторы ждут от рынка труда новых доказательств мягкой посадки: что нужно знать на этой неделе

- 04 декабря 2023, 11:08

- |

Для акций только что был лучший месяц в году, но ралли может замедлиться в зависимости от того, что покажет важный отчет по рынку труда.

В ноябрьском отчете о занятости, который планируется опубликовать в пятницу, освещаются экономические данные за неделю, включающие ключевые обновления активности в секторе услуг, а также последние данные о вакансиях и настроениях потребителей.

Федеральная резервная система вступит в период затишья перед своим следующим заседанием, которое начнется 12 декабря.

Что касается доходов, результаты J.M. Smucker (SJM), GameStop (GME), Lululemon (LULU), Dollar General (DG) и Broadcom (AVGO) будут освещать неделю квартальных отчетов.

Акции вступили в первую полную неделю декабря после закрытия первого прибыльного месяца с июля. В ноябре индекс Nasdaq Composite (^IXIC) вырос на 10,7%, индекс S&P 500 (^GSPC) прибавил 8,9%, а промышленный индекс Доу-Джонса (^DJI) вырос примерно на 8,8%.

( Читать дальше )

Безработица в США выросла до максимального уровня с января 2022 года

- 08 ноября 2023, 11:42

- |

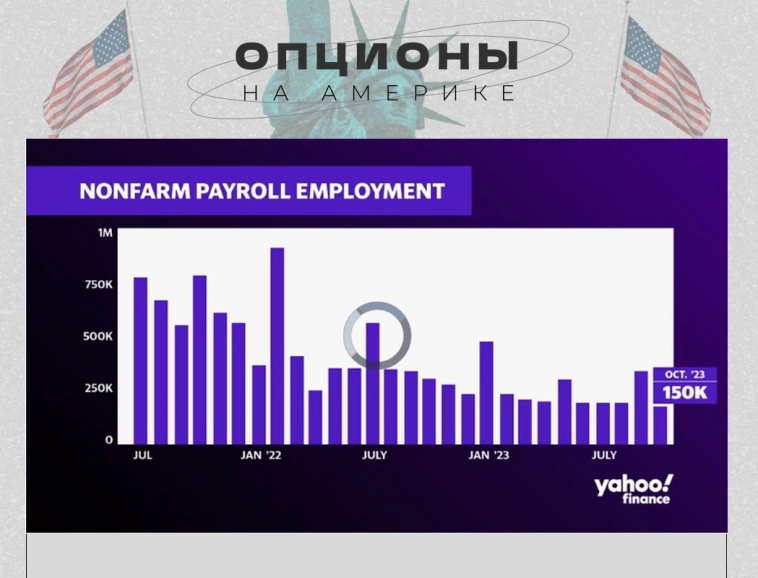

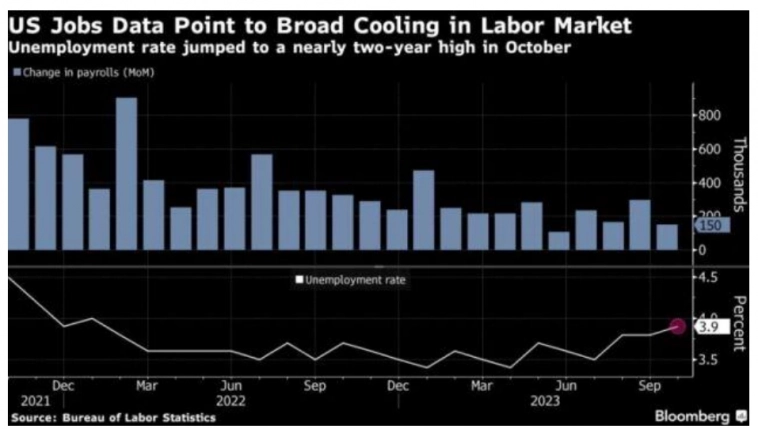

По данным Министерства труда, опубликованным в прошлую пятницу, общее количество рабочих мест в несельскохозяйственном секторе расширилось на 150 тыс. в октябре после пересмотра в сторону уменьшения результатов 2 предыдущих месяцев. Месячный прирост заработной платы замедлился.

Последние данные свидетельствуют о том, что на рынке труда, который в целом постепенно нормализуется, возникает некоторая несбалансированность вследствие увеличения предложения рабочей силы за последний год и снижения темпов найма.

Повышение уровня безработицы свидетельствует о росте увольнений, к которым работодатели в целом до сих пор редко прибегали. Опрос домохозяйств продемонстрировал, что число тех людей, кто потерял работу или стал трудиться на временной основе, увеличилось более чем на 200 тыс.

( Читать дальше )

📊Безработица в США выросла по итогам октября. Фундаментальный и технический анализ индекса доллара DXY.

- 03 ноября 2023, 15:58

- |

👉Недавно были опубликованы данные по рынку труда в США, которые оказались хуже ожиданий. Уровень безработицы показал рост с 3,8% до 3,9% (выше ожиданий в 3,8%), средняя почасовая зар. плата выросла на 0,2% (ниже ожиданий в +0,3%) и изменение числа занятых вне с/х показало прирост +150 тыс. мест (ниже ожиданий в 180 тыс. и минимальное значение с февраля 2021 года). При этом эти данные для рынка являются очень позитивными, так как теперь рынок уверен, что экономика начинает охлаждаться при текущих уровнях ставки и ФРС больше не требуется ужесточать ДКП. Согласно инструменту CME FedWatch Tool, вероятность повышения ставки в декабре снизилась с 19,6% до 15% сразу после выхода этих данных.

👉Соотношение покупателей и продавцов в паре EURUSD (вес 52% в DXY) имеет небольшой перевес последних: 45,9% покупателей против 54,1% продавцов, что указывает на вероятность продолжения ослабления DXY.

👉Технически, цена в данный момент тестирует на прочность уровень поддержки в диапазоне 104.95 — 105.65 и уже преодолевает 50-дневную скользящую среднюю. Если уровень 104.95 — 105.65 будет пробит по итогам торгового дня и недели, то открывается дорога к снижению к следующей поддержке в диапазоне 104.25 — 104.35. Если же уровень устоит, то можно ожидать коррекции до отметок в диапазоне 106.10 — 106.40.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал