Рынок США

У амеров разворот? Что будет с ценой на нефть и ставкой ФРС?

- 07 августа 2023, 00:30

- |

- комментировать

- 467

- Комментарии ( 6 )

Продажи тяжелых грузовиков в США и экономический спад

- 07 августа 2023, 00:07

- |

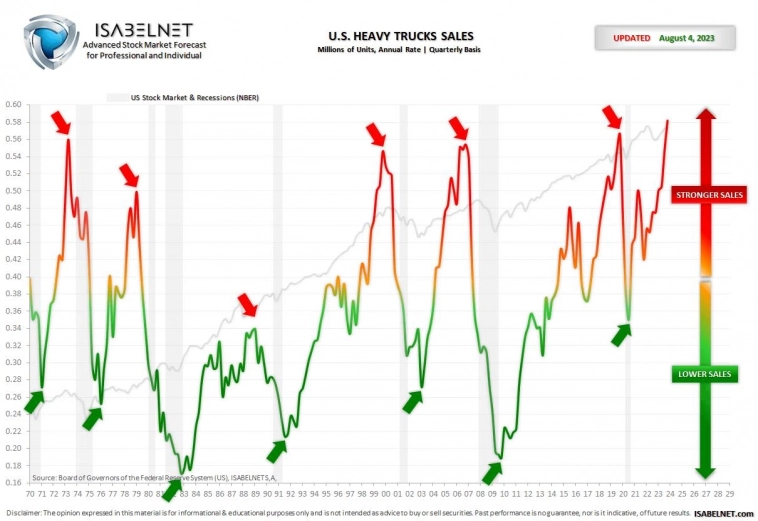

Коллеги из https://www.isabelnet.com/u-s-heavy-trucks-sales-vs-recessions/ пишут, что в прошлом пики на рынке грузовиков в США достигались накануне рецессий. И сейчас рынок на пике.

===

Соответствует нашим ощущениям.

1. По нашим данным рынок тоже вблизи исторических максимумов. (Мы отслеживаем продажи тяжёлых грузовиков, а коллеги приводят «тяжёлые+ средние»).

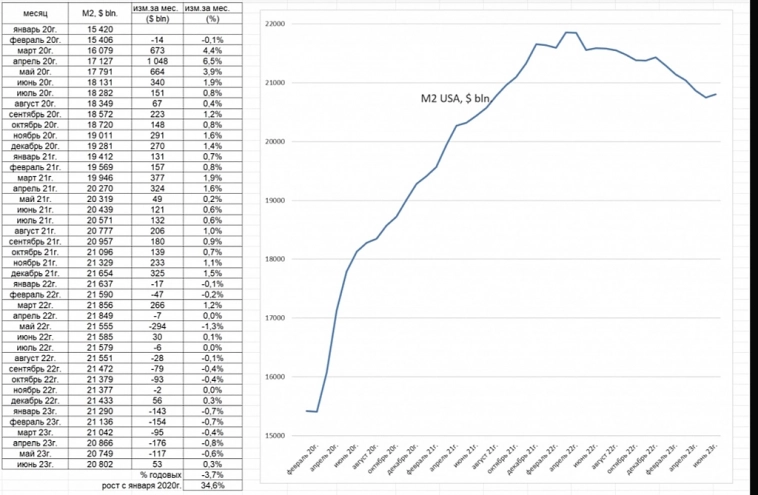

2. По нашим ощущениям (падение реальной денежной массы в США рекордными за много десятилетий темпами) рецессия должна вот-вот наступить.

Вводная к открытию недели

- 06 августа 2023, 23:07

- |

На предстоящей неделе будет мало важных плановых событий.

Всего один главный релиз: инфляция CPI США в четверг, который очень сильно повлияет на долговой рынок и, как следствие, на фондовый и валютный рынки.

Важны аукционы ГКО США после снижения рейтинга США Фитчем.

Все звезды сойдутся в четверг: публикация инфляции CPI США, рынки опасаются роста общей инфляции на фоне пипсового падения базовой инфляции, если прогноз оправдается, то вечером аукцион 30-летних ГКО США будет провальным и фонда рухнет (скорее всего, если аукцион не будет договорен с банками заранее по выкупу) .

Вторая тема, которая может усилить панику – подписание Байденом указа о запрете инвестиций и продаже технологий в Китай.

Согласно недавним инсайдам, на неделе с 7 августа Байден огласит санкции в отношении Китая, время неизвестно, может быть в любой день, но я думаю, что после снижения рейта США Фитчем Байден отложит подписание указа до конца августа, дабы не усиливать панику на рынках.

Будет много ФРСников в эфире, но в любом случае решение ФРС на сентябрьском заседании зависит от динамики инфляции и ситуации на долговом рынке США, если инфляция вырастет, но долговой рынок рухнет – ФРС останется в режиме паузы.

( Читать дальше )

Больше осторожности, чем оптимизма на фонде США от спекулянта, сигнальщика, недоаналитика

- 06 августа 2023, 19:55

- |

( Читать дальше )

«Это просто бюрократия»: внутри кампании Байдена по сохранению заводского бума

- 06 августа 2023, 14:21

- |

Производители сталкиваются с «замешательством и ужасом» при доступе к деньгам, выделенным Вашингтоном. Белый дом говорит, что готов помочь.

В США строятся новые заводы, и экономисты отдают значительную долю заслуг президенту Байдену благодаря недавним законам, поощряющим новую инфраструктуру, чистую энергию и полупроводники.

Но последние цифры по количеству рабочих мест предупреждают об этом буме.

Пятничный отчет показал потерю 2000 рабочих мест в обрабатывающей промышленности в июле на фоне общего прироста 187000 рабочих мест по всей экономике. Примерно 19 000 из этих новых рабочих мест находились в стадии строительства, что могло быть частично связано со всеми этими новыми заводами.

Смешанные цифры подчеркивают, что производство — сектор, имеющий центральное значение как для экономики в целом, так и для перспектив переизбрания Байдена — может столкнуться с некоторыми ухабистыми дорогами в предстоящие месяцы, поскольку Белый дом очень надеется сохранить положительные общие тенденции до дня выборов 2024 года.

( Читать дальше )

Пятничный поцелуй

- 05 августа 2023, 01:37

- |

На уходящей неделе главными были экономические отчеты США и отчеты компаний.

Внеплановым событием стало снижение рейтинга США агентством Fitch, что привело к уходу от риска в традиционной корреляции на фоне роста доллара, а значит на текущем этапе рынки не опасаются долгового кризиса с выходом инвесторов из всех активов США, текущие опасения касаются только повышения вероятности рецессии по причине роста расходов бюджета на обслуживания госдолга и необходимости повышения налогов правительством США в будущем (понятно, что до выборов президента этого никто делать не будет).

Тем не менее, эта тема далеко не закрыта и следующим этапом проверки станут аукционы ГКО США на следующей неделе.

Экономические отчеты США были смешанными, но общий вывод – экономика США замедляется.

ISM подтвердил, что промышленность США в рецессии, а сектор услуг хоть и остается на территории роста, но замедляется.

Примечательно, что в июле компоненты цен в обоих ISM выросли, а занятости резко упали.

Отчет по рын

( Читать дальше )

Нейросеть выбрала лучшие акции

- 04 августа 2023, 19:57

- |

TGTX, оптимальная цена для покупки — 11.37$. Цель — 12.2064$. Предсказанная вероятность роста 83.4%

QRTEA, оптимальная цена для покупки — 0.94$. Цель — 1.0165$. Предсказанная вероятность роста 78.0%

INSG, оптимальная цена для покупки — 0.9$. Цель — 0.9751$. Предсказанная вероятность роста 80.5%

Что это такое? || Отчет

Странная многоходовочка

- 04 августа 2023, 19:07

- |

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал