РусГидро

Русгидро МСФО 1пг2019 Дальний восток гнет котировки

- 29 августа 2019, 23:59

- |

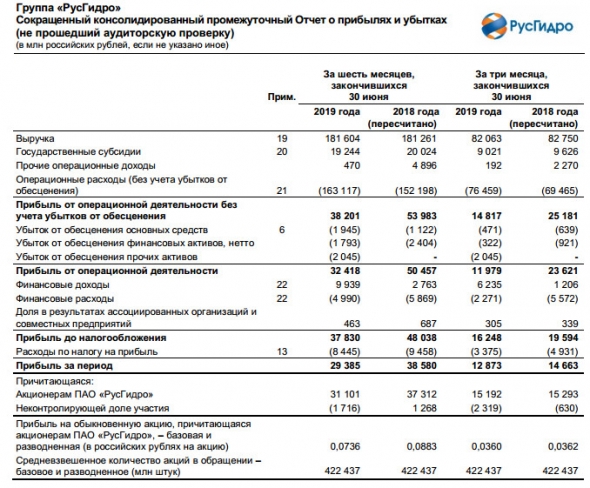

Прибыль от операционной деятельности упала на 35,7% из-за:

признания дохода в размере 3 812 млн рублей в результате изменения справедливой стоимости беспоставочного форварда на акции, в основном в результате роста рыночной цены акций ПАО «РусГидро» в отчетном периоде;

признания убытка от обесценения финансовых активов в размере 1 793 млн рублей в результате оценки ожидаемых кредитных убытков по дебиторской задолженности;

признания убытка от обесценения основных средств и незавершенного строительства в размере 1 945 млн рублей;

признания убытка от обесценения прочих активов в размере 2 045 млн рублей.

Прибыль на акцию 0,0736 руб минус 16,6% (год назад 0,0883)!

В связи с тем, что по состоянию на 30июня 2019года дополнительный выпуск акций не был завершен, было отражено обязательство Общества в размере 7 млрд руб (номинал акции 1 руб).

Помним, что за 2018 дивиденды 0,0367руб, значит по отчету можно надеяться на такие же за 2019! А вот данные по продажи части Дальневосточной генерации украсили бы отчет.

- комментировать

- Комментарии ( 1 )

Акции РусГидро привлекательны в перспективе двух лет - ИК QBF

- 29 августа 2019, 21:24

- |

Выручка компании выросла на символические 0,2% г/г до 181,6 млрд руб., однако операционная прибыль упала на 35,8% г/г до 32,4 млрд руб. в основном из-за увеличения затрат на топливо и покупную электроэнергию и мощность. Это негативно повлияло и на чистую прибыль, которая опустилась на 23,8% г/г до 29,4 млрд руб. Снижение показателей также отчасти связано со снижением выработки электроэнергии во 2 квартале на 16,7% г/г до 29,6 млрд кВт*ч. Однако компания отмечает, что уже в конце августа запасы водных ресурсов в Саяно-Шушенском водохранилище были выше среднемноголетнего значения на 8%, что может поддержать операционные и финансовые показатели в 3 квартале 2019 года.

Несмотря на снижение финансовых показателей, инвесторам не следует опасаться снижения дивидендов, так как компания по новой дивидендной политике будет платить дивиденды не менее среднего за прошлые 3 года. Таким образом, по итогам 2019 года инвестор может рассчитывать на 7% дивидендной доходности в текущих котировках. Более того, в 2019 году «РусГидро» закончит активную фазу инвестиционной программы, и в 2020 году капзатраты уменьшатся на 39,9% г/г до 75,9 млрд руб. В связи с этим дивидендная доходность по итогам 2020 года может превысить 10% в текущих котировках. Таким образом, акции «РусГидро» являются привлекательными в перспективе 2 лет.Иконников Денис

ИК QBF

РусГидро – Прибыль мсфо 6 мес 2019г: 29,385 млрд руб (-24% г/г)

- 29 августа 2019, 19:26

- |

РусГидро – рсбу/ мсфо

426 288 813 551 http://fs.moex.com/files/12122

Free-float 19%

Капитализация на 29.08.2019г: 229,173 млрд руб

Общий долг на 31.12.2016г: 139,337 млрд руб/ мсфо 301,157 млрд руб

Общий долг на 31.12.2017г: 157,495 млрд руб/ мсфо 302,095 млрд руб

Общий долг на 31.12.2018г: 185,601 млрд руб/ мсфо 345,712 млрд руб

Общий долг на 31.03.2019г: 199,648 млрд руб/ мсфо 349,652 млрд руб

Общий долг на 30.06.2019г: 204,677 млрд руб/ мсфо 357,914 млрд руб

Выручка 2016г: 115,033 млрд руб/ мсфо 374,072 млрд руб

Выручка 6 мес 2017г: 58,231 млрд руб/ мсфо 180,866 млрд руб

Выручка 2017г: 144,697 млрд руб/ мсфо 348,119 млрд руб

Выручка 6 мес 2018г: 82,837 млрд руб/ мсфо 181,261 млрд руб

Выручка 2018г: 162,813 млрд руб

( Читать дальше )

РусГидро - текущие уровни интересны для долгосрочных вложений - Финам

- 29 августа 2019, 18:45

- |

Снижение выработки на 13,1% г/г в 1м полугодии и на 16,7% г/г во 2К было компенсировано ростом цен на электроэнергию на свободном рынке. Чистый долг увеличился на 6% за квартал до 136,7 млрд.руб. или 2,03х EBITDA.

Субсидии в 1м полугодии составили 19,2 млрд.руб. (-4% г/г). В 2019 году компания может получить из бюджета 43-44 млрд.руб. (41,6 млрд.руб. в 2018 году).

Результаты мы считаем нейтральными для кейса. После дивидендной отсечки акции скорректировались на 15%, и на текущих уровнях мы считаем акции «РусГидро» интересными для долгосрочных инвестиций. В этом году мы вероятно не увидим позитивных изменений по прибыли, результат, вероятно, будет сопоставим с прошлым годом, но со следующего года мы ожидаем улучшения по прибыли и дивидендам. В этом году компания планирует завершить строительство объектов на Дальнем Востоке, пройти пик по капвложениям. Обесценения инвестиций должны существенно уменьшиться в следующие годы, что положительно повлияет на дивидендные метрики. В новые инвестиционные проекты в рамках программы модернизации мощностей заложен механизм окупаемости. Кроме того, с июля 2020 года эмитент получит долгосрочные тарифы на Дальнем Востоке, в рамках которых генкомпания сможет оставлять экономию в тарифах, что позволит улучшить рентабельность в будущем.Малых Наталия

ГК «ФИНАМ»

Дивидендная доходность РусГидро составит 8% - Атон

- 29 августа 2019, 18:39

- |

· Результаты за 2К19 в целом совпали с прогнозом Bloomberg по EBITDA (21.2 млрд руб.), что отражает снижение рентабельности (23%, -7 пп г/г) на фоне падения выработки и роста операционных расходов.

· Приток воды улучшился с июля, что должно поддержать финансовые показатели в 3К19; однако учитывая слабые результаты за 1П19, мы ожидаем, что дивиденды за 2019 окажутся на минимальном уровне, предусмотренном дивидендной политикой(доходность 8%).

· Мы имеем НЕЙТРАЛЬНЫЙ рейтинг по РусГидро, которая торгуется с мультипликатором EV/EBITDA 2019П 3.3x – ниже среднего 5-летнего значения, хотя и на 20% выше аналогов (2.7x).Атон

Финансовые результаты за 2К19, как и ожидалось, слабее г/г. На объеме выручки (91.1 млрд руб., -1% г/г) предсказуемо отразилось значительное (-17% г/г) снижение производства электроэнергии, но оно было почти полностью компенсировано повышением цен РСВ, и в итоге выручка почти не изменилась. Однако данные факторы повлияли на EBITDA (21.2 млрд руб., -25% г/г), как и рост денежных операционных расходов (+10% г/г) вследствие повышения расходов на топливо и закупку электроэнергии. Тем не менее прибыль, причитающаяся акционерам (15.2 млрд руб.) уменьшилась лишь на 1% г/г, несмотря на обесценение активов на сумму 2.0 млрд руб. во 2К – это было компенсировано положительным эффектом переоценки справедливой стоимости форвардного контракта с ВТБ (чистая финансовая прибыль составила 4.0 млрд руб.). Как и прогнозировалось, FCF сократились и стали отрицательными (-14.4 млрд руб. в 2К19).

( Читать дальше )

Русгидро - увеличен план инвестиций в 2019 г на 2,3%

- 29 августа 2019, 17:26

- |

По итогам первого квартала, инвестпрограмма на 2019 год составляла 123,4 миллиарда рублей.

Предполагаемая инвестпрограмма компании на 2020 год выросла с 72,5 миллиардов рублей до 75,9 миллиарда, на 2021 год показатель вырос с 69,9 миллиарда рублей до 72,2 миллиарда, на 2022 год — с 57,3 миллиарда рублей до 65,6 миллиарда.

Для 2023 года показатель сократился с 59,7 миллиарда рублей до 52,5 миллиардов.

источник

Русгидро - EBITDA по мсфо в 1 полугодии составила 50,77 млрд руб против 59,95 млрд руб годом ранее

- 29 августа 2019, 14:11

- |

EBITDA и чистая прибыль РусГидро могут снизиться на 14,5% и 20,3% соответственно - Велес Капитал

- 23 августа 2019, 16:03

- |

Мы ожидаем слабую отчетность по итогам 1П19 г. в первую очередь из-за спада выработки, который сократился на 13,1% г/г. При этом компания продолжает сталкиваться с ростом цен на уголь на Дальнем Востоке, который, по нашим оценкам, составляет 11-12% г/г.Адонин Алексей

ИК «Велес Капитал»

Эти факторы должны оказать негативное влияние на EBITDA и чистую прибыль, их снижение мы ожидаем на уровне 14,5% и 20,3% соответственно.

На конференц-звонке нам было бы интересно услышать комментарии относительно хода строительства станций на Дальнем Востоке – в ближайшие полгода-год «РусГидро» должна ввести Сахалинскую ГРЭС-2, ТЭЦ в г. Советская Гавань, Нижне-Бурейскую ГЭС.

Кроме того, было бы интересно услышать комментарии касательно изменения условий форвардного контракта с банком ВТБ, а также прогресса в сделке по рефинансированию долга ДГК – по информации СМИ, «РусГидро» обсуждает условия обмена активами со структурами Андрея Мельниченко. Помимо этого, возможны комментарии относительно будущих условий модернизации станций на Дальнем Востоке.

( Читать дальше )

Идеи недели: Покупка Русгидро и Магнит

- 19 августа 2019, 18:06

- |

Российский рынок акций стремительно теряет позиции в последние дни из-за ряда причин, среди которых ухудшение внешнего фона, что вызывает отток спекулятивного капитала в более защищенные инструменты, а также снижение прибылей в некоторых секторах, что ставит под угрозу не только рост дивидендов, но даже их сохранение на текущих уровнях.

В такой ситуации локальный интерес вызывают бумаги, которые не только имеют сильную фундаментальную основу, но и торгуются заметно лучше рынка в последние дни, что означает наличие спроса на них в данный момент.

Одной из таких компаний является Русгидро.

Она остается одной из самых недооцененных, исходя из получаемой чистой прибыли и свободного денежного потока.

Финансовые показатели компании стабильно растут, по итогам 1 квартала 2019, если оценивать по МСФО, чистая прибыль составила почти половину от прибыли за весь 2018 год.

Отдельно нужно отметить дивидендную политику компании.

( Читать дальше )

Июль отчет.

- 17 августа 2019, 17:04

- |

Отчет июль 2019

На рынке становится все жарче… Почти все выплатили дивиденды, немного осталось на август, на счетах есть наличность, но до августа не собираюсь ничего покупать. А там скорее ОФЗ, неспокойно, и я в ожидании хорошей распродажи. Спешить нет смысла, просто жду.

Личная ситуация с финансами позволяет, и я отошёл от плана в лучшую сторону. На ИИС в июле сделал взнос 25тр. А Пенсионный по плану 5тр.

ИИС состав портфеля (тот же, только больше кэш)

Система ао – 14% - 8500шт

Русгидро – 21% – 202 000шт

Мечел ап — 6% – 300шт

ВТБ ао — 12% – 1800 000шт

Сбербанк п – 6% – 150 шт.

ОФЗ 26210 — 31%- 197 шт.

Кэш – 20% от портфеля

Взял 4 фьючерса на SI, в ожидании падения рубля.

Покупок не делал. Кэш увеличился. На счет поступило 25 т.р. за июль еще чуть вырос. Мечел после дивидендов ушел в убыток.

Основной счет.

Ростелеком – ап (17%) – 1 500шт.

Газпром — (18%) – 620 шт.

Мосбиржа (6%) – 350 шт.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал