Российские акции

Вот и сбывается мой прогноз по RTS

- 24 февраля 2022, 10:32

- |

Прогнозировал падение к 900 — оно случилось и цена ушла даже ниже. Вполне вероятно падение к 500 точно. Ну, а 200 будет, если НАТО вмешается на стороне Украины и объявит войну России.

- комментировать

- Комментарии ( 1 )

Ну что, сколько потеряли, ждуны? Особое мнение по акциям РФ и США.

- 22 февраля 2022, 11:19

- |

А собственно, что и требовалось доказать.

Хвастайтесь тем, кто сколько потерял на очередном «дне в подарок» российских акций и надеетесь ли на отскок? Сбер по 400? Газпром по 500? Огромные дивиденды в этом году? А не хотите сокращение дивидендов на 50-100% в этом году, а те же газпром и сбер по 150? Вы ещё ждали доллар по 65, кажется? А по 90 не хотите доллар?

PS. Сам как сидел, так и продолжу сидеть в американских акциях, впрочем, часть имён заменил другими в портфеле в этом месяце на бенефециаров «конфликта». И не боюсь, что застряну или потеряю что-то. Помните про выборы в США ещё и то, что в США выборы реальные, а не нарисованные/вымышленные — ну так вот, бизнесу вряд-ли захочется терять их активы на территории РФ, например, в ответ на некие действия, и он легко сможет надавить хоть на сенат, хоть на президента.., так что я не думаю, что с акциями США у голожопых (по меркам США) физ.лиц из РФ возникнут серьёзные проблемы с акциями США… Хотя, конечно, сенаторы и президент США могут выстрелить себе в ногу, но заплатить придется своими креслами и потерей поддержки бизнесом, без которого от экономики США попросту ничего не останется (напоминаю, что в США даже коммуналка, железные дороги, больницы, тюрьмы, оборонка — это частные, в том числе публичные компании).

( Читать дальше )

Какие акции отскочат веселей всех в случае разрядки?

- 22 февраля 2022, 10:31

- |

Интересует краткосрок/среднесрок.

Высказываемся, аргументируем!

Мой российский портфель сегодня

- 21 февраля 2022, 15:40

- |

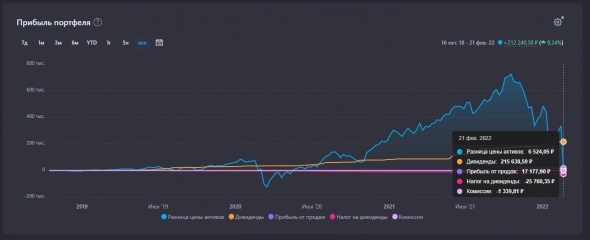

Текущее падение российского рынка акций стало сильнейшим для моего портфеля в абсолютном выражении. В марте-2020 было сложнее в психологическом плане: портфель уходил в минус (вы можете увидеть это на графике).

Нынешнее падение уже «отъело» 600'000₽, если сравнивать с осенью 2021. Верхний график несёт в себе совокупность роста стоимости акций, аккумулированных дивидендов, уплаченных комиссий и налогов.

( Читать дальше )

Инвесторы российских компаний получат рекордные дивиденды в 2022. Мы посчитали

- 21 февраля 2022, 14:53

- |

Мы оценили, сколько дивидендов в текущем году могут выплатить крупнейшие компании, акции которых торгуются на Московской бирже и посчитали, какой уровень дивидендной доходности может обеспечить в целом российский рынок.

Как считали

Для расчетов мы взяли 80 акций крупнейших компаний, торгующихся на Московской бирже, и спрогнозировали по ним дивиденды в 2022 календарном году. В сумме они дают дивидендную массу, которую будем сравнивать с аналогичным показателем за 2021 г.

Ожидаемую дивидендную доходность в 2022 г. посчитали исходя из текущих рыночных цен на акции и взвесили по долям в индексе МосБиржи. Сравнивать будем с доходностью бумаг в 2021 г. на дату отсечки.

( Читать дальше )

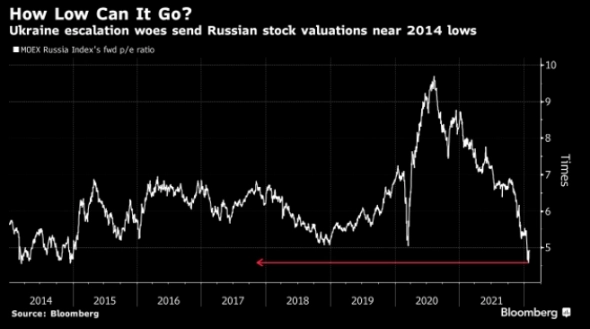

Cтоимость российских акций приблизилась к минимумам 2014 года

- 07 февраля 2022, 19:32

- |

Растущая напряженность в отношениях с Украиной и опасения экономических санкций против России загоняют российские акции в подвал, они приблизились к минимумам 2014 года. Российские акции явно «выгодно оценены», а не «ничего не стоят». Для нас уровень начального входа становится все более привлекательным, и мы будем расширять свои позиции здесь в ближайшем будущем.

Аналитические материалы на отдельные горнодобывающие, энергетические компании и не только, вы найдете на сайте www.gold-bull.ru в разделе "статьи и отчеты"

Подкасты: ССЫЛКА + YouTube

С уважением,

Александр Голдстейн

Сбербанк. Откуда столько негатива.

- 07 февраля 2022, 14:33

- |

Сбер. Откуда столько негатива? И какие перспективы?

После коррекции российского рынка в общем и акций Сбера в частности, многие участники рынка (в основном конечно начинающие инвесторы), вдруг решили, что ценные бумаги Сбера им стали неинтересны и бесперспективны.

Со своих пиковых значений в октябре 2021 года акции к февралю 2022 скорректировались на 34% с 387 до 256 руб.

Что же, давайте посмотрим на бизнес компании комплексно.

— Сбер крупнейший банк России с капитализацией 5,7 трлн. руб.

— самый крупный банк в Восточной Европе по размеру активов.

— 15-й банк в мире по рыночной капитализации.

— 3-й по силе бренда в мире.

Рыночная доля в России:

31,9% — Корпоративный кредиты.

42,6% — Розничные кредиты.

45,2% — Розничные депозиты.

Клиентская база:

104 млн. человек — число активных розничных клиентов банка.

73,1 млн. человек – количество ежемесячных пользователей сервиса Сбербанк онлайн.

2,4 млн. ежемесячный пользователей Сбер Бизнес Онлайн

( Читать дальше )

Опять инфляция в России обогнала ставку ЦБ

- 02 февраля 2022, 20:04

- |

Годовая инфляция в России 8,82%, а ставка Центробанка 8,5%. Причём процентная ставка Банка России держалась с декабря 2021 года рядом с годовой инфляцией, которая находилась в пределах 8,6%.

Вчера Евген рассказывал, что согласно данным PMI в производственном секторе, производство в России не расширялось, а росло за счёт роста новых заказов, то есть спрос оставался высоким, что предвещает продолжение роста показателей по инфляции.

Нет! Не нужно опираться на то, что ставка должна опережать инфляцию, просто это пример того, что меры Банка России не работают, так как сохраняются проблемы с цепочками поставок. Банк России не может повлиять на рост цепочек поставок, через ужесточение монетарной политики, хотя контролировать спрос, через поднятие ставки может. Но если бы проблемы были только в спросе, так как инфляция, согласно данным PMI росла ещё за счёт удорожания сырья. Казалось бы, что ужесточение политики Банка России должно приводить к росту рубля и в итоге снизить цены на сырьё, но рубль находится под давлением геополитических рисков, а значит, ужесточением тут вряд ли поможешь.

( Читать дальше )

Если Вы инвестируете только в российские бумаги - Вы в любом случае в убытке через раз.

- 01 февраля 2022, 13:07

- |

НЕ ЯВЛЯЕТСЯ ИНДИВИДУАЛЬНОЙ ИНВЕСТИЦИОННОЙ РЕКОМЕНДАЦИЕЙ.

Уточню, что подразумеваю именно инвесторов, а не спекулянтов.

Конечно, на российском рынке можно хорошо заработать. При условии, что торгуете активно (то есть не сидите в неких бумагах дольше 1-2 месяцев, а то и 1-2 недель) и есть понимание того, как работает в РФ политическая система, а ещё как влияет геополитика, и как мыслит государство — только потому что весь крупный бизнес прямо или косвенно уже много лет как является государственным. Просто ловите «сигналы» от тех или иных первых лиц из разных кабинетов, правильно трактуете их по возможности и всё. Телевизор для этого имеет смысл выкинуть, ну и иные СМИ, работающие в основном за Ваши налоги — не смотреть/слушать даже. Если к подобному готовы — желаю удачи. Принцип Баффета тут не работает, потому что в РФ в принципе нихрена не рыночная экономика по факту.

Также имеет смысл усвоить, что весь российский рыночек — это в основном сырьевые компании, за редкими исключениями, которых наберётся десяток-другой по сути. А сырьевые компании могут принести неплохую чистую прибыль строго в определённые периоды, за пределами же их — в лучшем случае компенсировать реальную личную инфляцию и комиссии, валютную разницу и т.д.

( Читать дальше )

О различии между применением тактического ядерного оружия в будущей кампании на Украине и полноценной ядерной войной. Хочу оправдаться… Последствия для рынков

- 14 января 2022, 06:54

- |

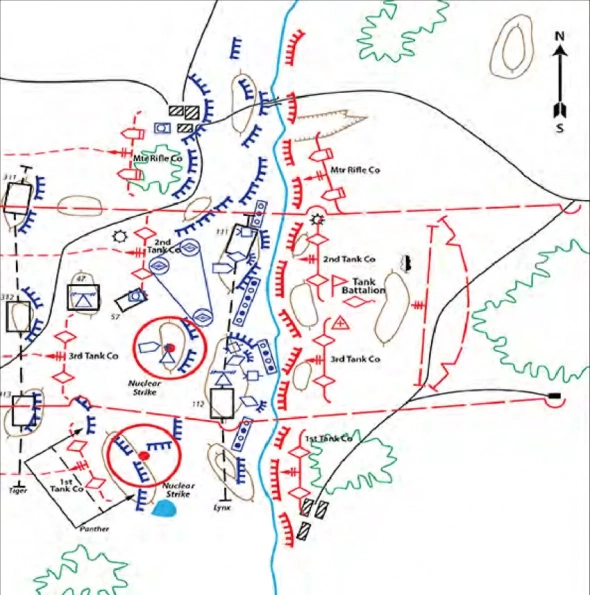

Написав вчера пост https://smart-lab.ru/blog/756476.php о применении тактического ядерного оружия на Украине — я был не так понят и обвинён в призывах к ядерной войне, к апокалипсису человечества.

Но хотел обсудить аспекты применения лишь тактического ядерного оружия, на 1990 год находящегося в дивизионном звене, и при умелом применении облегчающем задачу стратегического наступления.

Украиной созданы множество мобильных тактических групп, эффективных и подготовленных. Ситуация отличается от 2014 года.

Вместе с тем, в их мобильности — ахиллесова пята. Они все привязаны к средствам транспорта и в предбоевом состоянии расположены компактно.

Тактический ядерный удар должен наносится по скоплению войск, начиная с батальонной тактической группы и оканчивая бригадами.

Уничтожение таких частей и соединений (а их число — не более 50) облегчит выполнение боевой задачи и позволит сохранить жизни российских солдат и офицеров.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал