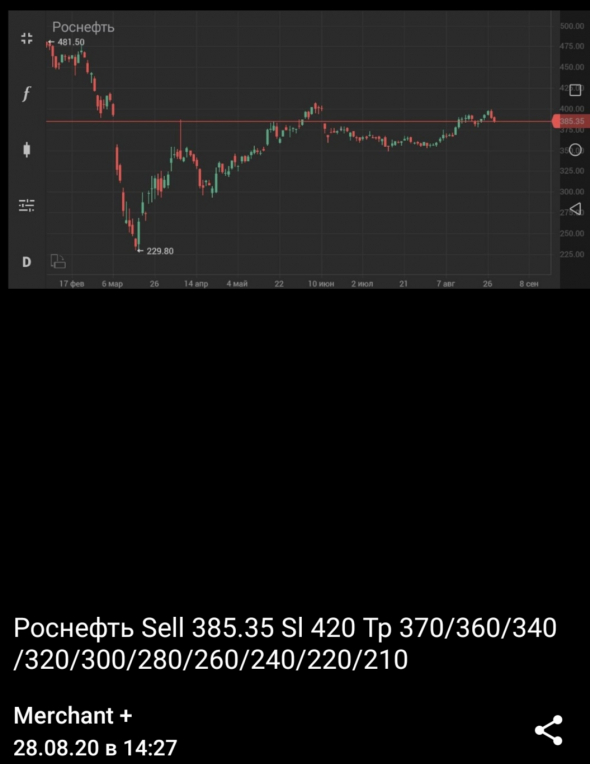

Роснефть

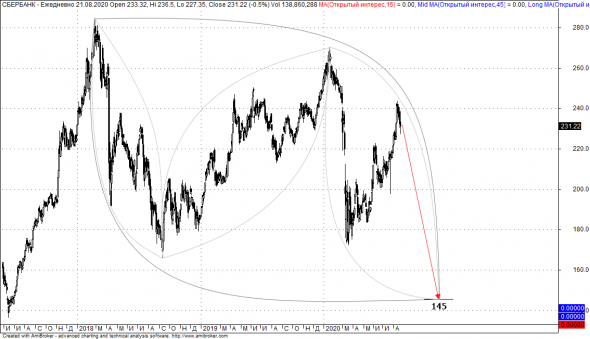

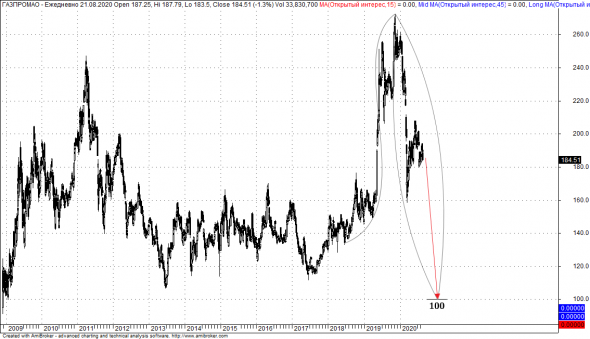

Роснефть, Татнфт, Лукойл, Транснф, Сбербанк, RTS-9.20 - рухнут.

- 31 августа 2020, 16:58

- |

Продажи этих бумаг от 20.08.2020 и 28.08.2020 опубликованные на Смартлаб и в телеграм канале Merchant + активны. Только продажи, с какими-то локальными откатами.

- комментировать

- Комментарии ( 0 )

Новости компаний — обзоры прессы перед открытием рынка

- 31 августа 2020, 09:12

- |

Долото — богато. Бурение в Черном море могло обойтись «Роснефти» в $130 млн

Как стало известно “Ъ”, «Роснефть» в условиях санкций сама покрыла издержки совместных предприятий по разработке шельфа с итальянской Eni, хотя в 2013 году заявляла, что расходы на геологоразведку будет нести партнер. Самыми существенными стали затраты на бурение разведочной скважины в Черном море в 2018 году — почти в $130 млн, но она оказалась бесперспективной, и Eni вышла из проекта. В этом году «Роснефть» сама начала и бурение на участках в Карском море, которые раньше планировала разрабатывать с американской ExxonMobil. По оценке экспертов, затраты на одну скважину могут достигать $350 млн.

https://www.kommersant.ru/doc/4474262

Клиентам указали на выход. Interactive Brokers закрывает для россиян доступ на зарубежные рынки

( Читать дальше )

Принципы налогообложения в российской нефтяной отрасли могут измениться - Атон

- 28 августа 2020, 11:45

- |

Как сообщает Коммерсант, Роснефть предлагает изменить формулу демпфера. Для расчета выплат компания хотела бы использовать текущие биржевые цены вместо условных цен внутреннего рынка. Кроме того, Роснефть считает необходимым дополнить схему начисления демпфера. Сейчас, если реальная оптовая цена на бензин более чем на 10% превышает условную, демпфер обнуляется. То есть нефтяники заинтересованы в том, чтобы сдерживать оптовые цены и не поднимать их слишком высоко над установленным уровнем. Роснефть предлагает предусмотреть и обратную ситуацию, а именно, обнуление демпфера при снижении реальных внутренних цен более чем на 10% ниже условных, как это произошло на рынке нынешней весной.

По данным новостного агентства, другие нефтяные компании также отмечают, что формула расчета демпфера нуждается в корректировке. Как сообщает Reuters, за полгода нефтяники заплатили в бюджет по демпферу около 236 млрд руб., а в целом за год, по оценке Минфина, выплаты могут достичь 500 млрд руб. При этом Минфин отмечает, что принятие биржевых цен в качестве условных приведет к уменьшению бюджетных доходов, что недопустимо. На данный момент мы оцениваем новость нейтрально, но отмечаем возобновление дискуссии по вопросам налогообложения в российской нефтяной отрасли, в результате чего его принципы в дальнейшем могут быть изменены.Атон

Роснефть, Татнфт, Лукойл, Транснф, Сбербанк, RTS-9.20 - Sell

- 28 августа 2020, 10:55

- |

Продажи этих бумаг с 20.08.2020 опубликованные на Смартлаб и в телеграм канале Merchant + активны. Только продажи, с какими-то локальными откатами.

Мировая экономика восстанавливается, вероятность прогресса в борьбе с COVID-19 растет - Атон

- 25 августа 2020, 20:13

- |

В то же время мы не видим фундаментальных причин для разворота повышательного долгосрочного тренда в акциях, поскольку мировая экономика в любом случае восстанавливается, вероятность прогресса в борьбе с COVID-19 растет, а процентные ставки сохраняются на низком уровне. Коррекции в акциях возможны, но вряд ли будут глубокими и станут благоприятными моментами для входа в бумаги.Атон

Акции сырьевых компаний могут опередить динамику отечественного рынка в процессе восстановления мировой экономики. С начала года нефтегазовый сектор упал сильнее всех, но во 2П20-2021 должно продолжиться постепенное восстановление цен на нефть и газ (при условии отсутствии новых масштабных карантинных мер против вируса), что будет тянуть вверх всю отрасль. В этом случае хорошие перспективы у «ЛУКОЙЛа», Роснефти", «Газпрома», «НОВАТЭКа» – трудно выбрать явного фаворита. В горно-металлургическом секторе мы предпочитаем «Северсталь» и «Норникель» с учетом роста цен на сталь, железную руду, платину, палладий и медь, что поддерживает доходы и дивиденды этих компаний. Мы также сохраняем оптимизм по динамике цен на золото, рассматривая любую коррекцию как возможность для покупки акций золотодобывающих компаний, например, «Полюса». В нашем фокус-листе также Mail.Ru Group с учетом сильных результатов за 1П20 по МСФО и отставания в росте от «Яндекса». «РусГидро» с начала года отставала от динамики рынка, однако мы прогнозируем хорошие результаты за 1П20 по МСФО, что вкупе с увеличением дивидендов должно вернуть интерес инвесторов к бумаге.

( Читать дальше )

Русал возвращается в значимые мировые индексы - Фридом Финанс

- 24 августа 2020, 21:09

- |

Для компании важнее сам факт возвращения в значимые мировые индексы. В апреле 2018 года после введения Минфином США «En+» и «РУСАЛа» в санкционный список Управления по контролю за иностранными активами (OFAC) котировки компаний обрушились и ценные бумаги этих компаний были исключены из индексов FTSE All-World Index, FTSE Developed Index, FTSE Global Large Cap Index, а бумаги En+ из индексов Russell Global Index и Russell Developed Index.Миронюк Евгений

ИК «Фридом Финанс»

Сейчас «РУСАЛ» фактически заменяет «Роснефть» в FTSE All-World. Очевидно, что сейчас санкционные риски в отношении последней гораздо выше. В феврале против швейцарской «дочки» «Роснефти» были введены санкции из-за сотрудничества с Венесуэлой. На тот момент санкции оказались щадящими и материнскую компанию никак не затронули. Санкционная программа SDN (жесткие, блокирующие санкции) допускает возможность имплементации санкций против компаний и лиц любой юрисдикции, которые оказывают «существенное содействие» организациям, занесенным в список SDN

Мой фрактальный сон

- 23 августа 2020, 15:02

- |

Сегодня мне приснился фрактальный сон. То есть приснились мне графики акций голубых фишек во фрактальной обработке. Вся эта живопись выглядела как то так:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал