Риск

Итоги "Торгуем на Америке" 2016

- 10 января 2017, 15:41

- |

Итоговая программа о результатах работы в 2016 году, доходность и риск модельного портфеля «Торгуем на Америке».

Финансовые рынки за две оклоновогодние и построждественские недели, ОПЕК+ опек минус, клоуны уехали а цирк продолжается)))

В Америке начинается период отчетности компаний за 4-й квартал 2016 года, на этой неделе мы уже увидим отчеты JPM, NFLX, на следующей неделе отчитывается Alcoa, интересные времена на американском рынке, период высокой волатильности в отчитывающихся компаниях.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Можно ли игнорировать риск?

- 15 декабря 2016, 18:52

- |

То есть, забирать профит раньше, чем он станет хотя бы равным выставленному стопу?

Или это неизбежно ведет к сливу на длительном участке торговли?

С другой стороны, если сокращать расчетный стоп, если цена идет против вас, возможно это исправит положение?

Пример из жизни.

Трейдер номер один. Никогда не закрывает сделку, если цена не прошла в плюс расстояние не меньше стопа. В итоге слив на длительном участке торговли.

Трейдер номер два. Забирает профит когда хочет на свое усмотрение. Но и если цена идет против него сразу же закрывается, не дожидаясь расчетного стопа. Торгует до сих пор.

Настольная игра "Риск"

- 15 декабря 2016, 00:28

- |

Проходя мимо полки с настольными играми, что-то захотелось мне одну коробку взять и рассмотреть поподробнее. Оказывается, есть такая настольная игра «Риск», наверное классика, ведь с 1957 года выпускается, как пишут в Википедии. Играется на «стилизованной карте мира». Но стилизация, доложу я вам! Какая прекрасная Украина от Чёрного моря до Северного Ледовитого океана?! Хотя там и остальные места кроме Исландии, Гренландии, Японии и Мадагаскара стилизованы так, что мама не горюй )

Кто-то же в это в детстве играл, и даже может быть достаточно активно… Такие дела, товарищи трейдеры! )

Риск это добро и как с таким добром бороться

- 14 декабря 2016, 21:20

- |

Расчет стоп-лосса.

- 12 декабря 2016, 11:02

- |

Кто как рассчитывает стоп лосс? В смысле когда устанавливаешь стоп лосс сколько денег собираешься потерять. В мт4 и мт5 это делается очень хорошо рулеткой и когда ставишь стоп показывается сколько при его срабатывании можно получить убытку. Но в квик и авроре нет такого. Приходится считать, возможно кто-то уже над этим думал?

Калькулятор портфелей Марковица

- 04 декабря 2016, 15:49

- |

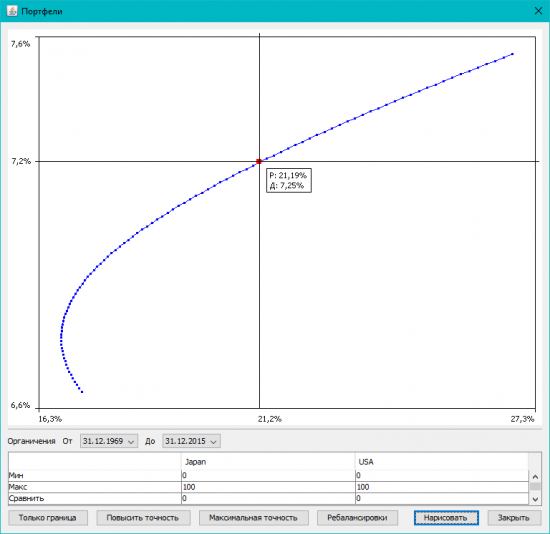

А так — презентую новый проект, Калькулятор доходности портфелей по Марковицу. Многие видели подобные картинки и знают, что это такое:

Для тех, кто не знает — это кривая риск-доходность портфеля, составленного из 2 инструментов. Марковиц доказал (за что получил Нобеля по экономике), что эта кривая всегда выгнута влево-вверх, и никогда вправо-вниз. То есть, добавление в портфель рисковых высокодоходных инструментов может уменьшить риск портфеля при увеличении прибыльности. Отсюда пошла быть современная портфельная теория.

А теперь можно считать и рисовать на дому! И совершенно бесплатно, в смысле даром!

Давайте по-порядку.

1. Качаем версию с Гитхаба (ссылка в конце поста), распаковываем. Проверяем на вирусы или читаем исходный код, убеждаемся, что все безопасно. Разблокируем calcaa.cmd через свойства файла и запускаем программу. Да, работает под Виндой и Линуксом. На Маках тоже должно, но не проверял из-за наличия отсутствия.

( Читать дальше )

И снова о допустимом риске на одну сделку.

- 30 ноября 2016, 10:44

- |

Это первый вариант.

Второй — пятьдесят косых рублёв. И всё. Один год — одна сделка. ЦБ не зря свой хлеб жрёт!

Как считаете, что правильнее?

Благодарен за все комментарии!

Европейский центральный банк (ЕЦБ) предупредил о возможной коррекции на финансовых рынках

- 25 ноября 2016, 10:35

- |

www.ecb.europa.eu/pub/pdf/other/financialstabilityreview201611.en.pdf?f0feb4db4cc3aacc6f824b829c4f27d4

без преукрас описана текущая ситуация. Причиной для коррекции они видят возросшую политическую нестабильность, которая угрожает банкам, финансовой стабильности и росту экономики.

Факторами риска также видятся конституционный референдум в Италии в начале декабря, парламентские выборы во Франции и Нидерландах в начале 2017 года, и выборы в бундестаг осенью 2017. Эти риски могут вызвать потерю доверия и негативно отразиться на государствах и банках, которые страдают от высоких задолженностей.

С особой озабоченностью центральный банк рассматривает Италию. Политические риски после конституционного референдума могут вызвать турбуленции на рынке. В зависимости от масштабов шока ЕЦБ подумает какие меры предпринять. Рисков развала Евро-зоны ЕЦБ не видит и считает что рынки этого тоже не ожидают.

( Читать дальше )

Теория. Соотношение «Доходность-Риск» золота (GOLD) в 2016 году

- 20 ноября 2016, 16:20

- |

В преддверии понедельника публикую свои расчеты по золоту по торговым дням 2016 года. Аналогичные расчеты по нефти см. здесь:

http://smart-lab.ru/blog/362367.php

http://smart-lab.ru/blog/363847.php

Результаты такие: средняя однодневная доходность (от закрытия сессии предыдущего дня к закрытию дня текущего) небольшая, но положительная: 0,056% или 14,1% в годовом исчислении (252 торговых дня).

Риск (волатильность), измеряемый средним отклонением, гораздо ниже (в 2,7 раза), чем у нефти и составляет за 1 сессию 1%, или 15,8% в год.

Потери (VaR) с вероятностью 95% не должны превысить 1,6% в день, а с вероятностью 99% — 2,3%. Если считать за T дней, эти величины нужно умножить на корень из Т.

Смещение в сторону риска есть, но не такое критичное, как у нефти. На первый взгляд кажется, что золото — инструмент менее рисковый и более приспособленный для долгосрочных инвестиций. Но есть свои нюансы, точнее «подводные камни»:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал