Распадская

Анализ рынка 19.04.2021 / Дивиденды МТС, запрет на вторичный рынок ОФЗ

- 19 апреля 2021, 08:42

- |

- комментировать

- Комментарии ( 0 )

В топку санкции в итогах недели

- 17 апреля 2021, 18:30

- |

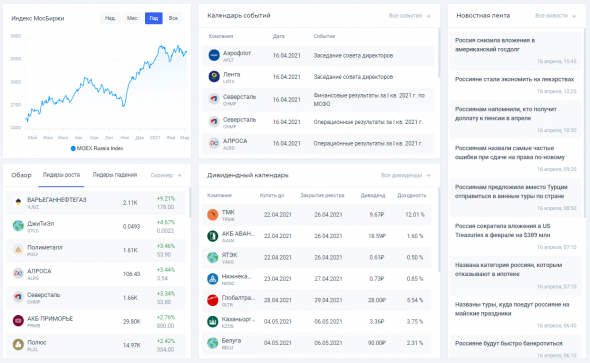

Санкционная неделя окрасила рынки в зеленый цвет. Геополитическая напряженность, санкции — в топку. Индекс Мосбиржи закрылся на рекордных значениях за всю историю российского фондового рынка, +3,22% за неделю. S&P500 — новый максимум, DAX — новый максимум. Мир сошел с ума, скажете вы. И отчасти будете правы. Но это уже совсем другая история…

Нефть, после 5 недель коррекции вновь ожила. Нефтебыки вновь решили зайти на $70, где в прошлый раз встретили сопротивление. На полях ОПЕК+ все спокойно, квоты установлены, потрясений нет. Далее в ход идут политические интриги, который также сильно могут повлиять на котировки черного золота.

Доллар никак не может в полной мере воспользоваться напряженностью в СМИ и дойти до целевых значений на 79 рублях. На неделе валюту снова загнали под 76 рублей, что открывает дорогу вниз, вплоть до 73 рублей. Несмотря на это, я продолжаю удерживать свой валютный хэдж в виде ETF FXRU и Сургутнефтегаза, но по второму уже готовлюсь к закрытию позиции.

Металлургический локомотив продолжает свое движение вверх. На фоне ценовых рекордов на сталь в мире, акции металлургических компаний ускорили свой рост. Северсталь прибавляет 13,8%, НЛМК +7,8%, ММК +10,4%. Последние пол года я говорил о том, что лучшей стратегией будет «держать» по акциям данных компаний. Сейчас моя риторика меняется в сторону скорой фиксации прибыли.

Позитивная динамика металлургов и корпоративные инициативы, позволили Распадской стать лидером роста, плюс 22,7%. Основной акционер Распадской, компания Evraz задумалась над выделение угольного бизнеса в отдельное подразделение на базе Распадской. Все это позитивно было воспринято инвесторами.

Нефтегазовый сектор также весь в зеленой зоне. Газпром на новостях о возможном повышении дивидендов растет на 6%, продолжает раллировать Лукойл +2,1%. Котировки Татнефти поддерживает обсуждение налоговых льгот, +3,1% Чуть слабее Сургутнефтегаз преф +1%. Слабый доллар не дает расти, игнорируя скорые выплаты дивидендов в районе 15,7%.

Polymetal укрепляется на 5,3% после неудачного марта, и снова торгуется выше сильного уровня поддержки на 1600 рублей. Восстановление цен на золото позитивно для компании. К слову, завтра выйдет Полный разбор компании Polymetal со SWOT-анализом. Будет интересно.

Отстал от рынка Яндекс, за которого взялись антимонопольщики, минус 2,9% за неделю. Это и не удивительно, ведь Яндекс действительно монополист во многих сферах, и его давление на более мелких конкурентов всегда было серьезным. Но это все временные трудности. Не думаю, что мы долго будем болтаться на этих значения, хотя я бы с удовольствие увидел котировки ниже 4400 рублей.

На прошедшей неделе подготовил для вас разборы НМТП,

( Читать дальше )

Продал акции ПАО Распадская +41,6% сделка закрыта. Все делаем вовремя.

- 16 апреля 2021, 21:45

- |

Пишу для начинающих в основном, потому что сам когда-то начинал. Чувствую свою общественную функцию в этом, чтобы быть полезным людям. Получается у меня или нет, конечно, вопрос, но в любом случае, я стараюсь.

Мы все с вами пришли на рынок для того, чтобы зарабатывать. Согласитесь, что это так, по крайней мере — это главная наша мотивация. А теперь, вы на рынке. И перед вами огромное, просто невероятное количество информации. И при этом нигде и никто ничего не объясняет. А если даже и объясняет, то делает это некорректно и неправильно, уводя своего доверчивого читателя в дебри, как Сусанин поляков.

Образуется такая каша, которая усложняет процесс торговли по предела. Потому что не запутаться просто невозможно. Очень много стратегий и очень много индикаторов, а еще больше новостей и гуру, которые интерпретируют новости как их душе угодно.

К чему это я?

А если я вам скажу, что для заработка на рынке мне нужно только два момента:

( Читать дальше )

Комментарии по рынку акций: Северсталь, Распадская, МТС, QIWI, X5 Retail Group

- 16 апреля 2021, 18:23

- |

Финансовые результаты Северстали за I кв. 2021 г. по МСФО. Компания увеличила выручку на 27,5% по сравнению аналогичным периодом прошлого года – до $2,2 млрд. Чистая прибыль выросла в 10 раз – до $721 млн, свободный денежный поток в 9,2 раза.

Северсталь опубликовала ожидаемо сильные финансовые показатели на фоне роста цен на сталь и ослаблении рубля. Также нужно отметить, что здесь срабатывает эффект низкой базы, так как в январе – марте 2020 г. экономика начала замедляться, спрос на стальную продукцию не был таким высоким, а в конце квартала пришёл COVID-19.

Дивиденды Северсталь. Вместе с финансовой отчётностью совет директоров металлурга рекомендовал выплатить дивиденды за I кв. 2021 г. в размере 46,77 на акцию – это рекордные дивиденды в истории Северстали. Текущая дивидендная доходность составляет 2,7%. Дата закрытия реестра для получения дивидендов назначена на 1 июня 2021 г. #CHMF

( Читать дальше )

Акции Распадской растут на 12% на новостях о выделении угольного бизнеса!

- 16 апреля 2021, 17:25

- |

СД Евраз одобрил дальнейшую проработку выделения угольных активов на базе Распадской.

В настоящее время не может быть уверенности в том, что Потенциальное выделение бизнеса состоится, Совет директоров продолжит информировать акционеров о статусе рассмотрения вопроса. ЕВРАЗ нацелен на максимизацию стоимости для акционеров, и Совет директоров считает, что потенциальное выделение «Распадской» может создать значительную долгосрочную стоимость для обеих компаний, поскольку позволит каждой из них достигать собственных стратегических целей, целей по распределению капитала и целей в области устойчивого развития (ESG).

Совет директоров Евраз одобрил дальнейшую проработку выделения угольных активов на базе Распадской

- 16 апреля 2021, 14:33

- |

В настоящее время не может быть уверенности в том, что Потенциальное выделение бизнеса состоится, Совет директоров продолжит информировать акционеров о статусе рассмотрения вопроса. ЕВРАЗ нацелен на максимизацию стоимости для акционеров, и Совет директоров считает, что потенциальное выделение «Распадской» может создать значительную долгосрочную стоимость для обеих компаний, поскольку позволит каждой из них достигать собственных стратегических целей, целей по распределению капитала и целей в области устойчивого развития (ESG).

В случае Потенциального выделения бизнеса она намерена распределить акции «Распадской», находящиеся в прямом владении ЕВРАЗа (около 90,9% всех акций ПАО), всем акционерам ЕВРАЗа пропорционально их долям владения в компании («Дивиденды в рамках выделения бизнеса»). Компания намерена предоставить акционерам ЕВРАЗа возможность продать акции «Распадской», которые должны достаться им согласно описанному принципу распределения бумаг. Согласно намерениям компании, этот механизм должен не зависеть от финансирования со стороны ЕВРАЗа в случае разделения бизнеса или от финансирования со стороны основных акционеров.

основные причины, лежащие в основе Потенциального выделения бизнеса, следующие:

- Дифференцированное ценностное предложение

- Повышение прозрачности деятельности по достижению целей устойчивого развития

- Возможность выбора для инвесторов

- Индивидуальное распределение капитала

- Независимая стратегия развития для «Распадской»

Выделение Распадской позволит существенно повысить ликвидность ее акций - Sberbank CIB

- 16 апреля 2021, 14:17

- |

В пресс-релизе Evraz представлены некоторые предварительные подробности возможного выделения. Пока компания рассматривает вариант распределения акций Распадской, находящихся в прямом владении у Evraz (90,9% всех акций), среди всех акционеров Evraz пропорционально их долям («дивиденды в рамках выделения бизнеса»). Evraz также намерен предоставить акционерам возможность продать акции, которые должны им достаться в рамках этого процесса. Пока планируется, что этот механизм не будет зависеть от финансирования со стороны Evraz (за вычетом угольного бизнеса) или его основными акционерами.

После выделения активов Evraz продолжит закупать у Распадской уголь как внешний потребитель. Также Evraz рассчитывает, что его трейдинговая дочерняя компания East Metals AG продолжит продавать закупаемый у Распадской уголь, но с маржой, применимой для сторонних поставщиков. Напомним, что в 2020 году собственные угольные мощности Evraz обеспечивали его потребности в коксующемся угле на 236%.

Компания уточнит условия и сроки выделения угольных активов позднее. Вне зависимости от того, будет выделен угольный бизнес или нет, акции Evraz продолжат торговаться в премиальном сегменте на Лондонской фондовой бирже, а Распадской — на МосБирже.

Предложенная структура выделения активов соответствует нашим первоначальным ожиданиям, она позволит существенно повысить ликвидность акций Распадской. К тому же дивидендная политика компании может улучшиться, что благоприятно отразится на ее рыночной оценке. С января, когда было впервые объявлено о выделении угольных активов, акции Распадской в долларовом выражении подорожали на 22%, однако, если исходить из нормализованной цены на уголь $150/т (на условиях FOB Австралия), рынок по-прежнему оценивает компанию довольно дешево, на уровне 3,0 по коэффициенту «стоимость предприятия/EBITDA 2022о» и с доходностью свободных денежных потоков 20%.Лапшина Ирина

Киричок Алексей

Sberbank CIB

Кроме того, совет директоров Evraz рекомендовал вчера промежуточные дивидендные выплаты в размере $291,7 млн, или $0,20 на акцию, что соответствует дивидендной доходности 2,3%. Дата закрытия реестра для получения дивидендов — 28 мая.

У Evraz самая гибкая дивидендная политика среди российских производителей стали. Она предусматривает распределение не менее $300 млн в год в виде двух полугодовых выплат, а решение о распределении дивидендов сверх этой суммы отдано на усмотрение совета директоров. Последний раз Evraz выплачивал дивиденды чаще, чем по полугодиям, в 2018 году, когда выплаты производились четыре раза.

Решение компании неожиданное и, возможно, означает, что Evraz позитивно оценивает перспективы на рынке стали.

Выделение угольных активов Евраза будет способствовать росту стоимости бумаг - Атон

- 16 апреля 2021, 10:54

- |

ЕВРАЗ сообщил, что потенциальное выделение, если оно состоится, будет осуществлено ЕВРАЗом путем распределения акций, которыми ЕВРАЗ в настоящее время владеет в Распадской (около 90.9%), среди всех акционеров ЕВРАЗа пропорционально их долям владения в компании. Компания также намерена создать механизм, позволяющий акционерам ЕВРАЗа продать акции, которые должны достаться им согласно описанному принципу распределения бумаг. Отдельной новостью — совет директоров компании проголосовал за распределение промежуточных дивидендов в размере $0.2 на акцию, что соответствует доходности 2.4%, дата закрытия реестра намечена на 28 мая, дата выплаты — 25 июня.

В целом мы согласны, что Распадская как отдельная структура может стоить больше, чем угольный дивизион ЕВРАЗа, поэтому выделение будет способствовать росту стоимости для акционеров ЕВРАЗа. Мы сохраняем рейтинг НЕЙТРАЛЬНО по ЕВРАЗу, который торгуется с консенсус-мультипликатором EV/EBITDA 2021П 4.7x против в среднем 5.0x у российских стальных компаний.Атон

Анализ рынка 15.04.2021 / Операционный отчет ММК, идея и дивиденды Газпрома

- 15 апреля 2021, 08:25

- |

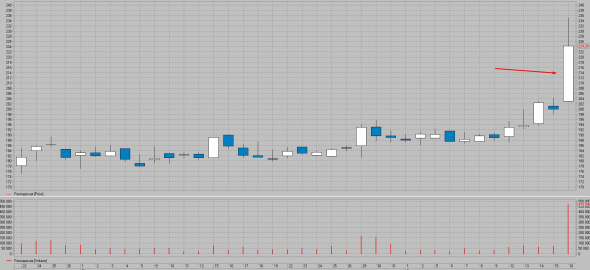

Сделка по акциям Распадской приносит +26%. Все делаем вовремя.

- 14 апреля 2021, 19:52

- |

Система, и еще раз система. Понятный алгоритм вашей торговли — это все что вам нужно, чтобы зарабатывать.

Своих подписчиков в телеграм-канале я настраиваю на то, что на рынке просто жизненно необходимо все делать вовремя и постоянно привожу подтверждающие примеры и каждое утро анализирую рынок.

Сделка по акциям шахты Распадская является одной из них и уже приносит 26%, потому что была куплена по системе, а сигнал был выложен в мой телеграм-канал.

Дата сигнала была 26 января 2021г.

Покупка была произведена по цене 161 руб./акцию

Цена на сегодня составляет 202,48 руб./акцию

Прибыль на сегодня составляет 26%

Позицию по Распадской держу, потому что цели ставлю выше. Однако, у всех кто последовал за идеей уже сейчас есть возможность зафиксироваться и забрать 26%. Сделка без плеча, поэтому результат неплохой.

Если вы хотите научится делать такие же сделки и получать такие сигналы регулярно, то мой телеграм-канал @perfilov_invest.

С вами был Александр Перфилов, частный инвестор.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал