РУСАЛ

Новости компаний — обзоры прессы перед открытием рынка

- 12 августа 2019, 09:16

- |

Антипичный случай. Сбербанку отказали в новых льготах для его нефтяного бизнеса

Как стало известно “Ъ”, Минэнерго и Минфин отклонили просьбу главы Сбербанка Германа Грефа о новых льготах для Антипинского НПЗ. Министерства сочли преференции излишними, так как они могут привести к выпадающим доходам бюджета в 24 млрд руб. в год. При этом в конце июля правительство уже выдало НПЗ льготы на 10 млрд руб. в следующие два года в виде обнуления акциза на авиакеросин. ФАС и Минприроды раскритиковали и другую просьбу господина Грефа — об изменении условий лицензии на месторождения в Оренбуржье, находящихся на балансе НПЗ,— найдя в ней риски нарушения антимонопольного законодательства.

https://www.kommersant.ru/doc/4059184

ВТБ купил крупнейшего в России оператора зерновозов

( Читать дальше )

- комментировать

- Комментарии ( 1 )

Портфель на ИИС. Август 2019. Дивиденды

- 10 августа 2019, 15:38

- |

Портфелю на ИИС 4 года и 3 мес.

За прошедший месяц индекс Мосбиржи немного снизился, и мой портфель тоже. Снижение связано с дивидендными отсечками: после них многие акции упали на размер дивидендов и еще не восстановились. Кроме того, все дивиденды пока (пару лет) я вывожу со счета, поэтому восстанавливаться портфель будет медленнее.

В этом году компании на нашем рынке особенно щедры на дивиденды: за 2018 год, если я не ошибаюсь, дивидендная доходность индекса Мосбиржи была 6-7%, прогноз, который дает «Доход» на 2019 год — 7,44%.

( Читать дальше )

Дивиденды от Норникеля - отличная поддержка Русалу - Московские партнеры

- 09 августа 2019, 21:44

- |

Кроме того, на фоне снижения мировых цен на алюминий выручка компании упала на 5% в годовом выражении. За год котировки алюминия снизились на 15%. На спрос и, соответственно, цены на алюминий влияют два глобальных фактора: экономика Китая (как наиболее крупного потребителя) и торговые войны, которые добавляют волатильности рынку «крылатого металла».

Кстати, не исключаю, что на рынок негативно повлияла и история с катастрофами самолетов Boeing.

Кроме того, у «Русала» есть и свои негативные моменты: это, прежде всего, санкции. Пусть их и отменили, но, во-первых, такие вещи несут в себе существенные репутационные риски, а, во-вторых, вредит продажам. К примеру, в период, когда «Русал» находился в санкционном списке Минфина США, на складах скопились значительные запасы. Это, в свою очередь, негативно влияет на оборотный капитал.

( Читать дальше )

Слабая динамика цен на алюминий продолжит давить на показатели Русала - Промсвязьбанк

- 09 августа 2019, 21:30

- |

«РУСАЛ» опубликовал финансовые результаты за 2кв. и 6М 2019г., которые оказались слабыми, что связано со снижением мировых цен на алюминий (цены упали на 17,3% г/г до 1826 долл./т по сравнению с аналогичным периодом прошлого года). Именно ценовой фактор привел к падению выручки на 5,2% г/г и скорректированной EBITDA на 53%. Рентабельности по EBITDA упала с 22,5% годом ранее до 11,1%.

При этом рост продаж за 6М 2019г составил 13,2% г/г и был связан в том числе с реализацией запасов первичного алюминия, накопленных в конце 2018г. из-за санкций OFAC. Увеличение объемов реализации привело и к росту на 9,1% г/г до 3 931 млн долл. совокупной себестоимости, что, правда, частично компенсировалось обесценением рубля. Себестоимость в расчете на тонну продукции в алюминиевом сегменте снизилась до 1655 долл./т по сравнению с 1679 долл./т за 6М 2018г.

( Читать дальше )

Почему акции Русала падают после отчета?

- 09 августа 2019, 17:52

- |

Акции Русала в Гонконге падали сегодня более чем на 10% после публикации отчётности за 2-й кв.

Помимо слабых результатов (EBITDA в 1-м полугодии рухнула на 53% гг), негативную реакцию вызвало снижение прогнозов.

Сейчас прирост спроса на алюминий в мире ожидается на уровне 2%, тогда как раньше прогнозы составляли 3%.

Мировые рынки сегодня сфокусированы на неопределенности, связанной с напряженностью в вопросах торговли между Китаем и США, и металлургия не исключение.

Глобальное сокращение производственной активности может негативно отразиться на спросе на алюминий во второй половине 2019 г.

В России Русал зафиксировал провал спроса на алюминий на 8.8%!

Так же хочется отметить текущую тенденцию к распродажам мажоритарных пакетов акций среди металлургов.

За последние 2 года все мажоритарные владельцы металлургических компаний продали свои пакеты.

Покупать во время продаж мажоритариев означает играть против них.

Мы рекомендуем воздержаться от покупок акций металлургических компаний на текущих уровнях.

Зарабатывайте на идеях персонального брокера

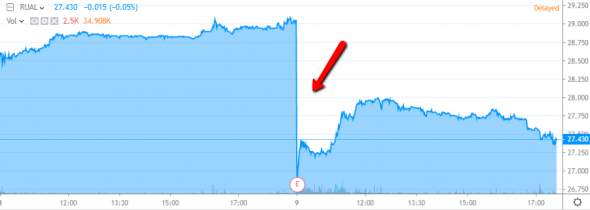

Сегодняшние торги Русал в Гонконге

- 09 августа 2019, 16:36

- |

Сегодняшние торги Русал в Гонконге

United Company Rusal Plc

(HKG: 0486)

HK$3.26 -0.17 (-4.96%)

Turnover — Объем: HK$102.79Mln = $13 110 598 = 856,12 млн руб

09 Aug 2019 16:08 HKT https://my-calend.ru/time-diff/gonkong_moskva

https://www.hkex.com.hk/Market-Data/Securities-Prices/Equities/Equities-Quote?sym=486&sc_lang=en

HK$3.26 = $0,42 х 65,3 руб = 27,43 руб

https://ru.coinmill.com/HKD_USD.html#HKD=1

Финрезультаты Русала соответствуют ожиданиям - Sberbank CIB

- 09 августа 2019, 15:54

- |

Капиталовложения выросли на 57% относительно предыдущего квартала (до $214 млн), а по итогам 1П19 составили $353 млн, то есть 39% от ранее представленного плана на весь год ($900 млн). Оборотный капитал сократился на $234 млн (на 56%), в том числе благодаря сокращению товарных запасов на $192 млн. За 1П19 оборотный капитал уменьшился на $384 млн, что соответствует 38-43% плана на весь год ($0,9-1,0 млрд). Свободный денежный поток после уплаты процентов составил $106 млн (в 1К19 — $47 млн), несколько превысив наши ожидания ($85 млн).

( Читать дальше )

Рынок быстро отыграет негатив в результатах Русала - Фридом Финанс

- 09 августа 2019, 15:18

- |

Впрочем, спрос на продукцию «Русала» пока сократился незначительно: на 0,6% в Северной Америке и на 3,2% в Южной. В Европе спрос повысился до 4,8 млн тонн (это больше, чем за океаном). Рецессия в Европе и США, по нашему мнению, в ближайшем будущем не просматривается, так что до конца года с проблемой сбыта RusAl не столкнется.

Учитывая волатильность цен, действительно существует вероятность, что цена реализации может упасть до уровня себестоимости в течение ближайших 12 месяцев. В этом случае компания может получить порядка $80 млн убытка от операционной деятельности за квартал. Но в целом даже такой сценарий не означает критического положения для компании. Как системно значимая, она может рассчитывать на поддержку государства, кроме того, имеют значения финансовые доходы.

( Читать дальше )

Есть риски дальнейшего ухудшения показателей Русала - Промсвязьбанк

- 09 августа 2019, 14:11

- |

Скорректированная EBITDA РусАла выросла во II квартале 2019 года на 34% к предыдущему периоду, до $302 млн, сообщила компания в пятницу. Маржа по скорректированной EBITDA составила 11% против 10,6% кварталом ранее. Скорректированная EBITDA за I полугодие 2019 года сократилась на 53%, до $528 млн. Выручка РусАла во II квартале выросла на 18%, составив $2,566 млрд.

Результаты РусАла по EBITDA оказались на уровне ожиданий рынка, по выручке – ниже. Основным негативным фактором снижения EBITDA и выручке стало падение цен на алюминий на 17,3% (г/г). В тоже время, РусАл реализовывал запасы алюминий сформированные в период ожидания введения санкций и это частично нивелировало влияния падения цен. Компания дает не очень оптимистический прогноз по ситуации на рынке алюминия во втором полугодии, ожидая сокращения спроса. Есть риски дальнейшего ухудшения показателей.Промсвязьбанк

Акции Русала под давлением из-за переоценки ожиданий по финпоказателям во 2 полугодии - Атон

- 09 августа 2019, 13:41

- |

За 2К19 РУСАЛ получил $302 млн EBITDA (+34% кв/кв), что совпало с консенсус-прогнозом и оценкой АТОНа. После объявления результатов акции компании на торгах в Гонконге рухнули на 10%, как мы полагаем — из-за переоценки ожиданий по финансовым показателям компании во 2П19: 1) За первое полугодие EBITDA составила $1.4 млрд, что составляет лишь 38% от консенсус-прогноза на 2019 г.; 2) Компания сообщила, что может столкнуться с трудностями в увеличении доли продукции с высокой добавленной стоимостью; 3) Спотовые цены на алюминий на $80/т ниже среднего за 1П19, а напряженность в торговых отношениях между США и Китаем создает риск для прогноза спроса на этот металл. Если макроэкономическая ситуация не улучшится, то по итогам 2019 г. РУСАЛ, по нашим прогнозам, получит приблизительно $1.0 млрд EBITDA, что соответствует мультипликатору EV/EBITDA на уровне 5.3x. Наш рейтинг по акциям компании – ВЫШЕ РЫНКА: мы ожидаем положительной переоценки этих бумаг в сравнении с аналогами и рыночной стоимостью 27.8%-й доли РУСАЛа в Норникеле.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал