РАЗМЕЩЕНИЕ

КИТ Финанс: Размещение $ облигаций Полюса ПБО-04

- 29 мая 2024, 09:40

- |

▫️Серия ПБО-04

▫️Срок обращения бумаг — 5 лет

▫️Номинал — $100

▫️Купонный период — 30 дней

▫️Кредитный рейтинг — ruААА / AAAru «Стабильный» от Эксперт РА и НКР.

▫️Ориентир по ставке купона порядка 6,5% годовых.

Полюс — крупнейший золотодобытчик с устойчивыми показателями бизнеса (https://t.me/KIT_finance_broker/1038) и высокой рентабельностью.

🗣Мнение: облигации с аналогичной дюрацией есть только у Газпрома и ГТЛК. Поэтому этот выпуск интересен для включения в портфель с точки зрения диверсификации.

_________________

📌Поучаствовать в размещении через КИТа можно по будням по 📞 8 800 101 00 55, доб. 1

- комментировать

- 243

- Комментарии ( 0 )

КИТ Финанс: размещение облигаций ФосАгро

- 28 мая 2024, 14:30

- |

▫️Серия БО-П01-USD

▫️Срок обращения бумаг — 5 лет

▫️Номинал — $100

▫️Купонный период — 91 день

▫️Кредитный рейтинг — ruААА / AAA.ru «Стабильный» от Эксперт РА и НКР.

▫️Ориентир по ставке 1-го купона находится на уровне не выше 6,50% годовых.

Эмитент

Крупнейший производитель фосфорсодержащих удобрений.

В марте 2024 года АКРА подтвердило кредитный рейтинг компании на уровне AAA(RU) на фоне комфортной долговой нагрузки: отношение общего долга к FFO до чистых процентных платежей в 2024 году не превысит отметки 2,0х, а затем с 2025 года снизится, достигнув уровня 1,5х. Уровень покрытия процентных платежей оценивается на уровне 16,0х.

Сравниваем

У # PHOR торгуется два замещенных выпуска:

— ЗО25-Д (YTM = 5,66%; купонная доходность = 3,1%)

— ЗО28-Д (YTM = 6,01%; купонная доходность = 2,9%)

Новый выпуск может дать премию в пределах 20-30 б.п. к ЗО28-Д, плюс он будет транслировать купонную доходность >6%.

🗣Мнение: мы считаем, что это размещение может быть интересно для включения в портфель с целью диверсификации.

( Читать дальше )

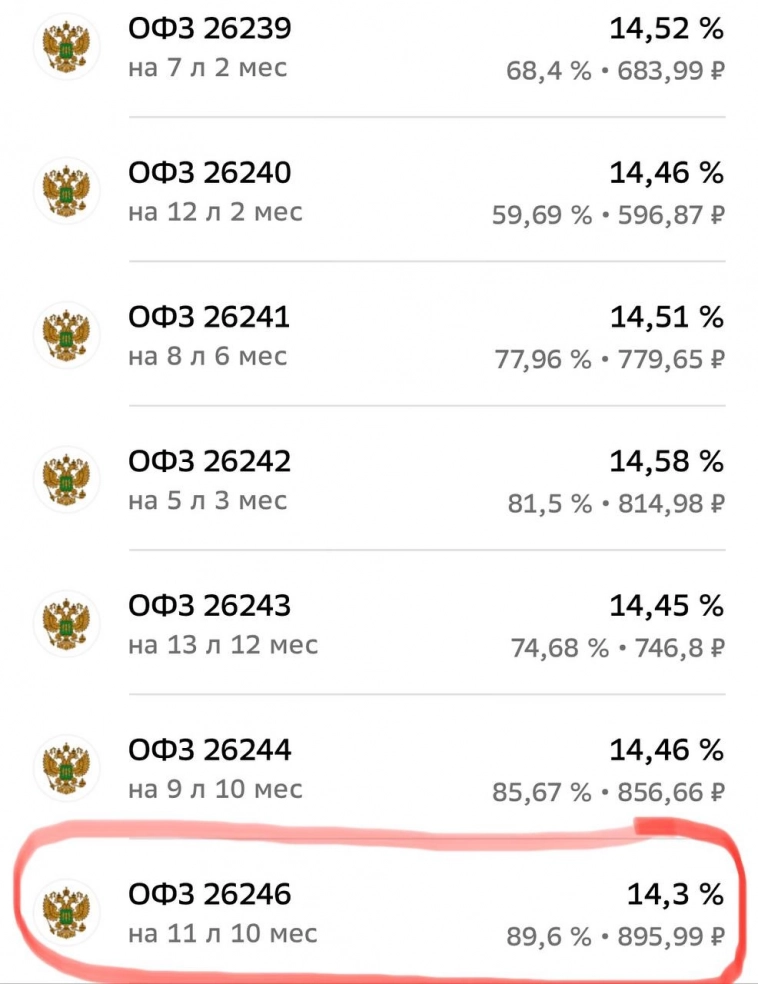

Новый выпуск ОФЗ с высоким купоном появился на вторичке (26246)

- 23 мая 2024, 15:38

- |

Вот и появились на вторичке новые длинные облигации Минфина с постоянным (фиксированным) купоном ОФЗ 26246 на 11 л 10 м с высокой доходностью купона = 12% от номинала, но т.к. сейчас они торгуются ниже него, то купонная доходность составляет 13,3%, чистыми же это будет 11,6%. На первичке размещались вчера они также с дохой к погашению в 14,3%. Старые же длинные выпуски сегодня еще просели в цене, вчера также снижались, доха к погашению 14,5%! Тела облиг продолжают снижаться, а инвесторы в длинные ОФЗ продолжают нести убытки, моя логика что откупать их было рано — продолжает оставаться верной. Инфляция в стране растет, экономика перегрета (спрос на товары и услуги превышает предложение), замедления кредитования пока не произошло (высоких ключ не смог охладить пока), по ключевой ставке рассматривают вариант повышения.

Но рост доходностей в безрисковых инструментах предполагает все большую конкуренцию рынку акций, которым (акциям) после окончания летнего дивсезона расти будет все труднее (тем более при высокой ключевой ставке и высоких доходностей в менее рисковых инструментах, но это при отсутствии гиперинфляции конечно, в этом случае лучше находиться в акциях).

( Читать дальше )

- комментировать

- 10.3К |

- Комментарии ( 44 )

⭐️ Это что за покемон: МТС-банк ⭐️

- 02 мая 2024, 13:53

- |

📈📉 В этом большом посте я хотел бы уделить особое внимание бизнес-модели, лежащей в основе деятельности МТС-банка, обсудить настоящее и будущее новоявленного эмитента и сформулировать своё собственное мнение, касающееся средне- и долгосрочной инвестиционной привлекательности компании.

🧷 Любителей красивых и информативных графиков я также не мог обойти стороной — вся наглядная и цветастая инфографика, характеризующая динамику развития компании, идёт в комплекте сразу же после окончания моей графомании.

( Читать дальше )

⏰ Сегодня пятница, 19 апреля 2024 года — а это значит, что настало время подводить итоги уходящей недели ⏰

- 19 апреля 2024, 16:05

- |

⭐️ Только хотел я написать о том, что главной новостью уходящей недели стало отсутствие в прогнозах погоды на завтра ядерной зимы, ставшей гипотетически возможной благодаря неослабевающему противостоянию двух «заклятых друзей» из числа стран Ближнего Востока, как история этого порядком затянувшегося конфликта сделала новый оборот — по сообщениям американской стороны, этой ночью израильские вооруженные силы вновь ударили по объектам на территории Ирана. Учитывая имеющийся на данный момент «информационный вакуум» вокруг произошедшего, рискну предположить, что ответной атаки в ближайшее время мы не увидим, ибо ни одна из сторон по-настоящему не заинтересована в продолжающемся «обмене любезностями».

⬇️ Отчеты ⬇️

🔹 Группа Черкизово выпустила отчет за первый квартал 2024-го года по РСБУ.

✏️ По существу достигнутых компанией результатов: растет выручка (+54 г/г) — соответственно растет и чистый убыток (+42% г/г). Интересно, что сам отчет выкатили с фактической ошибкой: для определения динамики показателей в нём были представлены результаты, полученные компанией в первом квартале 2023-го, подписанные почему-то как результаты первого квартала года 2022-го. Ошибка не принципиальная, но в любом случае проверять такие вещи нужно внимательнее, ибо дьявол, как известно, кроется в деталях.

( Читать дальше )

🔥 Дарвин был неправ: запускаем эволюцию вспять вместе с SPO Астра за восемь простых шагов 🔥

- 18 апреля 2024, 12:45

- |

⬇️ Итак, поехали ⬇️

⏰ Шаг 1: В последний момент случайно узнать о том, что Астра, оказывается, проводит дополнительное размещение

🔎 Шаг 2: Внимательно прочитать условия SPO по диагонали, заметить что-то про 555 рублей, начать неистово считать

🚀 Шаг 3: Почувствовать шелест бесплатных денег, распродать все активы под чистую — в том числе и имеющиеся на счету акции Астры, стать гордым участником аукциона невиданной щедрости

💼 Шаг 4: Получить заслуженную аллокацию в виде двух с половиной бумажек на десятимиллиардную заявку, увидеть то, как акции вновь устремляются вверх, задуматься о допущенных стратегических ошибках и тщетности бытия

⚡️ Шаг 5: Поделиться с соплеменниками своими изысканиями о том, что «Астра — пирамида, инвестиции — лохотрон, биржа — казино»

⚠️ Шаг 6: Понять, что ваши крики, стоны, мольбы, плач, смех, сопли и слёзы не помогают бумаге вернуться на уровень, на котором было принято волевое решение всё продать и удариться в SPO

☯️ Шаг 7: Сходить в храм, познать истинное смирение и откупить дороже

( Читать дальше )

⏰ Сегодня пятница, 12 апреля 2024 года — а это значит, что настало время подводить итоги уходящей недели ⏰

- 12 апреля 2024, 17:20

- |

⭐️ Главным событием, в моменте пошатнувшим не только отечественный фондовый рынок, но и нестабильную психику самых тревожных и доверчивых, стало изречение, опубликованное в канале некого военкора Романова, утверждающего, что в его распоряжении имеется информация о готовящейся в мае новой волне мобилизации.

🔎 Покопавшись среди постов его канала и прибегнув к помощи по ключевым словам, можно обнаружить практически полностью идентичное сообщение — с точностью до формулировок — написанное им аж 20 июля 2023. Тогда, 9 месяцев назад, он с уверенностью заявлял о повторной мобилизации осенью, но что-то пошло не по его планам.

✏️ Мораль: не доверяйте мутным проходимцам из интернетов вне зависимости от того, кем они вам представляются — военкорами, самураями, да пусть хоть самим Папой Римским.

⬇️ Акции ⬇️

🔹 Группа Астра готовится к проведению SPO с целью доведения доли free-float до 10%. Дополнительной эмиссии не будет — бумаги предоставят действующие акционеры компании.

( Читать дальше )

Поучаствовал... И смех и грех!

- 29 марта 2024, 14:40

- |

smart-lab.ru/blog/1000910.php

На 500 тысяч дали...25 акций! Класс! Теперь буду жировать)))

Конечно, ожидал, что аллокация будет не 100%, на рассчитывал хотя бы на 50… А это курам на смех))) Видимо, придётся брать из стакана, если там сразу планка не встанет.

Ну, у кого больше и какие заявки вы ставили? Делитесь!))

❓ Бесконечный поток новых облигаций: как не купить кота в мешке? ❓

- 26 марта 2024, 12:59

- |

⏰ Всем желающим выгодно переложиться спешу напомнить, что заявленная эмитентом ставка купона не носит обязательного характера. Достаточно вспомнить, что произошло при первичном размещении тринадцатого выпуска облигаций ГК «Самолет»: даже несмотря на внушительный объем — 24,5 млрд. рублей — спрос на долговые бумаги оказался настолько велик, что за последние несколько часов перед закрытием книги заявок предполагаемую ставку в 16% укатали до итоговых 14,75%. Что уж говорить о туманных перспективах новых облигаций, объемы эмиссии которых в абсолютном большинстве случаев не составляют и трети от вышеупомянутого числа.

📌 Резонно будет отметить, что с момента размещения «Самолета» условия игры значительно изменились не в самую лучшую сторону: тогда, в феврале 2024-го, в сердцах многих из нас ещё теплился огонек надежды на скорый переход к циклу снижения ключевой ставки Центральным банком РФ.

( Читать дальше )

Подал заявку на IPO Европлана.

- 25 марта 2024, 15:50

- |

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал