Публикации

Воскресная встреча инвесторов. Подкаст ТОП-3

- 11 мая 2025, 09:51

- |

Приветствуем вас в воскресенье на нашем канале. Если сравнивать финансовые результаты фондового рынка прошлой и текущей короткой недели, то они вышли зеркально противоположными с возвращением дохода. За эту неделю доходность нашей команды повысилась на +3,7%🔥.

По поводу новых дивидендов, начислены свежие от ЛСР🏘️ в сумме 2033 руб.💼

И такие резкие изменения будут отмечаться у многих инвесторов. Это хорошо заметно по Индексу Мосбиржи ростом с 2750 до 2860 за такую короткую неделю. Позитивное настроение возвращалось от геополитики и новости Газпрома🏭 о возможном возвращении на газовый рынок ЕС в переговорах с США. Акции вскочили больше +2%📈. Так Газпром за собой потянул весь рынок как «локомотив».

Теперь все ставки инвесторов нацелены на продолжение ралли после предложения Президента РФ о ведении переговоров с Украиной в Стамбуле.

Это полностью перебивает ультиматум Украины с «союзниками» о 30-дневном перемирии с угрозами новых санкций и использования замороженных активов.

✅ Наша команда делает свежий прогноз на позитивное начало следующей недели, если в ближайшие часы США поддержат идею о ведении переговоров в Стамбуле.Отчетности и события недели собраны в нашем воскресном подкасте ТОП-3.

( Читать дальше )

- комментировать

- 435

- Комментарии ( 0 )

Как мы 2 года пытались опубликовать исследование по трейдингу в России в зарубежные журналы (Scopus)

- 23 февраля 2021, 19:06

- |

Привет! 2 года назад мы с научруком начали готовить исследование по особенностям ценообразования на развивающихся рынках на данных с Мосбиржи. Имея опыт написания кода и аналитических обзоров в банках, я думал, что под крылом опытного ученого справлюсь с этой задачей месяца за 3. Как же я был неправ.

Небольшая предыстория о переходе из индустрии ДУ в науку.

До 2018 успел поработать на разных позициях в одном из отечественных family офисов. Это была отличная школа для входа в индустрию: от выставления замороченных заявок в плазе, до выступлений на инвестиционных комитетах. Но работа не масштабировалась, а в одном из региональных банков открывалось брокерское направление. В обмен на знание о структуре биржевых торгов, регламентов и базовых квантовых стратегий предлагался предлагалось почти с 0 начать новое направление. Недолго думая, перехожу из трейдеров менеджеры.

( Читать дальше )

Неделю не было здесь, ничего и не потерял

- 09 апреля 2017, 01:54

- |

Да какие вы все аналитики — сирийцы по ближнему Востоку?!!! Один Ванютка чего стоит- писучий как Лев Толстой. А заяц в пыли чего выделывается? Свои 5 копеек выставляет на показ))))

Блин- знатоки по падению и росту ))))

Если уж хочется писать- обращайтесь ко мне, я ваши писульки пристрою в журналы экономики или землеустройства. Но предупреждаю, каждая страница Ворд-текста стоит 600 рублей.

Не то что здесь бесплатно всякий визг и понос писать. Так что если есть что опубликовать, милости просим. ( Публикации в журналах- это вам не мелочь по карманам тырить, смерды!). Посмотрим, на что сгодитесь, простолюдины херовы!

Ваш все тот же самый S.Hamster

Алгоритмический подход к созданию стратегий.Часть 3

- 24 апреля 2016, 11:47

- |

Начало здесь.

Это третья часть интервью со старшим менеджером алгоритмических стратегий большого хедж-фонда. В первой части мы обсуждали теоретическую стадию создания алгоритмической стратегии. Во второй части говорили о передаче стратегии «в производство». Это интервью вызвало много вопросов у наших читателей, ответы на которые были выделены в отдельный пост.

1.Как вы отслеживаете и управляете вашими моделями в боевых условиях? Какие дополнительные проверки и процедуры используются?

Я верю в ручное отслеживание прибыли/убытков в качестве инструмента диагностики. Мне нужно знать, каждый день, точный источник моих прибылей/убытков. Что подорожало, что подешевело, насколько и почему. Это дает мне уверенность, что модель работает, как должна, и это действует как система предупреждения плохих новостей.

( Читать дальше )

Алгоритмический подход к созданию стратегий.Часть 2

- 17 апреля 2016, 10:00

- |

Первую часть интервью смотрите здесь.

Что нужно учесть при запуске стратегии в производство?

Новичкам нужно обратить внимание на соответствие «реальному миру» — на нюансы типа дней экспирации и праздников. Когда вы калибруете систему на исторических данных, можно допускать аппроксимацию без таких дней. Но когда вы переходите к реальной торговле, то не можете быть небрежным, все должно быть максимально точно.

Другой аспект заключается в том, что скорость критична. Я не могу рассчитывать модель в реальном времени (градиентный поиск очень медленный), поэтому нужно все сократить до линейных аппроксимаций изменений. Все это влечет за собой много матричных манипуляций.

Обычно создается исполнительный прототип, который делает все правильно, но не очень эффективно. Затем я поручаю моим сотрудникам-инженерам сделать производительную версию стратегии на языке Python или даже С, используя библиотеки для реального рынка, которые они создавали и совершенствовали годами. И эта версия подключается к моей торговой системе, для запуска данной стратегии «в бой».

( Читать дальше )

Алгоритмический подход к созданию стратегий.Часть 1

- 10 апреля 2016, 11:58

- |

Статья с аггрегатора Quandl Resource Hub.

Quandl взял интервью у старшего менеджера по алгоритмическим стратегиям одного из больших хеджевых фондов. Мы говорили о создании торговых стратегий — от абстрактного представления рынка до конкретного воплощения в стратегию с оригинальной предсказательной способностью.

Можете вы рассказать, как создаются новые торговые стратегии?

Все начинается с гипотезы.Я предполагаю, что может существовать взаимоотношение между двумя инструментами, или появился новый инструмент на рынке, набирающий популярность, или возник необычный макроэкономический фактор, который влияет на микроструктурное поведение цены. Затем я записываю уравнение — или создаю модель, если вам угодно — с целью описания этого взаимоотношения. Обычно это некое уравнение процесса, показывающее изменение переменных во времени, со случайным (статистическим) компонентом.

( Читать дальше )

Стратегия "Гэп на открытии"

- 14 апреля 2015, 10:07

- |

Небольшое исследование стратегии «Гэп на открытии рынка» в блоге Pawel Lachowicz. Автор случайным образом выбрал 10 акций из состава индекса Доу-Джонса, и провел бэктестирование вышеуказанной стратегии. Основные параметры алгоритма:

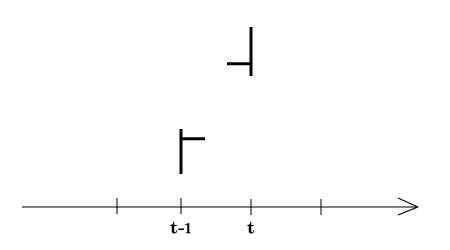

вход в позицию: если цена открытия актива в день t выше цены закрытия актива в день t-1, и если минимальная цена актива в день t выше максимальной цены актива в день t-1, акция покупается на следующий день, причем цена покупки устанавливается равной цене закрытия дня t;

выход из позиции происходит просто по временному критерию — акция удерживается после входа от 1 до 21 дня, количество дней — это параметр оптимизации для бэктеста.

Сначала бэктест прогоняется на каждом активе отдельно на выборке длительностью 1 год. Пример для акции AXP — сколько в течение этого времени обнаружено условий для входа в позицию (обозначены кружками):

( Читать дальше )

Самые интересные иностранные экономические исследования 2014 года. Часть 1

- 13 марта 2015, 11:30

- |

Выдержки из ТОП-14 самых интересных иностранных экономических исследований 2014 года по версии Оpec.ru (автор Борис Грозовский). В заголовке указаны авторы исследования и ссылка на работу.

1. Хелиос Херрера (HEC Montreal), Гильермо Ордонез (University of Pennsylvania), Кристоф Требеш (University of Munich, CESifo). Political Booms, Financial Crises.

Популярность правительства в развитых странах в последние пять лет перед финансовым кризисом снижается, а в развивающихся – растет. Оказывается, политический бум (рост популярности правительства) – отличный предсказатель финансовых кризисов. Этот индикатор справляется с предсказанием финансовых кризисов даже лучше, чем бурный рост кредитования. Но только для развивающихся экономик. Почему? Из-за репутационного механизма, показал анализ более чем 60 стран с 1984 года.

Правительства в этих странах в среднем больше, чем правительства развитых стран, озабочены своей популярностью. Отсюда их «шорт-термизм», короткий горизонт планирования, склонность к мерам, которые способны подтолкнуть рост благосостояния на небольшом промежутке времени, но в долгосрочном плане ведут к кризисам. Принятие мер, противодействующих еще не начавшемуся кризису, слишком дорого обходится политикам развивающихся стран, и они не решаются на такие шаги.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал