Процентная ставка

Глава ВТБ Костин ожидает роста ставки ЦБ РФ до 21% в этом году, снижение ждет в 2п 2025г — ТАСС

- 16 октября 2024, 12:13

- |

«Я думаю, что в этом году ставка будет повышаться. Не знаю, на этом ли заседании или на следующем, но она может достигнуть уровня 21%. На наш взгляд,до конца года такая продержится. Наверное, в первую половину [2025] года будет тоже достаточно жесткая денежно-кредитная политика. Но мы рассчитываем, что со второго полугодия она постепенно может снижаться, как и инфляция», — сказал он.

tass.ru/ekonomika/22133727

- комментировать

- 178

- Комментарии ( 0 )

Мы добьемся того, что инфляция в 2025г снизится до 4% — зампред ЦБ Заботкин

- 14 октября 2024, 12:56

- |

«Уровень ставки, который мы сейчас наблюдаем, понятное дело, при условии, что инфляция снизится до 4%, а мы добьемся этого в следующем году, не будет действовать (весь срок инвестиционного проекта — прим. ТАСС)», - заявил зампредседателя Банка России Алексей Заботкин на комитете Госдумы по бюджету и налогам.

tass.ru/ekonomika/22115883

«Бюджет оказывает очень значительное влияние на совокупный спрос всегда, через него и на инфляцию. И в этой связи важно подчеркнуть то, что <…> проект на трехлетку показывает, что благодаря принятым налоговым решениям приоритизации расходов, бюджет вновь возвращается к нулевому структурному первичному дефициту, что предполагает действующее бюджетное правило. Это поможет добиться стабилизации инфляции на низком уровне», — отметил он.

tass.ru/ekonomika/22116107

Интерес россиян к ключевой ставке увеличился на 75% г/г — Газета.ру

- 14 октября 2024, 12:29

- |

Запросы россиян включали в себя следующие формулировки: «ключевая ставка», «ключевая ставка ЦБ», «ключевая ставка ЦБ РФ», «ключевая ставка сегодня», «ключевая ставка ЦБ на сегодня», «ключевая ставка ЦБ РФ сегодня», «ключевая ставка ЦБ по годам», «ключевая ставка ЦБ РФ по годам», «заседание ЦБ по ключевой ставке», «заседание ЦБ РФ по ключевой ставке».

В месяцы, когда ЦБ проводил совещания по ключевой ставке, интерес граждан достигал пика.

Исследование было проведено в октябре на основе анализа статистики Яндекса.

( Читать дальше )

Ставка будет такой какая необходима, чтобы инфляция снизилась — зампред ЦБ Алексей Заботкин в интервью Игорю Рыбакову

- 14 октября 2024, 10:00

- |

vk.com/video-218188862_456240052?access_key=77367c39c7f52bff9c

Ни один из экспертов, которых опросили РБК Инвестиции за 2 недели до ближайшего заседания ЦБ, не сомневается в том, что ключевая ставка будет повышена

- 13 октября 2024, 12:18

- |

Ключевая ставка 20% — к этой мысли рынок уже привык, заложил в цены, и он ей не удивится. Ни один из экспертов, которых опросили «РБК Инвестиции» за две недели до ближайшего заседания ЦБ, не сомневается в том, что ставка будет повышена.

Совет директоров Банка России допускает возможность повышения ключевой ставки на ближайшем заседании, подтвердил зампред ЦБ Алексей Заботкин в рамках заседания рабочей группы в Госдуме в начале октября.

Cтарший аналитик УК «Первая» Наталья Ващелюк считает, что Центробанк на заседании 25 октября повысит ключевую ставку до 20-21%.

Руководитель отдела макроэкономического анализа ФГ «Финам» Ольга Беленькая прогнозирует повышение ставки ЦБ до 20%

Ведущий аналитик «Цифра брокер» Наталия Пырьева: Мы полагаем, что Банк России повысит ставку до 20% и будет сохранять «ястребиный» взгляд на монетарные условия в экономике».

( Читать дальше )

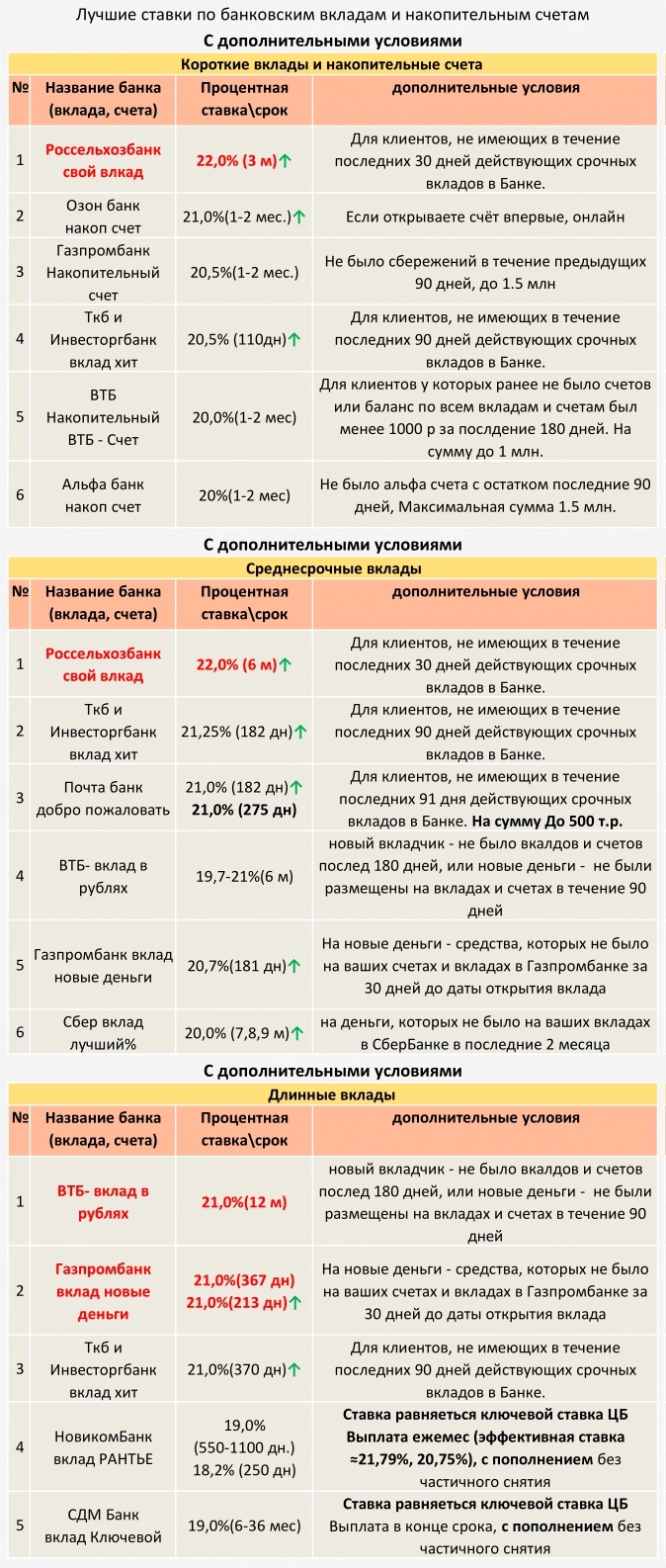

ТОП Вкладов и накопительных счетов с 12.10.2024 (С дополнительными условиями)

- 12 октября 2024, 18:57

- |

Ссылка на источник

Глобальная экономическая активность продолжает расти, однако риски замедления роста накапливаются, некоторые ЦБ активно снижают ставки создавая риски для глобальной финстабильности — Набиуллина

- 11 октября 2024, 14:36

- |

«Что касается экономического прогноза, я хотела бы подчеркнуть, что глобальная экономическая активность продолжает расти в третьем квартале 2024 года. Однако риски замедления роста уже накапливаются. Внешняя среда для многих из наших экономик остается непростой», - заявила глава Банка России Эльвира Набиуллина, выступая на встрече министров финансов и управляющих центральными банками стран БРИКС.Несмотря на нисходящий тренд инфляции, ряд центральных банков развитых экономик запустил цикл снижения учётных ставок.

«Некоторые из них двигаются очень быстро и активно, создавая риски для глобальной финансовой стабильности и занятости», — заключила Набиуллина.

1prime.ru/20241011/ekonomika-852128064.html

Итоги недели 10.10.2024. Коллективная ответственность - почему это фикция. Курс доллара и нефть

- 10 октября 2024, 16:42

- |

Доллар, рубль, нефть, индекс РТС, евро, ОФЗ, биткоин, золото, индекс S&P. Волны и циклы

https://youtu.be/8Cnof2ifwf0И просьба ставить лайки. Вам же денег не стоит, а светлым лучам рюхизма поможет пробиться сквозь тучи

25 октября Банк России повысит ставку до 20%, ход конём и понижение до 4% маловероятно - консенсус-прогноз подписчиков телеграмм-канала "Смартлаб Новости"

- 10 октября 2024, 11:04

- |

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал