Прогнозы

Рынки и прогнозы. Всё оказалось не так страшно

- 26 июля 2021, 06:46

- |

Прогнозы прошлого понедельника оказались практически ценными. Тогда основную ставку я делал на боковое движение рынков. Однако рухнула нефть, вслед за ней ушли вниз за отечественные акции и рубль. Но в конечном итоге, несмотря на страхи, рынки вернулись в сложившиеся диапазоны. Сегодняшние предположения во многом похожи.

Нефть. Для обобщенной оценки ее движения достаточно понаблюдать за мнениями участников рынка. Падение вызывает у них резкую апатию (частые рассуждения о грядущем развале ОПЕК+), рост – воодушевление (обсуждение цен на уровне 100 долл./барр.). При этом нефть в очевидном фокусе по своей упоминаемости. Большое количество сменяющих друг друга разнополярных мнений, как правило, признак устойчивости цен. Так что диапазон в 70-80 долл./барр. для Brent продолжаю считать актуальным. С какими-то заскоками, как это было неделей ранее, но без формирования направленных трендов.

( Читать дальше )

- комментировать

- 2.8К | ★1

- Комментарии ( 6 )

Рынки и прогнозы. Коррекция на рынках вряд ли получит заметное продолжение

- 19 июля 2021, 07:16

- |

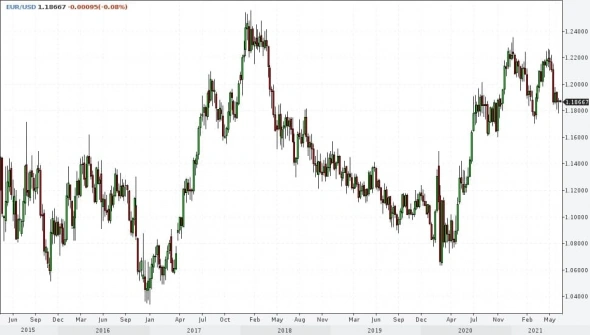

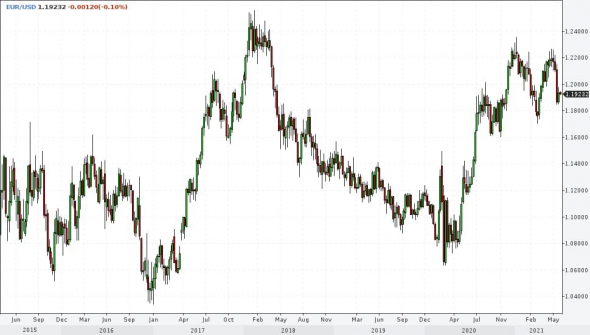

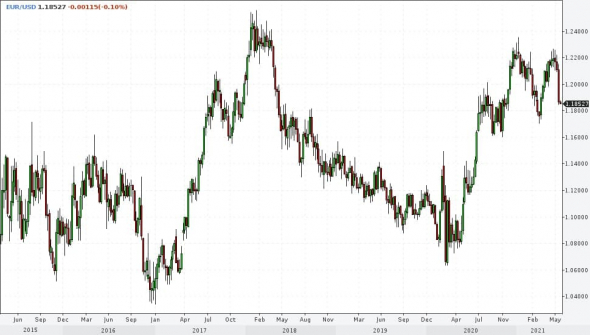

Рубль. На прошедшей неделе рубль вернулся к укреплению после просадки начала июля. Думаю, начатое укрепление еще получит развитие. Решение Банка России по ключевой ставке в эту пятницу, каким бы оно ни было, должно поддержать данный тренд.

( Читать дальше )

Фантастическая точность и печальное будущее

- 15 июля 2021, 16:43

- |

К сожалению, вероятность наступления полной жопы в России возрастает с каждой неделей:

( Читать дальше )

Основной тренд по нефти по-прежнему нисходящий (аналитика УЦ "ФИНАМ")

- 13 июля 2021, 19:34

- |

Мы продолжаем серию публикаций «биржевых барометров», регулярно формируемых аналитиками учебного центра «ФИНАМ». Сегодня речь пойдет про нефть марки Brent.

Основной тренд — нисходящий 2008 года (около 78 долларов). При этом имеет место быть скрытый нисходящий тренд февраля 2013 года (примерно 97,8 доллара). Против основного тренда есть восходящий тренд от апреля 2020 года (примерно 62,7 доллара).

Нефть встречает июль 2021 года у глобального нисходящего тренда. Интрига лета, да, и, наверное, всего года – пробьет или нет? Если пробой случится, то мы будем жить в новом и уже непривычном мире стабильной и дорогой нефти. Правда, не сразу, нам дадут акклиматизироваться и настроить стратегии благодаря наличию скрытого нисходящего тренда февраля 2013 года. Тем не менее, нисходящий тренд 2008 года (около 78 долларов) жив. А значит, цель жизни нефти — обновлять минимумы. И исходя из представлений классического технического анализа, скорее, мы ее увидим на дне 2020 года, нежили продолжающую триумфальный рост.

( Читать дальше )

Рынки и прогнозы. Снижение напряжения

- 12 июля 2021, 07:17

- |

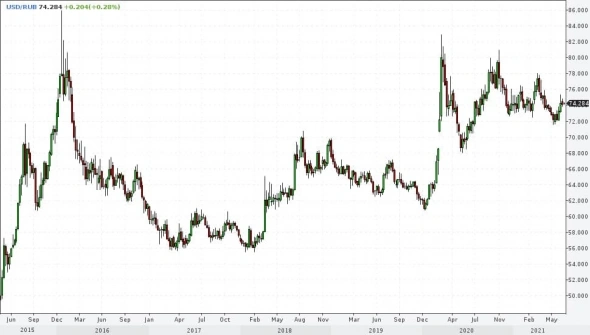

Очередную порцию прогнозов привычно начну с рубля. На прошедшей неделе нацвалюта заметно ослабла и к доллару и евро. И, думаю, исчерпала потенциал ослабления. Вероятно, 75 рублей за доллар останется максимумом для пары на предстоящие недели. Насколько рубль укрепится, не знаю, но само укрепление считаю целевым вектором. Не забываем и про серьезный аргумент в пользу сильного рубля – предсказуемое повышение ключевой ставки 23 июля.

( Читать дальше )

Рынки и прогнозы. Спокойствие, которое сложно трактовать

- 05 июля 2021, 06:44

- |

На рынках спокойно. И мне сложно трактовать это спокойствие. Надолго ли оно, или наступает время для более или менее резких ценовых сдвигов.

( Читать дальше )

Рынки и прогнозы. Основной риск в нефти

- 28 июня 2021, 07:51

- |

Мнения о динамике активов на наступающей неделе. Рубль до сих пор сохраняет перспективы своего укрепления. Будет ли оно продолжительным, не знаю. Само же ожидаемое движение пар доллар/рубль и евро/рубль – пока вниз.

( Читать дальше )

Заседание FOMC ослабило рефляционную торговлю

- 21 июня 2021, 21:31

- |

Автор: Оле Хансен (Ole Hansen), глава отдела стратегий Saxo Bank на товарно-сырьевом рынке

Сырьевой рынок в пятницу днем шел к закрытию с потерями, близкими к максимальным за время с пандемической паники в прошлом марте. Рефляционная торговля быстро «сдулась», когда FOMC заявил о намерении приблизить ужесточение политики, снизив этим риск выхода инфляции из-под контроля. Кроме того, власти Китая продолжают бороться со спекуляцией и накоплением сырьевых товаров. Наконец, против рынка действует укрепление доллара США, который достиг двухмесячного максимума относительно валютной корзины.

Федеральный комитет США по операциям на открытом рынке (FOMC) совершил на прошедшей неделе неожиданно большой сдвиг позиции, объявив о намерении дважды поднять ставку к концу 2023 года, тогда как в марте медианный прогноз до 2024 года был нулевым. Это значит, что нынешний скачок инфляции вызывает тревогу у многих представителей ФРС. Прогнозы инфляции (и полной, и базовой) на 2021 год были по сравнению с мартом резко повышены, однако на следующий – повышены только на 0,1%, а базовое значение на 2023 год не изменилось, то есть ФРС по-прежнему считает, что нынешнее инфляционное давление лишь временно.

Рынок согласился с мнением Федрезерва, понизив инфляционные ожидания (в виде уровня безубыточности по доходности 10-летних облигаций США) на 25 базисных пунктов. Вместе с укреплением доллара это затруднило торговлю на отдельных важных участках сырьевого рынка, тогда как в последние 6–9 месяцев рефляционная тема и благоприятная фундаментальная обстановка задали крутой рост.

( Читать дальше )

Рынки и прогнозы. Штормовое предупреждение

- 21 июня 2021, 06:46

- |

Общее наблюдение прошлой недели в отношении рынков – они могут быстро и внезапно падать. Увещевания о том, что мировые центробанки справятся с любой ситуацией, не оправдываются, что естественно. А на примере драгметаллов можно видеть, с какой легкостью обвал котировок за день-два способен отменить поступательное повышение пары месяцев.

О рубле. Несмотря на тревожные общерыночные тенденции, наша валюты, скорее всего, сохранит устойчивость. Это не значит, что рубль не может ослабнуть уже в ближайшем времени. Однако потенциальное ослабление ожидается ограниченным.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал