Портфель инвестора

Результаты стратегии AHTRUST (АЛЬФА СКАКУНЫ) (END DATE 2025-11-30)

- 04 декабря 2025, 12:47

- |

- комментировать

- 239 | ★1

- Комментарии ( 6 )

Модельный портфель: готовое решение для старта в инвестициях

- 04 декабря 2025, 12:47

- |

Как это работает и почему удобно для новичков

Аналитики подбирают оптимальную комбинацию активов (акций, облигаций), балансируя риск и доходность. Они же отслеживают рынок и проводят ребалансировку. Инвестору не нужно самому изучать отчёты компаний и строить стратегию — он получает готовое, диверсифицированное решение, соответствующее его целям и допустимому риску.

Основные типы портфелей:

· Консервативный: Основу составляют надежные облигации (ОФЗ, муниципальные). Цель — стабильный умеренный доход с минимальным риском.

· Умеренный: Сбалансированное сочетание облигаций и акций. Умеренный риск с более высоким потенциалом роста.

· Агрессивный: Преобладают акции и рискованные инструменты. Максимальный потенциал доходности сопровождается высокой волатильностью.

( Читать дальше )

Обновление в модельном портфеле 04.12.2025

- 04 декабря 2025, 11:17

- |

Обновление в модельном портфеле

Открываем идею в акциях:

• Хэдхантер, оа

Цена: 2910 руб.

Вес: 8%

Цель: 3250 руб.

Полагаем, что акции компании – хорошая ставка на будущее оживление экономической активности. Плюсом компании выступают достаточно щедрые дивиденды (233 руб. за полугодие, доходность 8%). Хэдхантер обладает высокой двузначной рентабельностью (60% по скорр. EBITDA за III кв. 2025), а долговая нагрузка у компании отрицательная, что ограничивает влияние высоких ставок в экономике на финансовые показатели.

Не является инвестиционной рекомендацией

Больше аналитики в нашем ТГ-канале

Потратил 277 000 рублей на фондовом рынке в ноябре! Куда ушли деньги?😳

- 04 декабря 2025, 10:56

- |

В ноябре американцы запретили сделку ЛУКОЙЛа с Gunvor и объявили о начале собственной специальной операции против Венесуэлы, Трамп неожиданно представил новый мирный план из 28 пунктов, Ермака на фоне коррупционного скандала сняли с должности, российский рынок акций допадал до 2500 п. и сразу после этого заметно приободрился, ну а я вбухал в покупки на Мосбирже 277 ТЫЩ.

Чтобы следить за моими тратами было ещё удобнее, обязательно подписывайтесь на мой фирменный телеграм-канал с авторской аналитикой и инвест-юмором!

🛒Тактика покупок

Напомню, что у меня есть какая-то тактика и я её придерживаюсь. Каждую неделю (обычно в пятницу, но могу и раньше) я иду на биржу и покупаю активы — акции, облигации, БПИФы, драгметаллы, валютные инструменты.

Распределение долей активов при покупках в каждую конкретную неделю зависит от текущего поведения рынка, балансового состояния портфеля, моего настроения и иногда — количества выпитого.

🤷♂️Инвестировать для меня — это такая же привычка, как чистить зубы 2 раза в день. Покупаю, невзирая на цены на рынке, погоду за окном, новости по ТВ. Но при этом гибко управляю суммами покупок и распределением этих сумм по классам активов в зависимости от ситуации.

( Читать дальше )

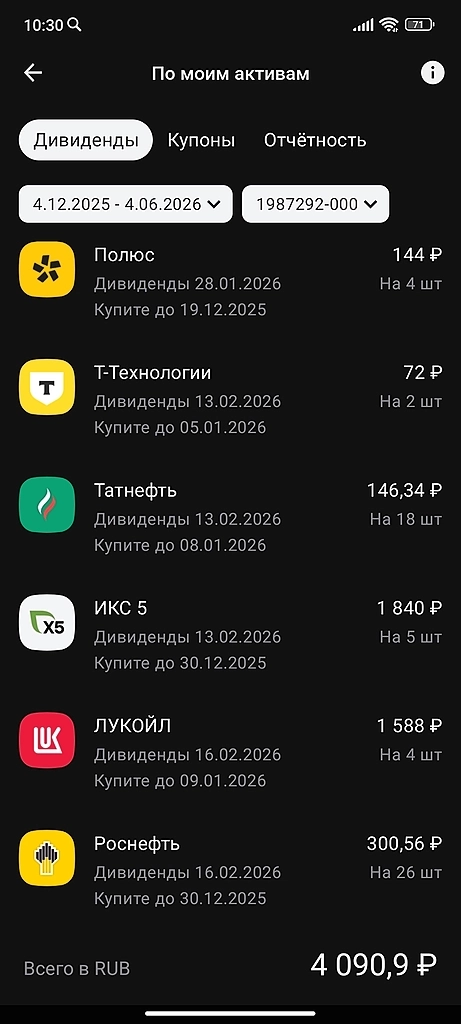

Мой пассивный доход. 514 рублей за ноябрь

- 04 декабря 2025, 09:37

- |

Привет, инвесторы! А вот и ежемесячный отчет по пассивному доходу, который в ноябре благодаря дивидендной засухе скукожился до неприличия!

Но тут важно не сколько пришло, а куда это всё движется. Это как маленькие капли, которые однажды собираются в ручей, а потом в бурный и уверенный поток пассивного дохода. Да, ждать многотысячные выплаты с вложенных 100 000 ₽ — это только в мечтах, но мечтать о потоке никто не запрещал.

👋 Всем привет, пара слов обо мне

Меня зовут Лекс, и я веду канал Пассивный доход.

Моя стратегия — доходная: я инвестирую в то, что приносит живые деньги уже сейчас, а не мифические иксы «когда-нибудь». Так сказать регулярный пассивный доход. Если коротко — дивидендные акции, корпоративные и государственные облигации, фонды недвижимости с выплатам.

Раз в месяц пополняю портфель на 20 000 рублей — бюджет пока позволяет только так, но регулярность — наше все 💪 Моя главная цель — получать денежный поток любыми способами. Все мои пополнения, покупки и полученный пассивный доход можно увидеть в моем публичном портфеле.

( Читать дальше )

Мой портфель акций на 4 декабря. Создание пассивного дохода: какие акции и облигации купил?

- 04 декабря 2025, 08:22

- |

Продолжаю покупать дивидендные акции и облигации. Основная задача — получение максимальных выплат с дивидендов и купонов в течение 10 лет. Все сделки и ежемесячные отчеты с промежуточными результатами публикую на канале (вот отчет за ноябрь).

Купил с 21 ноября по 3 декабря:

— 10 акций Сбербанка;

— 1 акцию Фосагро;

— 3 акции Новабев;

— 4 ОФЗ 26241;

— 3 ОФЗ 26252;

— 10 облигаций Село зеленое 1Р2 (на размещении);

— 300 паев фонда GOLD.

Состав активов и рыночная конъюнктура

1. Сейчас доля акций составляет 55,2%, облигаций 43,5%, золота 0,4%, ₽ 0,9% (целевые доли 55/43/2). К концу года целевые доли выравниваются, отстает только золото. Доходность XIRR, которая учитывает ежемесячные пополнения в разные периоды времени начиная с 2023 года и налоговые вычеты на пополнение ИИС, составляет 17,4%.

( Читать дальше )

🏝 Пенсионный криптофонд — месяц 31

- 04 декабря 2025, 08:19

- |

Очередной криптомесяц позади, он выдался днищенским, потому что крипта решила нырнуть на дно. Я продолжаю методично собирать свой криптопортфель для будущего крипточила на пенсии. Для этого я ежемесячно покупаю крипту на небольшую сумму. Криптоостров всё ближе;) Смотрим, что произошло за ноябрь.

Я активно инвестирую в облигации, дивидендные акции депозиты и фонды недвижимости, тем самым увеличивая свой пассивный доход. Мой портфель более 8,3 млн рублей. Также я совсем немного инвестирую в крипту.

🗺 Стратегия простая. Пополняю ежемесячно портфель на 50 USDT. Покупаю биткоин и эфир, немного альткоинов. Часть оставляю в USDT.

Крипта не идёт в мой основной инвестиционный портфель, в котором только классические инструменты: акции, облигации, фонды и депозиты.

* В BTC указана стоимость всех активов, если перевести их в BTC — так принято в сервисах криптобирж. У меня в портфеле не только BTC, но и ETH, и альткоины, и USDT.

💼 Было на 1 ноября:

- Эквивалент в BTC: 0,024946

- Эквивалент в RUB: 221 300 ₽

( Читать дальше )

Копеечка

- 04 декабря 2025, 07:35

- |

Акции практически не докупаю. Больший уклон в облигации, ОФЗ и фонд денежного рынка. Ждём заседания ЦБ. Отдельно по дивидендам, в 2027 году они явно будут ещё меньше у большинства эмитентов.

Не Иир. Всём благ)

Портфель 3.12.2025

- 03 декабря 2025, 17:37

- |

Активы 132%

1. Облигации 80%

26238 64%

29010 15%

2. Акции 52%

БСП 5%

ВТБ 21%

Интер РАО 5%

Россети Центр 12%

Транснефть ап 9%

Хедж 80%

Шорт акций 17%

Золото 41%

Шорт Юань 21%

Биткоин 1%

Новости Заячьего Портфеля 03.12.25....

- 03 декабря 2025, 16:31

- |

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал