Портфель инвестора

Пополнил портфель на 39000 рублей, итоги сентября.

- 30 сентября 2025, 16:59

- |

Итоги сентября.

За сентябрь портфель пополнил на 39 655 р., все покупки и пополнения были в основном в первые числа сентября. Докупил облиги Евротранса с ежемесячным купоном и решил купить перед заседанием ЦБ разных ОФЗ 26233 26240 26245 26246 26247 26248 26250, на случай если ставку ЦБ действительно бы снизили сразу на 2%. Покупал так специально, чтобы ежемесячно получать купоны и реинвестировать их.

Акции котлетить тоже не стал, в основном купил символично по 1 штучке или лоту, так же на случай если ставку реально снизили бы. В следующем месяце планирую подкупить еще парочку новых компаний в портфель и пока на этом всё.

Все ванговали снижение ставки ЦБ на 2%, особо буйные резко до 12%, что на мой взгляд смотрелось нереалистично с такой денежной массой.

Итог сами знаете, у меня теперь есть еще время подкупать просевшие облиги и акции, снижение цены только в плюс, дешевле куплю.

На остатки купил немного LQDT. Купоны с облиг складирую в FMMM, чтобы не валялись без дела. До первой цели 1000 рублей с облиг в месяц еще далеко, цель выполнена только на ~25%, купонное колесо только заскрипело.

( Читать дальше )

- комментировать

- 304

- Комментарии ( 0 )

Текущий срез по портфелю

- 30 сентября 2025, 15:53

- |

Так, ну давайте. На эту коррекцию я выделил аж 14% от общей суммы всего ИИС. Кэш и облигации.

Это много, но на самый край, если будет падение до 15% с августовского максимума и ниже, я напрягусь и еще смогу добавить.

Что куплено:

🟠Транснефть преф — 2,5% от счета.

🟠Россети Ленэнерго преф — 2,2%.

🟠 Другие МРСКшки — 3,5%.

🟠 НКНХ преф — 2%.

🟠Лента — 2,7%.

🟠 Сбер докуплен до 12%.

🟠И еще после отсечки докуплен Headhunter — до 9,4%.

Действительно, большой закуп получился, большая рисковая ставка.

Ну хорошо.

Еще 5,5% остались с кэше и облигациях. Всего 13 акций сейчас.

Теперь общий итог инвестирования:

Доходность портфеля с начала года +8,02%.

MCFTR (индекс Мосбиржи с учетом дивидендов) с начала года +2.5%.

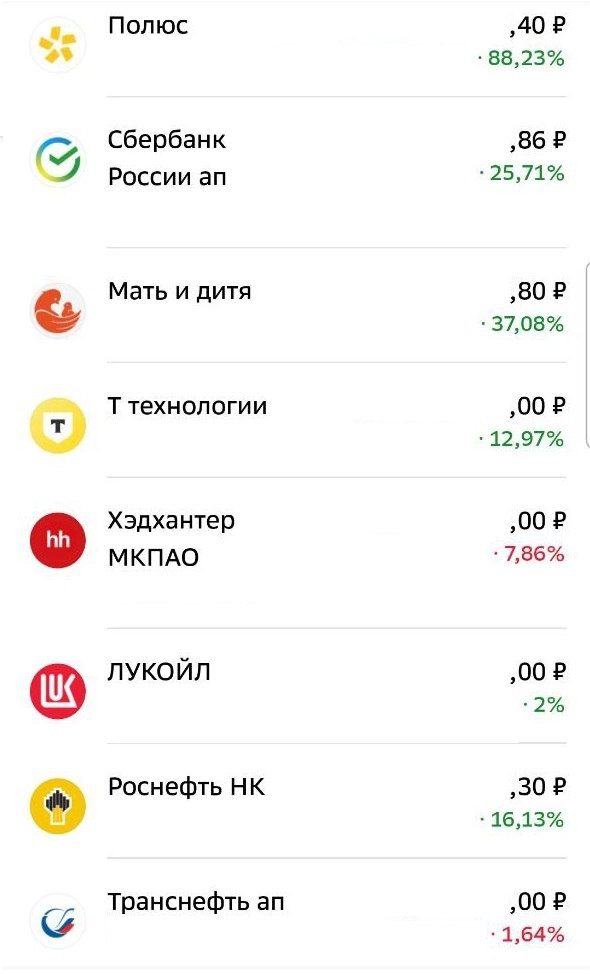

На картинке топ-8 бумаг в порядке уменьшения долей. Сколько влезло в экран 🙂

Курьерский портфель #5

- 30 сентября 2025, 13:55

- |

Я человек простой, в депрессию не верю. Если ты приуныл — сходи и поработай руками/ногами. Стоит начать истекать потом, как дурные мысли отходят на задний план. Целый месяц гоняю на велосипеде после работы и на выходных с заказами, и знаете что? Грустить тупо не остаётся времени и сил. Порой в магазин то некогда зайти. Но тут я чего-то совсем иссох, и по пути домой заскочил таки в Пятёрочку пополнить заказ жидкости. Стою возле магазина, цежу Мажитель. Взгляд упирается в ПВЗ моего почти родного WB. Скоро в каждый двор проникнут. Наивные, думают везде золотые горы зарыты. Опускаю глаза на руль велосипеда, где закреплён мобильник, и вижу, как на карте в этом самом пункте нарисовался новый заказ. Ну как отдыхать, когда деньги сами лезут в карман. Жму забронировать. Спускаюсь в подвал, беру доставку, конечный пункт в соседнем доме. Ещё пара минут и я уже стучусь в дверь.

( Читать дальше )

Портфель из ОФЗ с наибольшим ТКД и ежемесячными купонами

- 30 сентября 2025, 13:41

- |

Знаю, что многие тут любят ОФЗ и держат их в своём портфеле.

Ввиду того, что RGBI обновляет локальные минимумы думаю, что самое время сделать таблицу из 6 выпусков ОФЗ с наибольшим ТКД. Распределил выпуски так, чтобы купив эти 6 бумаг можно было получать ежемесячно купоны.

На всякий случай

ТКД — это фактически получаемый купон при покупке облигаций. Он отличается от обычного купона так как купоны платятся от номинала, а цена покупки у нас иная. Ввиду этого купон получаем мы от номинала, а покупаем бумагу дешевле/дороже номинала.

Сам список

1️⃣ ОФЗ-ПД 26245 SU26245RMFS9

Купоны: 12% в апреле и октябре

Цена: 862 рубля

ТКД: 13,92%

2️⃣ ОФЗ-ПД 26247 SU26247RMFS5

Купоны: 12,25% в мае и ноябре

Цена: 859 рублей

ТКД: 14,26%

3️⃣ ОФЗ-ПД 26248 SU26248RMFS3

Купоны: 12,25% в июне и декабре

Цена: 857 рублей

ТКД: 14,28%

4️⃣ ОФЗ-ПД 26233 SU26233RMFS5

Купоны: 6,1% в январе и июле

Цена: 563 рубля

ТКД: 10,83%

5️⃣ ОФЗ-ПД 26240 SU26240RMFS0

Купоны: 7% в феврале и августе

Цена: 595 рублей

ТКД: 11,76%

6️⃣ ОФЗ-ПД 26246 SU26246RMFS7

( Читать дальше )

От слитков к токенам

- 30 сентября 2025, 09:40

- |

На платформе Forbes Экспертиза вышла еще одна колонка президента ПАО «Селигдар» Александра Хруща о пути, который проходит Холдинг в развитии ЦФА.

Какие возможности ЦФА открывает желающим вложиться в золото? Как драгоценный металл трансформирует рынок и за счет каких каналов финансирования могут развиваться золотодобытчики? Обо всем этом читайте в новом материале Forbes Экспертиза.

Итоги сентября: докупка облигаций и рекордный рубеж по купонам

- 29 сентября 2025, 22:48

- |

Всем привет! Вот и закончился сентябрь, а значит, настало время подвести традиционные итоги по моему облигационному портфелю. В этом отчете я расскажу, какие бумаги добавил в корзину и какие суммы принесли купоны за прошедший месяц.

Пополнение портфеля: плановая докупка и новые позиции

Свободные деньги в сентябре были направлены на участие в новых размещениях, как жаль что было мало интересных мне размещений

Новые бумаги в портфеле:

- Аэрофлот-2-Б02 (RU000A10CS75) – взял 10 штук на первичном размещении.

- ИКС 5 Финанс-3-P14 (RU000A10CSX8) – начал работать с этой бумагой: взял 8 штук на размещении и позже докупил еще 2 на вторичном рынке, чтобы сразу выйти на полную комплектность позиции.

Докупки на вторичке:

- Россельхозбанк БО-03-002P (RU000A107S10) – добрал позицию до 20 штук. Пришлось даже продать для этого часть юаней, поскольку цена показалась мне очень привлекательной.

- Амурская область 24001 (RU000A10AAU6) – начал формировать новую для себя позицию, купил 4 штуки. Планирую постепенно набрать до 20 штук.

( Читать дальше )

Обновление в модельном портфеле 29.09

- 29 сентября 2025, 18:21

- |

Обновление в модельном портфеле

Открываем идею в бумагах:

ФосАгро:

Цена: 7340 руб.

Цель: 7900 руб.

Оцениваем бизнес ФосАгро как сильный, благодаря благоприятной ценовой конъюнктуре на мировых рынках удобрений. Считаем компанию и естественным бенефициаром ожидаемого нами ослабления рубля. Промежуточные дивиденды составят 273 руб. на акцию, дивидендная отсечка — 1 октября. Учитывая интересные с исторической точки зрения оценки (форвардные P/E и EV/EBITDA примерно на 20% ниже уровней конца 2021 года), хорошие виды на бизнес и дивиденды (финальные дивиденды за 2025 г. могут составить 300-330 руб.), считаем компанию привлекательной инвестиционной идеей и ждем достаточно оперативного закрытия постдивидендного гэпа.

Больше аналитики в нашем ТГ-канале

Обзор облигационного портфеля на 2025 год. Рекордная доходность и новые сделки

- 29 сентября 2025, 14:54

- |

Пришло время обсудить публичные стратегии! Я снова начинаю это делать и покажу вам сделки из моего облигационного портфеля, где в прошлом месяце было много новых покупок.

Напомню, что первая сделка была совершена 19.05.2025 года. За это время портфель продемонстрировал отличный рост. Прямое подтверждение тому, что мы выбрали подходящий тайминг для формирования облигационной стратегии.

📍 Динамика значений по сравнению с Индексом МосБиржи:

• За последний месяц: +3,03%

• За все время: +7,23%

( Читать дальше )

Что стало с инвестиционным портфелем и какие акции в него добавлены

- 29 сентября 2025, 13:49

- |

3 года назад мы с вами начали эксперимент за мои деньги. Он призван показать состоятельность идеи о возможности накопить себе на пенсию самому. Каждому человеку.

Сумма еженедельных взносов с тех пор возросла с 6113р/неделю до 7077р/неделю (с этой недели). И суть в не том чтобы вкладывать еженедельно именно эту сумму. Речь о самом факте. Постепенных, постоянных докупок бумаг, которые в будущем станут пополнять ваш депозит за счёт дивидендов.

За эти 3 года в этот эксперимент было вложено 1002144 рубля (1,002 млн). В результате портфель не намного обогнал эти взносы...

( Читать дальше )

🚀 Продолжаю создавать пассивный доход. Еженедельное инвестирование №211

- 29 сентября 2025, 10:36

- |

Инфляция немного подросла, рубль пока стронг, а я также не знаю, куда пойдет рынок, вверх или вниз, но то, что он пойдет вправо 👉, могу сказать с уверенностью.

Основная часть моего портфеля – это 💰 дивидендные акции РФ, так будет продолжаться пока биржу не запретят, а всех инвесторов не отправят на завод.

Про дивидендный портфель, каким его можно собрать в сегодняшних реалиях, писал здесь. Про стратегию инвестирования рассказывал тут.

📈На сегодняшний день соотношение классов активов выглядит вот так (в идеале):

● Акции: 85%

● Облигации: 10%

● Золото: 5%

😐 а вот так фактически:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал