Портфель инвестора

Дивидендный сезон продолжается. Первые значимые отмены дивидендов. Итоги инвестиционной недели.

- 04 июня 2023, 08:38

- |

Закончилась очередная торговая неделя, самое время подвести ее итоги.

Приветствую Вас на канале «Записки Офисного Инвестора».

По сложившейся традиции, неделя началась с пополнения брокерского счета на 3 тыс. рублей.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Сделки с 22 мая по 2 июня. Субботний обзор событий

- 03 июня 2023, 11:23

- |

На ИИС купил:

— 1 акцию Лукойла за 5201,5 р.;

— 3 ОФЗ 26241 (доходность к погашению без учета налога 10,55%, купоны 9,5%).

— 2 облигации Софтлайн 002Р-01 разместились (доходность к погашению 12,9% без учета налога, купоны 12,4%)

Продал:

— 100000 акций ВТБ по 0,023115 р./шт.;

— 3 облигации КАМАЗ БЩ-П10;

— 2 облигации Самолет БО-П09.

Доходность к погашению около 9%.

На БС сделок не было.

После покупок:

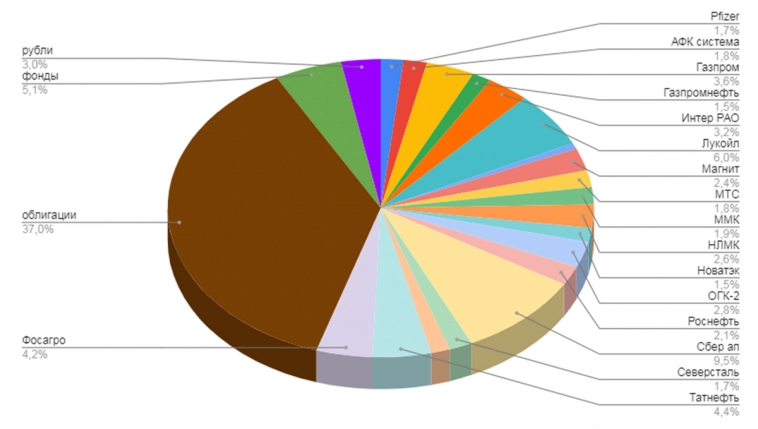

— на ИИС акций 55%, облигаций 37%, фонды 5%, ₽ 3%;

— на БС акций 31%, облигаций 68%, ₽ 1%.

На ИИС коплю ₽ для покупки одной бумаги, пока не буду говорить какой.

По традиции ниже представляю итоговый состав ИИС после покупок. Брокерский счет не особо изменился.

Что интересного было на этой неделе?

- 31 июля 2023 года Мосбиржа переведет торги акциями и облигациями на цикл T+1. Удобно.

- Минфин РФ внес в правительство поправки в закон «О рынке ценных бумаг», предусматривающие введение с января 2024 года индивидуальных инвестиционных счетов третьего типа (ИИС-3).

- Дивидендные новости:

— акционеры Мосбиржи утвердили дивиденды за 2022 год в размере 4,84 ₽ на акцию (4%);

( Читать дальше )

Мой портфель. Май 2023.

- 03 июня 2023, 11:17

- |

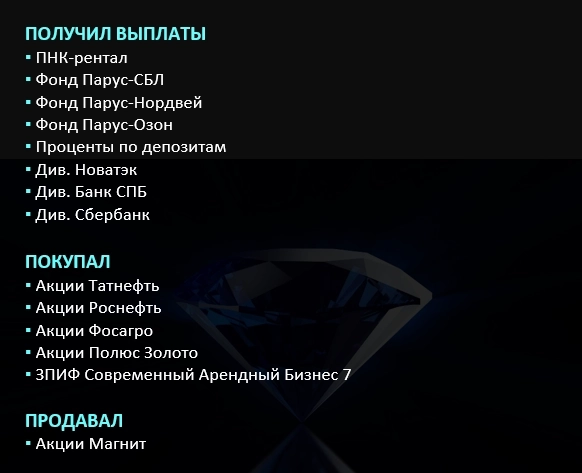

Инвестиционные операции

Май порадовал большим количеством дивидендных выплат. 23 мая были получены финальные дивиденды от «ПНК-рентал», а 31 мая был поступил возврат полной стоимости активов фонда. Было принято решение разместить деньги в ЗПИФ недвижимости Современный Арендный Бизнес 7 от Сбербанка (САБ7). Я до сих пор не уверен, что это лучший выбор, но пока остановлюсь на этом фонде, по крайней мере САБ7 в апреле приобрел недвижимости на 50+ млрд рублей (спойлер: выкупив активы из другого своего же фонда и из фонда ПНК-рентал). И это не инвестиционная рекомендация.

Так же я решил, что текущая ситуация в акциях Магнит не соответствует стратегии моего портфеля, я придерживаюсь консервативного подхода: бизнес-активы должны генерировать денежный поток. Вообще, все серьезные инвесторы тем или иным способом всегда получают от своего бизнеса регулярные денежные потоки. Возьмем, к примеру государство. Не имеет значение, платят компании дивиденды или нет, государство ВСЕГДА имеет колоссальную прибыль в виде реального денежного потока.

( Читать дальше )

Об итогах мая 2023 года, скриптах и автоответчиках

- 03 июня 2023, 09:51

- |

Это говорит вместо меня скрипт. «Скрипт» — это сценарий, по которому ты выcтраиваешь какой-нибудь диалог. Часто применяется при продажах для раскрутки потенциальных клиентов.

Я регулярно пишу что-то в свой блог и выбрал субботу в качестве даты публикации. С тех пор часто начинаю записи с упоминания шаббата. Обычно я рассказываю о чем-то, что меня сильно зацепило за прошедшую неделю и это не скрипт, а живая мысль с запахом денег. Но забавная шутка про субботу со временем стала скриптом. Пишется автоматически, голова не включается.

Пора подвести итоги мая 2023 года. Доходность за месяц составляет 3,83%.

Это говорит вместо меня скрипт. Мне и всем читателям глубоко не важны мои итоги и итоги других авторов блогов. Но я заполняю пустое место и что-то пишу, типа я тоже трейдер. Цифра считается на автомате в электронных таблицах, куда я завожу сведения из разных счетов выполняя элементарную техническую работу.

Общие итоги с начала того, когда я начал писать на Смарт-лабе такие:

( Читать дальше )

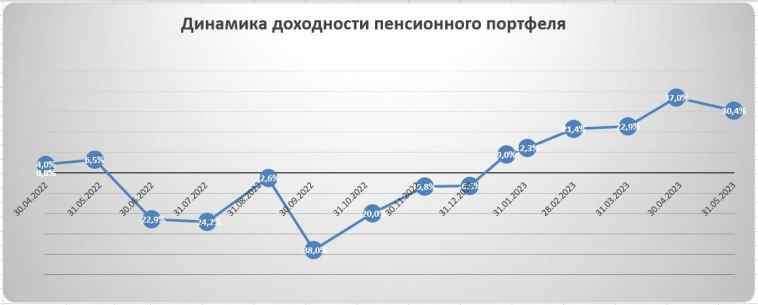

Пенсионный портфель май 2023

- 31 мая 2023, 19:50

- |

Портфелю 1 год и 2 мес. В мае индекс Мосбиржи вырос, доходность же моего портфеля снизилась вследствие падения акций Газпрома из-за невыплаты ожидавшихся рынком дивидендов.

В мае поступили дивиденды от БСП, я их вывел. Новых взносов не было.

( Читать дальше )

НОВЫЕ ПОЗИЦИИ В ПОРТФЕЛЕ

- 31 мая 2023, 19:28

- |

Сегодня в первой половине дня, на освобожденные денежные средства от закрытых позиций, были добавлены новые эмитенты в портфель. Всего 6 шт. Портфель по деньгам под завязку.

Графики с уровнями, от которых открыты позиции, размещу в комментариях на канале.

Из нетривиальных эксцессов могу отметить только открытие позиции по Магниту. Меня смутил тот факт, что после пробоя реально сильного уровня (поддержки), по сути он продолжает стоять на месте. Вообщем решил рискнуть.

Из абсолютно новых компаний, торгующихся на Российском рынке, добавил компанию Светофор.

В двух компаниях, Светофор и Ростелеком, на мой взгляд начинает выстраиваться долгосрочная восходящая тенденция.

Данные новые позиции, как и закрытые, будут добавлены в файл «Актуальный состав портфеля» и опубликованы, как обычно в понедельник.

t.me/Maxim_Mikhaylevskiy

www.youtube.com/@maximmikhaylevskiy

smart-lab.ru/profile/MaximMikhaylevskiy/

Черный лебедь вместо журавля и синицы: как Universa Investments зарабатывает тысячи процентов, действуя против правил рынка

- 31 мая 2023, 16:23

- |

Если вы читали бестселлер Нассима Талеба «Черный лебедь», то наверняка помните, как яростно автор ругает нобелевских лауреатов, по заветам которых сегодня инвестирует весь мир. У Талеба есть единомышленник — Марк Шпицнагель, чья фирма Universa Investments отстаивает принципы «Черного лебедя» на практике. А именно категорически отвергает общепринятый подход к риску и составлению портфеля, препирается с управляющими хедж-фондами и зарабатывает тысячи процентов на кризисах.

Эксцентричный инвестор

Рынок узнал о Universa Investments в 2008 году — всего через несколько месяцев после основания управляющей компании. В США бушевала Великая рецессия, инвесторы каждый день теряли деньги и в итоге лишились $8 трлн. Клиенты Universa заработали 115%.

Universа специализировалась на просадках рынка — например, заработала 20—25% во время снижения в августе 2011 года и примерно столько же в 2015 году (тогда Dow Jones за день потерял больше 1 000 пунктов, а фирма Шпицнагеля заработала $1 млрд). Но настоящую славу компании принесла пандемия: в марте 2020-го, пока инвесторы в ужасе наблюдали крах рынка, доходность основной стратегии Universa Black Swan Protection Protocol составила астрономические 4 144% с начала года.

( Читать дальше )

О создании портфеля

- 30 мая 2023, 20:05

- |

Наверное, все прекрасно знают множество методов формирования портфеля. Все умные. “Риски”, “дисперсия”, “вероятность ничтожна”, “квартили-шмартили”.

Так же все прекрасно знают про «Черных Лебедей». Они прилетают, когда их никто не звал, когда все рациональные инвесторы в один момент начинают торговать с одним горизонтом событий и все летит, как груда камней с огромной горы.

После этого все вспоминают про Нассима Талеба и его книги. Помимо широко известного «Черного Лебедя» есть следующая его книга «Антихрупкость».

В «Антихрупкости» он предлагает делить портфель на две сильно неравные части. Одна большая и нечувствительная к риску (кэш или гос. облигации), другая маленькая и высокорисковая (выскорисковые роботы, опционы, стартапы, крипта). Например: 90%/10% или 80%/20%. Рисковая часть может сгореть, а может и выстрелить. Назвал он это просто: концепция штанги. Хорошо в этот момент остановиться с чтением и начать аргументировать что-то против этой стратегии. Только всех «Черных Лебедей» не предскажете, а следовательно риск не измерите.

( Читать дальше )

Как обыграть индекс. Что не надо иметь в портфеле.

- 29 мая 2023, 22:13

- |

Друзья,

мы с Вами следили за корпоративными историями,

трендами.

Покупал акции с ISIN на RU именно те, которые платят дивы (дело не в самих дивах, див. гэп всегда прилагается к дивам, дело в прибыльности и в отношении к акционерам).

То, что в портфеле нет Газпрома, Магнита, ВТБ уже способствует тому, что портфель лучше индекса.

Как Вы помните, ВТБ с самого начала в мае покупал спекулятивно и продал +9,45%, вместо ВТБ — Лукойл.

Сегодня примерно на 0,5% лучше индекса.

Итого с начала 2023г. обгоняю индекс полной доходности Мосбиржи на 9%.

БашНефть, БСП пропустил.

Как говорится,

«всех денег не заработаешь».

Зато Сбер, Полюс, Лукойл, СовКомфлот, Татнефть — важнейшие акции в портфеле и они растут.

Портфель в excel с весами и всеми операциями — в закрытом канале.

Все ходы записаны.

С уважением,

Олег.

Портфель на май 23 года

- 27 мая 2023, 11:03

- |

Памятую о том, что здесь в основном спекулянты, трейдеры все же рискну рассказать о своем портфеле. С нашей фондой у меня отношения чисто не спекулятивного характера. Знаете я из тех дурачков которые читают отчеты МСФО и РСБУ и смотрят, что написано в уставе, дивполитике и какая история выплат дивидендов. Мультипликаторы ну куда ж без них, но все не фанатично барахтаюсь как могу.

Моя кубышка находится в активном пополнении а пополнять начал в июне 21 года. На момент падения рынка в феврале 22 года я поехал в банкомат чтобы снять деньги с одной карты и пополнить другую, дабы перевести деньги оттуда на брокерский счет когда все остальные снимали их под подушку.

Помню успел до закрытия рынка купить по 107 Сбер и кажется префы Ленэнерго. Было весело на самом деле наблюдать за паникой у банкоматов. Средняя по сберу сейчас в районе 160 руб. Максимальная просадка по портфелю была 25% а в конце 22 и начале 23 года начал половину портфеля облигаций менять на сети, сбыты и генерацию. Этот шаг позволил выровнять портфель в плюс 6% к сегодняшнему дню. Сегодня полностью в акциях, пока рука не поднимается покупать облигации.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал