Портфель инвестора

Обзор MAGN (дивидендные акции ММК). Святой рандом сентября

- 22 сентября 2023, 07:32

- |

Продолжаю второй сезон святого рандома с дивидендными акциями. Каждый месяц я выбираю одну рандомную акцию из заранее составленного списка. Ну как я, делает это святой рандом, он же генератор случайных чисел. Я её потом просто покупаю. Почему? Да потому что какой смысл ручками выбирать акции, если рынок ведет себя непредсказуемо ¯\_(ツ)_/¯

Список для рандома на второй сезон (2023 год) составлен из очищенного от расписок и некоторых акций IRDIVTR — индекса дивидендных акций РФ, к которому добавлены ещё несколько компаний. Всего 32 компании.

Итак, список такой: Алроса, Башнефть, Газпром, Газпром Нефть, ИнтерРАО, Лукойл, Магнит, ММК, Мосбиржа, МТС, НКНХ, НЛМК, НМТП, Новатэк, Норникель, ОГК-2, Полюс золото, Роснефть, Россети Центр и Приволжье, Ростелеком, РусГидро, Сбербанк, Северсталь, Сегежа, Система, Сургутнефтегаз, Татнефть, Таттелеком, ТМК, Фосагро, ЦМТ, Черкизово, Юнипро.

Правила простые:

- ежемесячный минимальный бюджет: 5 000 рублей, на него берется максимально возможное количество лотов;

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 3 )

Падаем Что делать ИДЕИ LQDT ОФЗ Мои позиции ФРС Рубль Золото Юань Нефть Доллар

- 21 сентября 2023, 20:50

- |

Друзья,

В 2023г. доходность портфелей 75%,

опережаю индекс полной доходности Мосбиржи на 23,5%.

На рынке – коррекция.

Рубль укрепляется.

Brent уже около $95, Urals уже выше $80.

Часто работает подгонка РТС = URALS x 20 – 200, т.е. РТС может пойти на 1 400.

Высказываю своё мнение о рубле:

рубль, конечно, «мягкая» валюта, но временно, думаю, будет укрепляться.

Президент России Владимир Путин поручил Центробанку и правительству

«своевременно» и «согласованно» принять меры по укреплению рубля.

В портфеле – фундаментально сильные акции, ОФЗ и ВДО:

- нефтегаз (Лукойл, Роснефть, Татнефть, Газпромнефть, Новатэк),

- лидеры финансового сектора (Сбер, Мосбиржа),

- Совкомфлот.

Продал ПолюсЗолото

(просадка в золоте, нет дивидендов, укрепление рубля и рост долг / EBITDA выше 2 из – за buyback у своих аж по 14 200).

Держу короткие ОФЗ, LQDT (фонд денежного рынка от ВТБ, доходность околоо 12,3% и около 5% счёта – на срочном рынке.

( Читать дальше )

Пережить падение инвестиционного портфеля и не поседеть: 5 советов долгосрочного инвестора

- 21 сентября 2023, 18:56

- |

Индекс МосБиржи продолжает свою корректировку, вплотную приближаясь к психологической отметке в 3000 пунктов. Пробитие его и закрепление ниже, открывает прямую дорогу на 2800, а там и до нового «дна» рукой подать.

Переживаю? Нет. Докупаюсь? Нет. Буду ли докупать? Да!

Как я справляюсь с эмоциями на изрядно просевшем портфеле?

А он уже откатил от пиковых значений почти на 200 000 рублей. Круто? Конечно!

Стараюсь не заходить в приложение брокера

Все мои покупки сделаны в долгосрочную перспективу. Я купил часть компании (акцию) с горизонтом инвестирования от 10 лет. Переживать из-за краткосрочного падения рынка не имеет смысла. Падения были, есть и будут.

Два ИИС пополнены на 800К и продолжаю котлетить рынок дальше. Рынок вкладов не оставляю в стороне. Зафиксировал доходность в Альфе на 4 месяца под 11,14% годовых. Чистый профит. Всё. Продавать ничего не собираюсь.

Бумажный убыток не равен фактическому убытку

Пока я не продам свои активы покупателю, мой бумажный убыток не зафиксирован. Это важно понимать. Сегодня цена показывает минус, но кто сказал, что завтра не будет плюс? Медвежий тренд рано или поздно сменится бычьим. Или боковиком.

( Читать дальше )

Кто фаворит из нефтянки?

- 21 сентября 2023, 16:17

- |

➡ Провел небольшую ребалансировку портфеля на текущей коррекции.

✔ Зафиксировал 1/3 позиции по Татнефти в +63% за полгода. Моя средняя 375 руб. за штуку, зафиксировал прибыль по 614 руб.

Татнефть хорошо держится на ожиданиях дивидендов, сегодня, кстати, собрание акционеров должно их утвердить. Результаты за 3 квартал будут сильные, поэтому не продаю полностью. Но апсайд тут ниже, чем у других нефтяников.

В идею в нефтяном секторе продолжаю верить, мои фавориты сейчас — Лукойл и Роснефть. Поэтому за счёт прибыли Татнефти докупил Лукойл по текущим ценам. Теперь Лукойл вторая позиция в портфеле после Сбера.

Мои обзоры последних отчетов этих компаний вот тут:

⛽️ Лукойл (цель — 8 500), обзор вот тут: t.me/Vlad_pro_dengi/452

⛽️ Роснефть (цель — 680), обзор вот тут: t.me/Vlad_pro_dengi/454

⛽️ Татнефть (цель — 660), обзор вот тут: t.me/Vlad_pro_dengi/451

52 пополнение счета Pocket_money.

- 21 сентября 2023, 12:32

- |

Всем кто считал, что год — это слишком много… Нет — это только начало!

Поздравляю всех участников и особенно «отцов-основателей ».

За это время была накоплена «чудовищная» сумма — 46 258 рублей. Доходность за год — 28 процентов. 👍

Тем кто считает, что не надо считать эти копейки… Можете не считать.

Проект был создан для чего?

— Правильно, для формирования системного подхода в инвестициях, как написал Falcon.

И для повышения финансовой грамотности, и много для чего ещё… Кто-то например копит на что-то дорогостоящее или пытается создать капитал для своих детей. Разве это плохие цели?

Вы конечно можете критиковать, это ваше право. У меня эта критика ничего кроме негативной мотивации не вызывает. Так что удачи)

🍏В чем суть проекта?

Первое пополнение сделали год назад — 10 тыс рублей, а затем пополняем счёт на 500 р еженедельно. Покупаем активы на долгосрок, ориентировочно на 10 лет.

Принять участие может каждый, просто нужно пополнять счёт и писать об этом под тэгом #pocket_money в Пульсе.

( Читать дальше )

Какие акции купить долгосрочному инвестору? БКС знает!

- 21 сентября 2023, 12:12

- |

Компания BCS провела оценку наиболее недооцененных акций. Им удалось выделить девять акций российских корпораций, стоимость которых, по их мнению, ниже стоимости их активов.

Эти акции были определены как идеальные для долгосрочных инвестиций. Специалисты BCS провели комплексное исследование и пришли к выводу, что эти девять акций отлично подходят для тех, кто стремится к долгосрочной доходности.

Оценка рынка

Эксперт компании BCS Валерий Емельянов отмечает, что, хотя российский фондовый рынок и отступил от своего годового максимума, многие ценные бумаги остаются слишком дорогими. С другой стороны, в некоторых отраслях есть компании, рыночная стоимость которых меньше стоимости их активов и недвижимости вместе взятых.

Одним из важнейших индикаторов состояния рынка является показатель P/BV (Price per Book Value) или цена/бухгалтерская стоимость. Он показывает, во сколько компания оценивается на рынке по сравнению с ее балансовой стоимостью.

( Читать дальше )

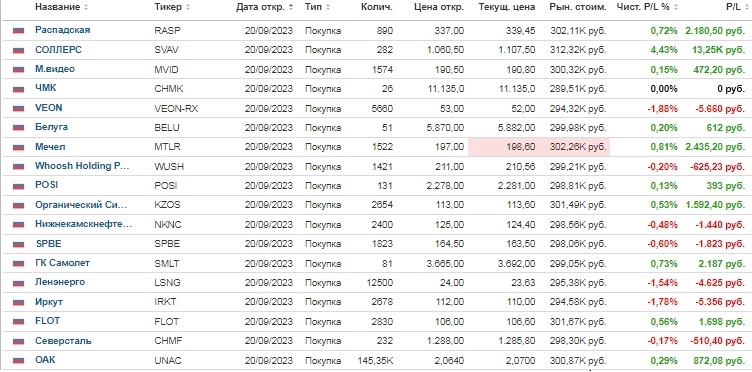

Портфель из дивидендных акций РФ. Сентябрь 2023. Структура и обзор.

- 21 сентября 2023, 10:19

- |

Продолжается формирование народного дивидендного портфеля, который собирают мои дорогие читатели и подписчики. В сентябрьском голосовании юные и не очень инвесторы выбрали компанию Сургутнефтегаз-п. В голосовании участвовали следующие компании (МТС, Мосэнерго, Сургутнефтегаз-п, НМТП, Ленэнерго-п). Сургут набрал 37% голосов, МТС — 34%. Оставшиеся голоса распределились между тремя компаниями.

Что произошло с портфелем, что за зверь Сургутнефтегаз? Обо всем по порядку, погнали!

Народный портфель VS Индекс IRDIVTR

Идет заочная борьба между индексом полной доходности IRDIVTR и доходностью народного портфеля (доступ здесь).

С момента старта «Народного портфеля» 30 января 2023 года на сегодняшний день 13 июля 2023 года, индекс полной доходности IRDIVTR вырос с 97,48 до 148,59 пунктов (рост 52,43%). За тот же период доходность портфеля составляет +28,99%.

Прошлый победитель. Лукойл – одна из крупнейших нефтегазовых компаний в мире, на ее долю приходится 2% мировой добычи нефти и 1% доказанных запасов углеводородов. Компания представлена более чем в 30 странах, а в России ее деятельность охватывает около 70% регионов.

( Читать дальше )

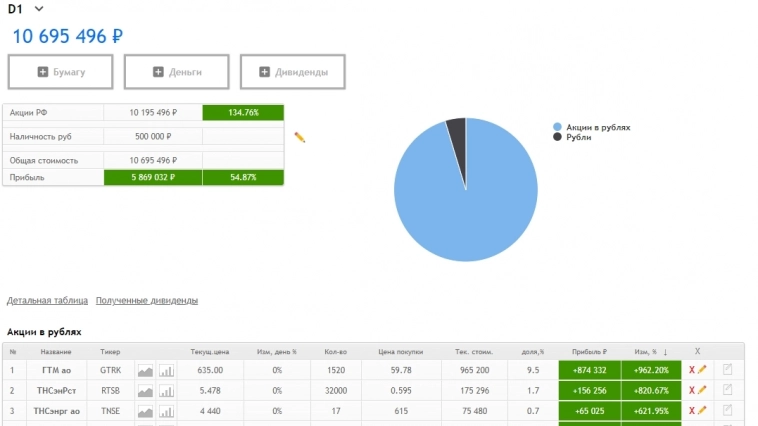

Портфель

- 21 сентября 2023, 09:06

- |

Портфель худеет🏋️♀️

- 20 сентября 2023, 17:17

- |

Вместе с рынком портфель начинает худеть, хоть и не так стремительно, как это делает рынок. А все благодаря защитной части портфеля (ОФЗ, кэш и акции защитного сектора).🖕

В целом ничего критичного не вижу, да просадка есть, но не такая чтобы начинать выкупать все подряд, поэтому продолжаю в обычном режиме совершать покупки.

*️⃣В покупках сегодня:

🔤Алроса (30 шт, 2182,5 руб.) – В печальное будущее компании не верю. Санкции существенное давление не окажут, цены на алмазы рано или поздно выровняются. Позиция заметно просела со снижением цены, поэтому в ближайшее время придется немало докупать.

🔤ММК (30 шт,1525,5 руб.) – про ММК высказывался во время отчета(https://t.me/lifestyleinvestm/577), доля начинает отставать от остальных компаний, планомерный добор.

🔤Роснефть (3 шт, 1622,1 руб.) – нефтянка выглядит сейчас хорошо, цены на нефть высокие, рубль слабый, по итогам года ожидаются рекордные дивиденды от многих нефтяных компаний. Поэтому, если у вас не хватает нефтяных компаний, то рекомендую присмотреться.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал