Полюс Золото

Рынок акций: Шоу все еще продолжается - Синара

- 15 июня 2022, 20:46

- |

В апреле Президент РФ Владимир Путин подписал закон, запрещающий листинг российских компаний за рубежом. Несмотря на то что закон уже вступил в силу в конце апреля (через десять дней после опубликования), несколько публичных компаний обратились в правительственную комиссию за разрешением в исключительном порядке сохранить свои программы депозитарных расписок. Как недавно сообщил Минфин, разрешение получили 15 из 19 обратившихся в комиссию компаний. Информация о всех юрлицах не раскрывается, одобрены заявления следующих: Норникеля, Татнефти, НЛМК, Мечела, Полюса, Северстали, Фосагро, Ленты, En+ Group, Сургутнефтегаза и НОВАТЭКа. Также программы ДР смогут сохранить МТС и АФК Система, но лишь до 12 июля 2022 г. и 13 мая 2023 г. соответственно. Таким образом, неизвестными остаются два заявителя (предполагаем, что один из них — Роснефть). Прошения Газпрома, Газпром нефти и ММК удовлетворены не были. ЛУКОЙЛ, Ростелеком, Сбербанк, ВТБ и Акрон решили не продлевать свои программы.

( Читать дальше )

- комментировать

- 666

- Комментарии ( 0 )

📰"Полюс" Иное сообщение

- 07 июня 2022, 18:29

- |

2.1. Краткое описание события (действия), наступление (совершение) которого, по мнению эмитента, оказывает влияние на стоимость или котировки его ценных бумаг:

ПАО «Полюс»

Итоги внеочередного Общего собрания акционеров:

ПАО «Полюс» (LSE, MOEX – PLZL) («Полюс» или «Компания») объявляет результаты состоявшегося 6 июня 2022 года внеочередного Общего собрания акционеров («ВОСА»)....

( Читать дальше )

📰"Полюс" Решения совета директоров

- 07 июня 2022, 17:36

- |

Кворум заседания совета директоров эмитента и результаты голосования по вопросам о принятии решений: Кворум имеется. Решения приняты.

2.1. Содержание решений, принятых советом директоров эмитента:

По вопросу повестки дня: Об избрании Председателя Совета директоров ПАО «Полюс» – принято следующее решение:

Избрать Председателем Совета директоров ПАО «Полюс» Полина Владимира Анатольевича....

( Читать дальше )

📰"Полюс" Решения общих собраний участников (акционеров)

- 07 июня 2022, 17:30

- |

Сообщение об инсайдерской информации.

2.1. Вид общего собрания участников (акционеров) эмитента (годовое (очередное), внеочередное): внеочередное.

2.2. Форма проведения общего собрания участников (акционеров) эмитента (собрание (совместное присутствие) или заочное голосование): заочное голосование....

( Читать дальше )

#PLZL Полюс Золото

- 07 июня 2022, 15:37

- |

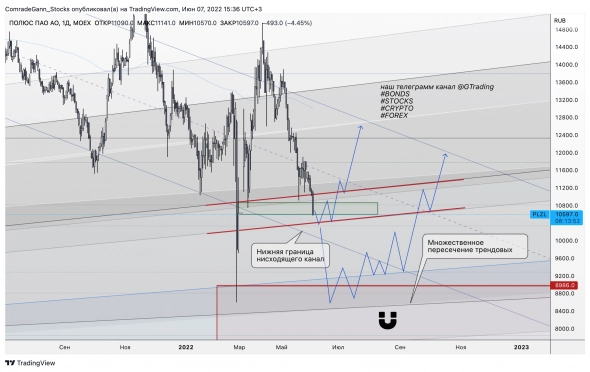

#STOCKS#PLZL

Полюс Золото.

Компания занимает лидирующее положение в мире по объему запасов золота. К тому же, Полюс Золото — это мировой лидер по эффективности добычи (очень низкие значения AISC и TCC). Это показатели запаса прочности для компании и большие фундаментальные преимущества. Но ситуация в мире оказывает давление на все рынки. Мы видим, как обстоят дела с экспортом для наших компаний. Она уже сложная и непонятно чего ожидать еще. На последнем примере Северстали мы увидели, насколько серьезны санкционные риски.

Технически, акции Полюс Золото практически 2 года торгуются в нисходящем канале. Также выделил 2 интересных уровня поддержки на графике: текущие отметки (пересечение трендовых Ганна + ЕМА) и уровни ближе к 9000, о которых писал ранее.

Как альтернатива, с текущих отметок однозначно выигрывает Полиметалл. Но такие ценовые уровни отражают ситуация, которая происходит с компанией: идет подготовка к разделению российских и казахстанских активов. Это добавляет рисков и неопределенности.

Я держу обе компании, но не увеличиваю позиции в Полюсе, т.к хочу увидеть бумагу пониже. И, как только ценовые уровни опустятся ниже, буду докупать хороший актив. Но не забывайте о рисках и размерах позиций — сейчас это крайне важно.

SWOT анализ ПОЛЮС ЗОЛОТО

- 30 мая 2022, 12:13

- |

Новую рабочую неделю мы решили начать со #SWOT -анализа.

#PLZL – основной производитель золота в России и один из ведущих в мире. «Полюс» занимает первое место среди крупнейших золотодобывающих компаний мира по запасам золота и четвертое — по объему производства, демонстрируя самые низкие издержки среди ведущих глобальных производителей.

Плюсы:

Одни из самых низких в мире затрат на производство одной унции, поэтому у компании самая высокая рентабельность в секторе;

Операционная прибыль демонстрирует рост (год к году);

Рост производство аффинированного золота (год к году);

В 2021 г. «Полюс» стал первой крупной золотодобывающей компанией в мире, которая на 100% покрывает потребности в электроэнергии за счет ВИЭ. Это делает акции «Полюса» более привлекательными для фондов, ориентированных на показатели устойчивого развития.

Минусы:

Низкая дивидендная доходность;

В соответствии с оценкой на рынке, PLZL дешевле зарубежных конкурентов, но является одной из самых дорогих из золотодобытчиков России.

( Читать дальше )

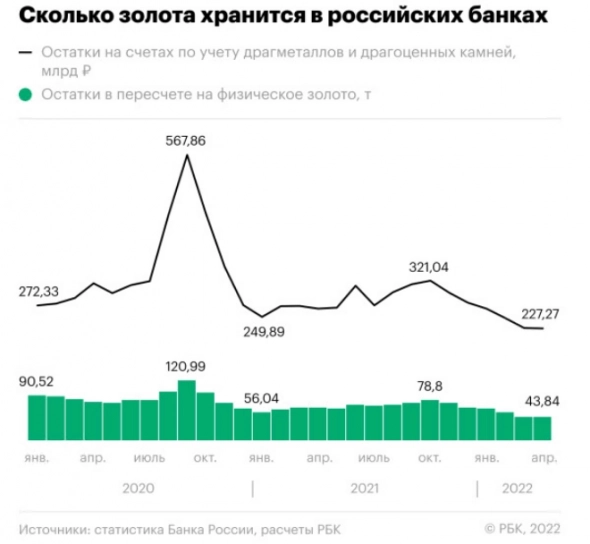

Запасы золота в российских банках за февраль-март сократились на 20%

- 30 мая 2022, 10:35

- |

За 1 апреля остатки на счетах, на которых отражаются подобные активы, составили 227,3 млрд руб. — это минимум с августа 2019 года. За февраль—март объем вложений в драгметаллы уменьшился на 20,2 млрд руб., или 17,2%, но в пересчете на физическое золото запасы снизились гораздо заметнее

На резкое снижение запасов повлияла активизация экспортных операций и сезонность. По словам представителя «Совкомбанка», в феврале еще можно было свободно вывозить металл за рубеж и продавать остатки, но в марте сбыта золота за границу уже не было

Управляющий директор рейтингового агентства НКР Станислав Волков добавил, что большая часть российского золота добывается в регионах с довольно суровым климатом, где добыча зимой приостанавливается, поэтому к весне запасы сырья и готовой продукции были на исходе.

В начале марта Сбербанк сообщил о росте спроса на золото и палладий на 300%. О том, каким способом можно вложиться в золото и насколько выгодными могут быть эти вложения

www.rbc.ru/finances/30/05/2022/6290c4c89a79473871bc8c36

Не все золото блестит одинаково - Синара

- 19 мая 2022, 23:07

- |

Повышение доходности КО США и укрепление доллара приведут к коррекции цен на золото. Золото понемногу дешевеет с середины апреля на фоне начавшегося ужесточения денежно-кредитной политики ФРС США и других центральных банков, которые таким образом пытаются обуздать рост потребительских цен. В результате ужесточения ДКП доходности обязательств Минфина США превысили 3%, а американская валюта набирает силу, а значит, золото становится менее привлекательным. На 2022 г. мы прогнозируем среднюю цену на золото на уровне $1850 за тройскую унцию, а на 2023 г. ее снижение до $1750, что в дальнейшем может ограничить рост доходов российских золотодобывающих компаний.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал