Полюс Золото

🔥Золото - наше всё и даже немного больше. Итоги 23.11.2022г на Московской бирже

- 23 ноября 2022, 19:43

- |

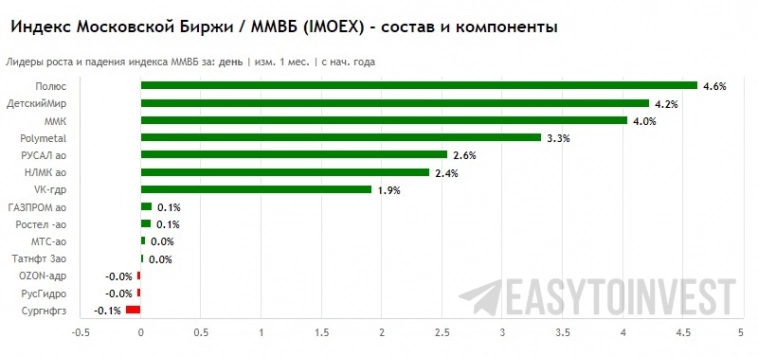

Уже второй день подряд драйвером индекса Московской биржи выступает золото. При этом цена на золото имеет нисходящий тренд, то есть совсем не дорожает 8 день подряд. В «золотую» среду индекс Мосбиржи вырос на 📈0,72% и составил 2 211,89 пункта.

Инвесторы нашли альтернативу ОФЗ и активно покупают золотодобывающие компании. Так, например, Полюс сегодня показал максимальный рост на 📈5,6%. И еще можно было бы поверить в какой-то инсайд, если бы наряду с Полюсом такими же активными темпами не рос бы Полиметалл, который за сегодня показал 📈+3,3%. К тому же не стоит забывать, что в октябре 2022 года российские компании продали в Китай максимальное количество золота (на минутку с 2016 года) — 2,16 т золота на $124,6 млн. Совпадение? Не думаю!

( Читать дальше )

- комментировать

- 225

- Комментарии ( 0 )

Акции Полюса остаются сильно недооцененными и обладают шансом для роста - Промсвязьбанк

- 23 ноября 2022, 17:43

- |

Считаем, что акции Полюса остаются сильно недооцененными. Ключевой фактор – высокие цены на золото и низкие расходы компании. Высокая рентабельность бизнеса компании позволяет ей зарабатывать даже в случае продажи продукции с дисконтом. Кроме этого, учитывая наличие экспортной лицензии и высокого спроса на физическое золото в мире, стоит ожидать хороших результатов Полюса по итогам 2022 года.

Исходя из наших оценок, справедливая цена для бумаг компании — 9400 рублей. Вполне вероятно, что отсутствие явных идей на Мосбирже будет способствовать продолжению роста бумаг Полюса в ближайшее время.«Промсвязьбанк»

О перспективах инвестиций в золото

- 23 ноября 2022, 11:40

- |

Спрос на золото со стороны центральных банков продолжает расти, как показал свежий отчет World Gold Council. Центробанки стали покупать больше золота еще в прошлом году, но в этом году вопрос диверсификации активов стал особенно острым – из-за роста геополитической

напряженности, а главное – прецедента с заморозкой валютных резервов ЦБ РФ.

Параллельно наблюдается рост спроса на золото со стороны населения. СМИ уже сообщали об ажиотажном спросе на золотые слитки, а также на

инвестиционные золотые монеты, так как хранить сбережения в привычных твердых валютах (доллар, евро) стало слишком рискованно и неудобно. В этом случае золото – это инструмент не столько заработка, сколько сохранения капитала, «подушка безопасности». Кроме того, сделки по покупке золотых слитков гражданами в этом году были освобождены от НДС.

В то же время мы видим, что рост спроса со стороны этих категорий покупателей пока никак не влияет на котировки золота, которые сейчас находятся на уровне ~ $1730-1740 за унцию (хотя весной доходили до $2000). Причина – в глобальном росте ставок и прежде всего росте ставок ФРС США. С начала года ФРС повысила ставки уже на 375 базисных пунктов. Из-за этого золото выглядит менее привлекательным как инвестиционный актив, а ETF на золото фиксируют оттоки средств инвесторов. Дальнейшая динамика цен на золото будет зависеть от того, как долго еще продлится повышение ставок.

( Читать дальше )

❗️Итоги 22.11.2022

- 22 ноября 2022, 19:55

- |

Не надо быть гением, чтобы спрогнозировать сегодняшний рост индекса Московской биржи после вчерашних вечерних новостей о не увеличении объемов добычи нефти по сделке ОПЕК+. Рынок на это отреагировал позитивно, индекс Мосбиржи увеличился на 📈+1,37%, но важную отметку в 2200 так и не пересек. Итог — 2196,04 пункта.

Так как рынок практически зеркально развернулся, то вчерашние losers переместились на первые места. Топ-3 выглядят следующим образом:

1️⃣ Полюс 📈+4,6%

2️⃣ Детский мир 📈+4,2% — эти акции растут как грибы после дождя из слез инвесторов. Уже дошли до 70,1 рубля за акцию. Скорее всего потолок достигнут. Посмотрим завтра удачные и неудачные фиксации.

3️⃣ММК 📈+4%

И второе вчерашнее моё умозаключение также полностью реализовалось. Акции Лензолото после головокружительного взлета упали сегодня ножами. Обыкновенные акции скорректировались на 📉-24,2%, привилегированные 📉-16%. Поздравляю тех, кто успел зафиксировать максимальную прибыль и тех, кто получил колоссальный опыт.

Инвестировать Просто

📰"Полюс" Решения совета директоров

- 22 ноября 2022, 19:26

- |

Сообщение об инсайдерской информации.

2.1. Кворум заседания совета директоров эмитента и результаты голосования по вопросам о принятии решений: Кворум имеется. Решение принято.

2.2. Содержание решений, принятых советом директоров эмитента:

По вопросу повестки дня: Об утверждении Положения о Корпоративном секретаре ПАО «Полюс» в новой редакции - принято следующее решение:

Утвердить Положение о Корпоративном секретаре ПАО «Полюс» в новой редакции....

( Читать дальше )

Китай забрал на себя поставки российского золота, которое раньше уходило в Европу

- 22 ноября 2022, 14:36

- |

Российские компании удвоили экспорт золота в Китай в октябре 2022 года, до 2,16 т или $124,6 млн, передаёт РБК. Это самая крупная поставка, как минимум, с 2016 года.

Тем не менее РФ очень маленькая часть рынка золота Китая. Швейцария отправила в Китай золота на $26,5 млрд, Канада — на $9,7 млрд, ЮАР — на $7,7 млрд.

www.rbc.ru/business/22/11/2022/637b8c689a794722d9b46ba9

📰"Полюс" Проведение заседания совета директоров и его повестка дня

- 21 ноября 2022, 18:24

- |

Сообщение об инсайдерской информации.

2.1. Дата принятия председателем совета директоров эмитента решения о проведении заседания совета директоров эмитента или дата принятия иного решения, которое в соответствии с уставом эмитента, его внутренними документами или обычаями делового оборота является основанием для проведения заседания совета директоров эмитента: 21 ноября 2022 года....

( Читать дальше )

Как кризис создал условия для M&A в золотодобывающей отрасли

- 21 ноября 2022, 11:55

- |

При этом, для M&A, экс CEO Полюса подчеркнул, что важна синергия. Географическая или синергия мощностей, не имеет значение. Главное, чтоб она была. Думаю, что именно поэтому, из-за отсутствия потенциальных активов для M&A, обеспечивающих синергию Грачев завершил тему, сказав, что текущий на тот момент набор активов Полюса является сбалансированным.

Проходит год и все «с ног на голову». Павел Грачев покидает свой пост. Вместо него был назначен Алексей Востоков. Именно Востоков в свое время принимал активное участие в приобретении Сухого Лога (ранее СП с участием Ростеха). Это важно, ведь на посту теперь человек, чье достижение в покупке Сухого Лога окажет на Полюс в последующем важное значение. Интересно, то, что кроме как покупка Сухого Лога, других крупных проектов с участием Востокова я не нашел.

( Читать дальше )

ПОЛЮС или ПОЛИМЕТ

- 18 ноября 2022, 01:27

- |

📊 Наиболее интересно из всех золотодобытчиков выглядит Полюс Золото и следом за ним Полиметалл. Часть 1.

📌 Что по Полюс:

👉 В модели развития кампании заложили цену золота в $1655.

Что при текущей стоимости демонстрирует недооценность компании примерно в 20%

👉Ранее золотодобытчики решали проблемы с цепочками продаж т.е. ранее продавая через банки РФ, которые попали под санкции, вызвало определённые сложности и из-за этого продажи падали во 2-ом квартале. Но сейчас уже видно из отчетностей, что продажи восстанавливаются и набирают новые темпы.

👉Важно отметить, что у Полюса очень низкая себестоимость добычи золото — $800 за унцию — в два раза ниже текущей цены золота.

👉 Ну Керимов — основной акционер, который больше не основной, что снижает вероятность санкций

📌 Что по Поли:

👉 Polymetal выпустил первую тонну металла на месторождении Кутын в Хабаровского края. Всего за время отработки Кутына компания рассчитывает извлечь около 575 тыс. унций золота, что подводит увеличить добычу при текущих ценах.

( Читать дальше )

Золото должно подешеветь на снижении рисков - Ленивый инвестор

- 15 ноября 2022, 14:15

- |

Смотрим, что у нас было в начале ноября: 2-го числа ФРС повысил ставку, а 10-го числа вышла статистика инфляции в США, она развернулась вниз. Это противоречит устоявшимся стереотипам, что золото — страховка от инфляции. Копнём глубже. Золото пользуется спросом, когда непонятно, что будет дальше, и что будут делать мировые центробанки. А в начале ноября ФРС получила сигнал о замедлении инфляции, туман будущего рассеивается. По идее золото должно подешеветь на снижении рисков.Весенний Антон

Telegram-канала

«Ленивый инвестор»

Значит, механизм устроен иначе. Интрига кроется в доходности конкурирующих между собой инструментов.

Главный конкурент — гособлигации трежерис. Ставки по 10-леткам после выхода данных по инфляции обвалились с 4.3% до 3.8% годовых. Из-за падения доходности инструмента, хранить деньги в них становится менее интересно.popolКурс доллара: здесь срабатывает простая как три цента схема: из-за банальной валютной переоценки все, что номинировано в долларе (нефть, драгметаллы и пр.), падает при его укреплении, и наоборот. Сейчас индекс доллара #DXY опустился со 115 п. до 106 п

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал