Полюс Золото

📍Золото летит в пропасть

- 04 февраля 2023, 19:09

- |

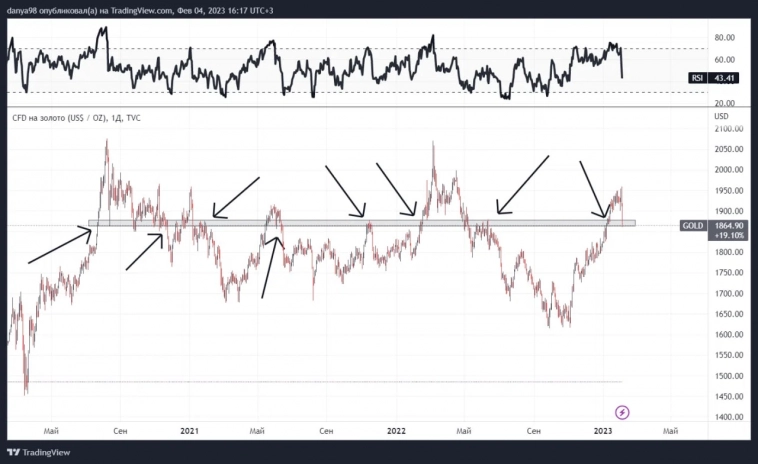

📌 Четверг и пятница стали самыми волатильными днями для золота за последние пол года. Совокупное снижение желтого металла составило более 5%.

📌 Основная причина падения заключается в реакции на выступление Пауэлла (первая реакция рынка была ошибочной) и сильные данные по рынку труда в США. Чудесным образом экономика создала 517 тысяч рабочих мест в январе 2023 года, легко превзойдя рыночные прогнозы в 185 тысяч.

📌 Теперь необходимо очень внимательно следить за глобальным графиком золота и DXY. Если укрепление доллара продолжится, нас ждет резкий обвал в желтом металле. Такая реакция была каждый раз, когда мы пробивали указанный блок.

Более подробно читайте в статье на Дзене 👈

Также подписывайтесь на Телеграмм-канал!

- комментировать

- 2.7К | ★1

- Комментарии ( 5 )

Просто золото и Полюс Золото:коррекция на растущем тренде.Ожидания по ставке ФРС.

- 04 февраля 2023, 06:50

- |

Продажи на объёмах выше среднего.

Полюс Золото.

Падает как золото, но

растёт в 2 раза быстрее.

С октября 2022г.сломлен 2-летний падающий тренд.

Акция в 2 раза дешевле хаёв 2020г.

При этом, золото с хаёв упало около 10%.

«Полюс» —

самый низкозатратный золотодобытчик:

себестоимость — $500 на унцию,

рентабельность по EBITDA — около 60%.

Поэтому,

коррекция даст возможность зайти тем, кто в октябре — ноябре не успел на ралли.

Золото по дневным.

( Читать дальше )

📰"Полюс" Иное сообщение

- 03 февраля 2023, 18:34

- |

НЕ ДЛЯ РАСПРОСТРАНЕНИЯ, ПУБЛИКАЦИИ ИЛИ ПЕРЕДАЧИ КАКИМ-ЛИБО ЛИЦАМ, НАХОДЯЩИМСЯ ИЛИ ПОСТОЯННО ПРОЖИВАЮЩИМ В ЛЮБОЙ ЮРИСДИКЦИИ, ГДЕ РАСПРОСТРАНЕНИЕ, ПУБЛИКАЦИЯ ИЛИ ПЕРЕДАЧА ДАННОГО ОБЪЯВЛЕНИЯ ЯВЛЯЕТСЯ НЕЗАКОННЫМ.

2....

( Читать дальше )

Гохран России в 2022 году приобрел в Госфонд около 386 тысяч тройских унций золота (более 12 тонн)

- 03 февраля 2023, 17:14

- |

Гохран России в 2022 году приобрел в Госфонд более 12 тонн золота (около 386 тыс. тройских унций). Гохран закупает аффинированное золото у победителей конкурентных процедур, предлагающих наибольшие скидки к цене лондонского фиксинга.В прошлом году Гохран упразднил традиционное требование по наличию статуса Good Delivery («надежная поставка») у аффинажного завода, выпустившего слитки, оставив лишь требование о соответствии стандартам РФ.

frankrg.com/111195

📰"Полюс" Решения совета директоров

- 02 февраля 2023, 18:40

- |

2.1. Кворум заседания совета директоров эмитента и результаты голосования по вопросам о принятии решений: Кворум имеется. Решения приняты.

2.2. Содержание решений, принятых советом директоров эмитента:

По первому вопросу повестки дня: Об утверждении Бизнес-плана Группы Полюс на 2023 год - принято следующее решение:

Утвердить Бизнес-план Группы Полюс на 2023 год....

( Читать дальше )

📰"Полюс" Иное сообщение

- 02 февраля 2023, 18:16

- |

НЕ ДЛЯ РАСПРОСТРАНЕНИЯ, ПУБЛИКАЦИИ ИЛИ ПЕРЕДАЧИ КАКИМ-ЛИБО ЛИЦАМ, НАХОДЯЩИМСЯ ИЛИ ПОСТОЯННО ПРОЖИВАЮЩИМ В ЛЮБОЙ ЮРИСДИКЦИИ,

ГДЕ РАСПРОСТРАНЕНИЕ, ПУБЛИКАЦИЯ ИЛИ ПЕРЕДАЧА ДАННОГО ОБЪЯВЛЕНИЯ ЯВЛЯЕТСЯ НЕЗАКОННЫМ.

2....

( Читать дальше )

Не слишком ли покупатели с Полюсом перестарались?

- 02 февраля 2023, 11:50

- |

Смотрю на дельту по Полюсу и задаюсь вопросом. Движение цены с апреля 13го года по август 20го сопровождалось определенным движением дельты. По сути это правильно, когда рост и желание покупать совпадают. Но если взять период с октября 22го по февраль 23го, агрессия продавца превысила агрессию прошлого движения, а движение цены на много ниже. Если в прошлом движении цена выросла больше чем на 480%, то в этот раз при большей агрессии всего на 100%. Что происходит, и чем это закончится? Дадут ли нам закупиться еще дешевле?

Аналитики прогнозируют рост цен на золото и серебро в 2023 году

- 02 февраля 2023, 11:15

- |

Ежегодный опрос London Bullion Market Association (LBMA), в котором приняли участие 30 аналитиков, указал на осторожный оптимизм в отношении цен на эти металлы. Эксперты ожидают, что золото и серебро в среднем будут дороже на 3,3% и 8,8% к концу текущего года по сравнению с 2022 годом.

В числе ключевых факторов, которые могут спровоцировать рост цен, 43% опрошенных назвали снижение доллара США и монетарную политику ФРС, тогда как 14% — инфляцию, а 11% — геополитические факторы.

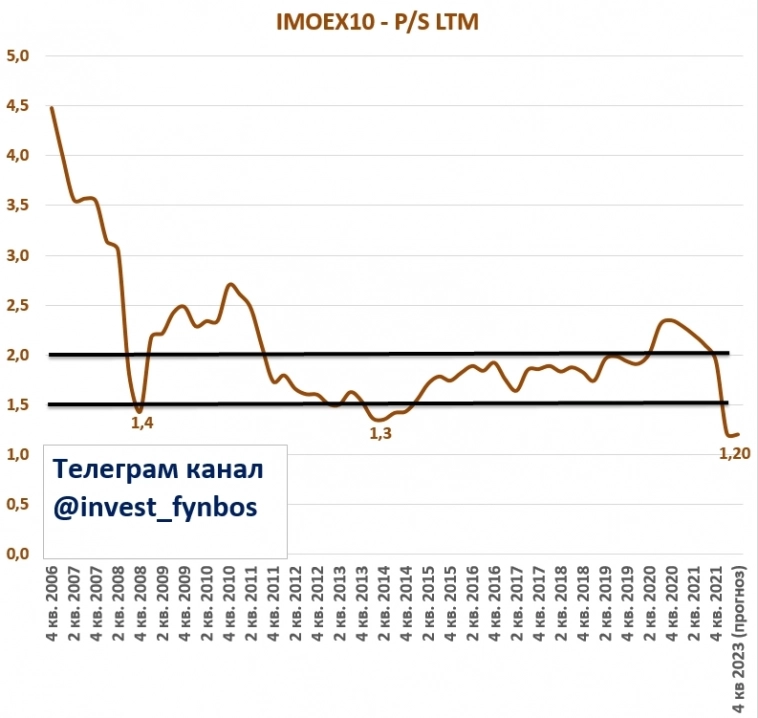

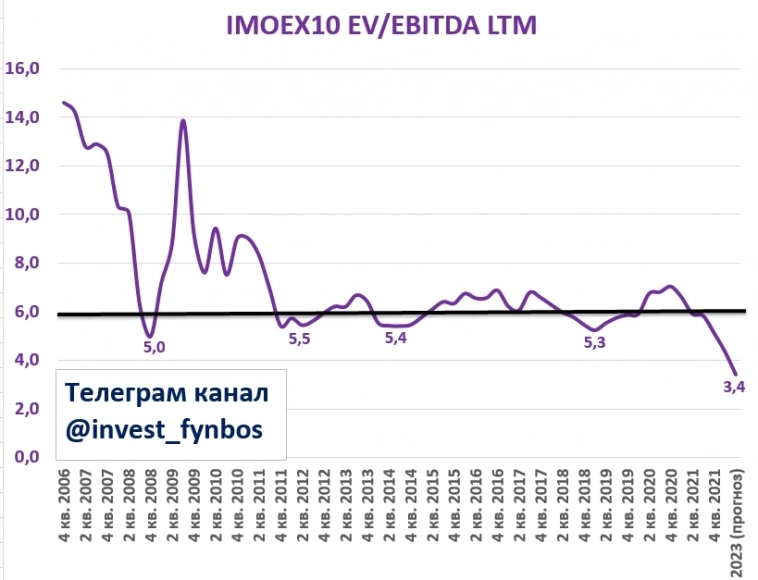

Фундаментальная оценка фондового рынка РФ. Стоит ли покупать акции?

- 01 февраля 2023, 19:12

- |

Для ответа на данный вопрос я решил взять 10 самых ликвидных акций и посчитать их исторические мультипликаторы.

Требования к акциям:

1. Есть данные с 2006 года.

2. Самые ликвидные компании.

Каждой акции я дал вес в 10% и посчитал средневзвешенное значение с 2006 по 2022 год.

Список компаний:

1. Сбербанк

2. Лукойл

3. Газпром

4. Новатэк

5. ГМК

6. Магнит

7. МТС

8. Полюс Золото

9. Татнефть

10. Роснефть

Финансовые показатели за 2023 год (прогноз) я взял у компании Атон из стратегии на 2023 год.

Описание мультипликаторов

P/S = P (капитализация компании) / S (выручка) за последние 4 квартала = Х – сколько годовых выручек стоит компания.

P/E = P (капитализация компании) / E (чистая прибыль) за последние 4 квартала) = Х – за сколько лет окупятся вложения в данный актив.

EV/EBITDA = EV (капитализация компании + чистый долг) / EBITDA (чистая прибыль до уплаты налогов и амортизации) за последние 4 квартала = Х – за сколько лет окупятся вложения в данный актив.

Чем ниже значение мультипликаторов, тем дешевле оценена компания.

Результаты

Вывод

По историческим меркам, так дешево наш рынок никогда не стоил.

На мой взгляд, сейчас хорошая точка входа и текущая оценка акций включает в себя большое количество рисков.

Если хотя бы часть рисков уйдет, то акции могут значительно вырасти.

Не является индивидуальной инвестиционной рекомендацией.

Планирую на ежеквартальной основе обновлять данные по индексу.

Кому интересно наблюдать за динамикой изменений фундаментальной оценки рынка, то можете подписаться на мой телеграм-канал: t.me/invest_fynbos

📰"Полюс" Проведение заседания совета директоров и его повестка дня

- 31 января 2023, 19:39

- |

Сообщение об инсайдерской информации.

2.1. Дата принятия председателем совета директоров эмитента решения о проведении заседания совета директоров эмитента или дата принятия иного решения, которое в соответствии с уставом эмитента, его внутренними документами или обычаями делового оборота является основанием для проведения заседания совета директоров эмитента: 31 января 2023 года....

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал