Поведенческие финансы

Прошлое, настоящее и будущее современных финансов. Research Affiliates.

- 08 ноября 2024, 08:10

- |

- комментировать

- Комментарии ( 0 )

Нейросетки ИИ; чему можно и чему нельзя обучить машину

- 14 октября 2024, 12:28

- |

a. описывает в общих чертах мое видение предмета, обсуждаемого в соответствующей недавней статье и комментариях к ней.

b. не содержит секретных секретов

c. не раздражает местную публику, ввиду наличия видео-контента

Поэтому может показаться что написанное не имеет начала и конца, а кое-где и середины)))

«Художник должен изображать не просто то, что он видит перед собой, но и то, что он видит в себе. Если же он не видит ничего в себе, пусть не рисует и того, что он видит перед собой. Иначе его картины будут похожи на ширмы, за которыми можно ожидать только больных и мертвых.»

Каспар Давид Фридрих (5 сентября 1774 — 7 мая 1840)

Фридрих – выдающийся немецкий художник, 250-летие которого широко отмечалось в сентябре 2024 г. в Дрездене, и который похоронен на местном лютеранском Троицком кладбище (мимо его могилы я ежедневно прохожу во время утренней прогулки по пути к Эльбе).

( Читать дальше )

Почему опасно копировать чужие сделки

- 23 мая 2024, 15:10

- |

Есть тонкая грань между тем, чтобы ловить популярные тренды на рынке, и ситуацией, когда инвестор повторяет чужие ошибки. Следовать за толпой — это простая, но провальная тактика. Расскажем, как не попасть в ловушку.

Иллюзия уверенности

Людям свойственно принимать коллективные решения и следовать им. Так называемый стадный инстинкт — это природный механизм защиты, когда человеку что-то угрожает, и действовать нужно быстро.

Но инстинкт срабатывает не только при угрозе. Те же самые зоны мозга включаются, если нужно совершить покупку или что-то продать, а времени мало. Возникает желание поступить так, как делает большинство.

Иногда это логично и оправданно. Например, выбор популярного товара или услуги экономит время на сравнение, ведь другие люди уже это попробовали, кому-то посоветовали, те ещё кому-то, — и так эти вещи стали популярными.

Однако в инвестициях эта стратегия не работает. Биржевые цены меняются быстро, и в какой-то момент масса покупателей не успевает вовремя остановиться, чтобы понять, что актив уже не должен столько стоить.

( Читать дальше )

Чем дополнить Теханализ чтобы торговать как маркетмейкер.

- 30 апреля 2024, 16:29

- |

Поведенческие финансы сразу выводят нас на тему Финграмотности и Биржевой Грамотности. Они отличаются как раз тем, что изучает поведенческая экономика и поведенческие финансы. Финграмотность построена на законах экономики и финансов, а биржевая грамотность зиждется на одном единственном постулате — “На бирже нельзя верить никому”.

Теория перспектив или легкий способ бросить курить

- 10 апреля 2024, 09:59

- |

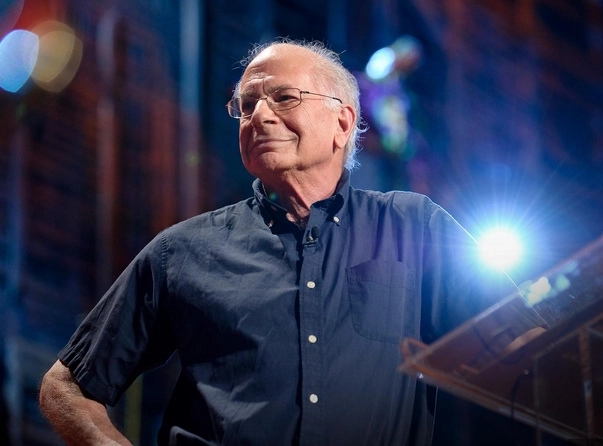

Часто вспоминаю людей, которые повлияли на меня в моем финансовом образовании. Один из них — Дэниел Канеман, лауреат Нобелевской премии, изучающий поведенческую экономику и финансы. К сожалению, он умер две недели назад, ему было 90 лет.

Дэниел Канеман — основоположник поведенческой экономики, объяснил всем иррациональность риска в принятии решений. А мне обьяснил, что собственный разум может работать против тебя или наоборот, сделать тебя лучшим инвестором.

Рассмотрим пример того, как работают поведенческие финансы. Предположим, в 2020-м году вы инвестировали 1 млн руб. в акции РФ и не смотрели портфель до сегодняшнего дня. И вот вы увидели прибыль в размере 40%, и это без дивидендов. Хороший результат! Но когда вы посмотрите “историю” и узнаете, что за четыре года ваш портфель падал до 550 тыс рублей (более 45%, а от пика более 60%), ваши чувства должны измениться по “Теории перспектив” Канемана.

Этот пример из области фантастики, он нереальный — покажите мне инвестора, который не заглядывал бы в портфель 4 года!

( Читать дальше )

Насколько вы верите своим инвестиционным решениям?

- 20 июня 2023, 18:29

- |

В этом посте многим покажется, что я натягиваю сову на глобус, но мне кажется, что философские мысли, которые я напишу дальше имеют место быть, и могут послужить развитию личного отношения к инвестициям, а также работ в части поведенческих финансов.

Когда мы мы говорим об инвестициях и думаем, куда вложить свои деньги, чтобы постараться их приумножить, то редко задумываемся, что по большому счёту мы говорим о вере в наши собственные решения и выводы. При этом мы имеем дело не с некой абсолютной верой, которой от нас зачастую требует религия, а весьма измеримой верой, которая порождена логикой. Но эта логика иногда сильно сбоит, особенно у начинающих инвесторов.

О чём это я?

Давайте посмотрим на ситуацию через вот такие утрированные примеры, чтобы стало более понятно.

Предположим, что у нас есть два актива:

- Первый — безрисковый актив, который с гарантией принесёт нам 10% годовых.

- Второй — рискованный, который с вероятностью 80% принесёт 15%, а с вероятностью 20% даст убыток в 5%.

( Читать дальше )

Sex and the Finance: как мужчины и женщины принимают финансовые решения

- 29 марта 2023, 11:42

- |

Объясняет Анна Солодухина, эксперт в области поведенческой экономики, доцент экономического факультета МГУ и приглашенный преподаватель университетов Сорбонна и Монпелье.

Гендерные финансовые модели

По данным американского исследования, даже в такой развитой (в экономическом и гендерном отношении) стране, как США, женщины проигрывают мужчинам по показателям здорового финансового поведения. Речь идет о ежемесячном полном погашении задолженности по кредиткам, наличии трехмесячной подушки безопасности, инвестиций и некорпоративных пенсионных накоплений. Похожая ситуация и в России: по сравнению с мужчинами женщины меньше сберегают и чаще сетуют на то, что нет возможности откладывать на что-либо, чаще берут кредиты на нужды семьи, меньше инвестируют (меньше и объем инвестиций, и количество женщин-инвесторов), получают более низкую пенсию (как следствие более низкой заработной платы) и чаще становятся жертвами мошенников.

Авторы американского исследования делают вывод, что женщины просто недостаточно хорошо подготовлены к принятию финансовых решений.

( Читать дальше )

Сила эксперимента. Принятие решений в мире, которым управляют данные.

- 29 ноября 2022, 15:40

- |

Сила эксперимента. Принятие решений в мире, которым управляют данные.

И крупные, и небольшие организации проводят эксперименты, для того чтобы тестировать идеи, изучать продукты и услуги, оценивать реакцию потребителей и получать информацию для принятия решений.

Когда-то экспериментированием в основном занимались медики, психологи и социологи, но теперь оно распространилось практически на все отрасли. Эксперименты позволяют руководителям получать данные для разработки более качественных товаров и услуг, совершенствовать методы работы и приносить пользу обществу.

Профессора Гарвардской школы бизнеса Майкл Лука и Макс Базерман считают, что преимущества, которые бизнес, потребители и граждане получают благодаря исследованиям, перевешивают опасность злоупотреблений в ходе экспериментов.

( Читать дальше )

Технологии обмана трейдеров на бирже.

- 09 августа 2022, 22:50

- |

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал