Падение

Готовим кеш для нового дна

- 18 апреля 2025, 12:06

- |

«У нас была попытка ограниченного прекращения огня в отношении энергетической инфраструктуры, которое не было соблюдено украинской стороной. В этих обстоятельствах говорить о прекращении огня на данном этапе просто нереалистично», — сказал Небензя.

США хотели сохранить энергетическую инфраструктуру внаУкраине?

Ждут ответа Путина?

«Путин ты выигрываешь войну а потому сдавася срочно или мы сейчас… мы сейчас… 1001 пакет санкций наложим тебе под дверь!»

Прям с субботы думаю будет ответ, яркий красочный громкий.

Готовим кеш господа.

UPD: Как правильно подметил

Alexs в выходные пасха, значит ждем веселого понедельника.

- комментировать

- 409

- Комментарии ( 4 )

А многие не верили...

- 08 апреля 2025, 19:05

- |

Золото продолжит своё падение... А многие не верили, что пошлины не приведут к росту драг металла, а наоборот...

Все падает. Что делать?

- 05 апреля 2025, 14:53

- |

Рынки падают уже несколько дней подряд. Многие люди сильно из-за этого переживают, не знают, что им делать. Полагаю, не в последнюю очередь это происходит из-за того, что неверно интерпретируют свою стратегию на рынке – не понимают до конца, по какой причине они купили акции. Поэтому не понимают, что им делать сейчас в момент падения

А ответ довольно прост – необходимо иметь план действий по выходу из позиции еще до ее открытия (это говорит почти каждый из собеседников интервью Швагера в его серии книг «Биржевые маги», а это очень успешные инвесторы и трейдеры). Например,

1. Если человек занимается краткосрочными спекуляциями, то падения для него – это просто часть работы. При входе в позицию он выставляет стоп-лосс. При срабатывании выходит из сделки и ждет новой точки входа

2. Если человек занимается пассивными инвестициями и, допустим, регулярно докупает на зарплату какие-то отдельные акции или индексные фонды, то при падении рынка он должен всего лишь продолжать докупать активы, как и прежде

( Читать дальше )

Что с Газпромом?

- 29 марта 2025, 10:49

- |

Всем привет!

Решил подробней подойти к ознакомлению ситуации в Газпроме.

Обошёл ряд статей и заявлений. Ознакомился с политической обстановкой на сей момент. Начнём с фактов.

1. «Газпром» отчитался об убытке в триллион рублей.

2. 17 марта «Газпром» опубликовал финансовые результаты по РСБУ за 2024 год. Согласно отчету, чистый убыток компании составил 1,08 трлн рублей.

3. Продажи газа убыточны с учетом операционных расходов, так как «Газпром» не нашел рынки сбыта, которые могут заместить европейский. Сейчас один из ключевых клиентов компании — Китай. Но он не готов платить столь же высокую цену за газ, как европейские потребители.

4. В январе 2025 года появилась информация, что «Газпром» рассматривает возможность сокращения части сотрудников центрального аппарата, которое позволило бы сэкономить до 25 млрд рублей. Возможно, это нужно для того, чтобы снизить операционные издержки и сделать продажи газа более рентабельными.

( Читать дальше )

Польза падения рынка

- 28 марта 2025, 16:16

- |

Падения фондового рынка многие инвесторы воспринимают болезненно. С одной стороны инвесторы терпят убытки, с другой стороны снижающийся рынок дает прекрасную возможность для покупки качественных компаний по привлекательным ценам. Но, чтобы воспользоваться этой возможностью, у человека должны быть свободные денежные средства

Бенджамин Грэм (автор «Разумного инвестора» и учитель Уоррена Баффета) рекомендовал держать от 25% до 75% своего капитала в коротких облигациях в зависимости от рыночного цикла. Ключевой акцент тут «в коротких»

В наших текущих реалиях – это надежные (желательно ОФЗ) облигации с погашением 2-6 месяцев или фонды денежного рынка (LQDT / SBMM). В таком случае у инвестора всегда под рукой будут деньги, на которые можно выкупать подешевевшие акции. И падение, подобное текущему, инвестор будет встречать не с негодованием, а с удовольствием

Важно осознавать, что снижения на фондовом рынке происходят регулярно. За последние годы был целый ряд серьезных коррекций рынка (порой драматических):

( Читать дальше )

Обвал акций Русагро: временная паника или долгосрочный кризис?

- 27 марта 2025, 14:17

- |

В конце марта 2025 года российский агропромышленный холдинг «Русагро» оказался в центре внимания из-за задержания его основателя, Вадима Мошковича, по подозрению в мошенничестве. Эта новость вызвала стремительное падение акций компании на Московской бирже более чем на 30% за два дня.

Причины обвала акций

Резкое снижение котировок акций «Русагро» обусловлено следующими факторами:

1. Задержание ключевых фигур: Арест основателя компании создает неопределенность в отношении будущего управления и стратегического курса «Русагро».

2. Уголовное расследование: Обвинения в мошенничестве могут привести к серьезным юридическим последствиям, включая штрафы и репутационные потери компании.

3. Негативный информационный фон: Широкое освещение в СМИ усиливает панику среди инвесторов, способствуя массовой продаже акций.

Наихудший сценарий развития событий

В случае подтверждения обвинений и неблагоприятного исхода расследования возможны следующие последствия:

( Читать дальше )

Кто эти люди, которые узнают все первыми?

- 03 марта 2025, 17:44

- |

Самое неприятное — это увидеть как облигация полетела резко вниз. Необходимо найти информацию, узнать причины и решить что с ней делать. В течения дня ка правило делать это некогда. Но при этом уже куча инвесторов все знают, все оценили. Кто-то продает все что есть, кто-то решил, что все исправится и скупает все что может.

Но, кто эти люди? Почему они уже все знают? Где берут информацию? Какие уведомления и где они включили? Поделитесь в комментариях плиз...

Мой вариант: Я написал отчет, который по итогу работы биржи показывает список облигаций отсортированных по проценту падения. Но по времени — это уже минус торговая сессия. Пришлось сделать еще 1 шаг — аналогичный отчет создается во время работы биржи. По опыту решил запускать его после 11 часов. Таким образом, если что-то упало, то я буду в курсе и у меня будет время

Отчеты по расчету доходности и контролем за падением публикуются тут: ТГ: t.me/+64L6MiT14oRiNDky

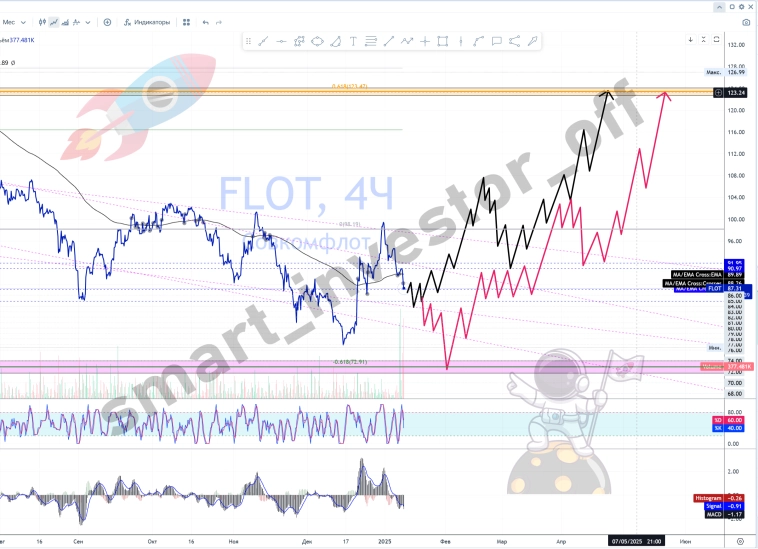

Какие акции покупать в 2025 💵 Обзор Тех-анализ Совко$FLOT #FLOT 💵 Прогноз цены на графике

- 13 января 2025, 17:04

- |

Фундаментальный анализ акций Совкомфлот (FLOT)

Совкомфлот — ведущая российская судоходная компания с глобальной значимостью, специализирующаяся на транспортировке сжиженного газа (СПГ), нефти и нефтепродуктов, а также на обеспечении морских проектов по добыче углеводородов.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал