ПФР

Предпосылки и альтернативы пенсионной реформы

- 05 октября 2018, 08:44

- |

С 1 января 2019 г. в России начнется форсированное повышение пенсионного возраста. Пока в стране продолжаются акции протеста, мы постараемся разобраться в экономических предпосылках данной реформы.

Бизнес не приносит должное

С 2014 г. бюджет пенсионного фонда формируется с дефицитом. Обязательные страховые отчисления составляют лишь порядка 56%, остальной объем компенсируется средствами федерального бюджета.

Причина постоянного дефицита ПФР достаточно очевидна: он недополучает средства от бизнеса.

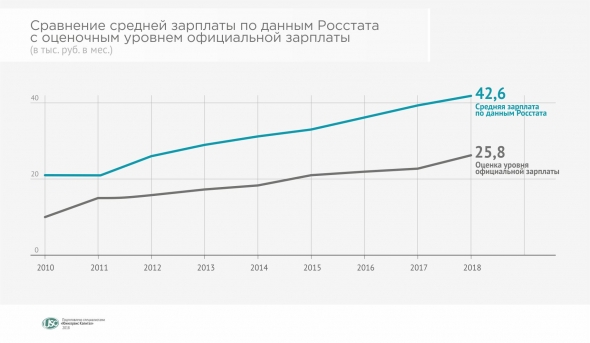

Среднегодовая численность занятого в экономике населения в 2017 г. — 71,8 млн чел. Обязательные страховые взносы за этот же период составили 4,5 трлн руб. Соответственно, отчисления на одного человека в месяц — в среднем 5,2 тыс. руб., или 22% от 23,6 тыс. руб., что и формирует оценочную официальную среднюю зарплату в 2017 г.

В то же время Росстат фиксирует фактическую среднюю заработную плату на уровне 30-40 тыс. руб. в месяц. Получается, официальная часть, исходя из объема пенсионных отчислений, по нашим оценкам, может составлять не более 40% зарплаты.

( Читать дальше )

- комментировать

- 679

- Комментарии ( 5 )

Взгляд. Поговорим о пенсионной реформе

- 02 октября 2018, 08:45

- |

Комментируйте, лайкайте, дизлакайте, критикуйте, репостите

Надеюсь вам будет интересно...

( Читать дальше )

Надеюсь я не прав

- 04 сентября 2018, 08:16

- |

Тинькоф, Арсагера, пенсия своими руками

- 09 августа 2018, 13:12

- |

Давненько я не брал в руки шашек не писал на смарт-лаб.

Лето, жара, девушки, вино и мидии на железяке на костре. Сорри, но не до смарт-лаба было.

А тут — АВГУСТ!!! Традиционно веселый месяц для России. :-)

Решил черкануть пару строк.

Некоторые из старожилов с хорошей памятью помнят, что я торгую на CME.

Торгую и торгую и вдруг обнаружил, что в результате торговли и счет подрос и то что вывожу трачу не полностью, образовался денежный излишек.

А тут еще стон поднялся по всей Руси Великой о поднятии пенсионного возраста и вообще казаки чуть ли не отменить пенсию предлагают (ДБ).

И вот решил я начать создавать свой пенсионный фонд из акций и облигаций.

Тинькофф

Выбрал я брокера. И не поверите, но выбрал Тинькофф брокера. Так уж совпало:- У меня там счет, на который вывожу деньги с амер. брокера.

- Они как раз весной получили брокерскую лицензию

- Их тарифы хорошо подходят для моих целей

( Читать дальше )

С 2005 года наблюдается дефицит пенсионной системы

- 24 июля 2018, 17:02

- |

По данным Никиты Кричевского, до 2005 года в пенсионном фонде России был профицит бюджета: в 2003 г. — 100 млрд, в 2004 г. — более 66 млрд рублей[6].

Самое главное с 2005 года картина ни сколько не улучшается, но изменять в этой модели решили только пенсионный возраст! Как бы этот процесс оценили во времена Сталина?

Пенсионный фонд России занимает первое место в мире по численности сотрудников: 121 670 человек. Например, численность сотрудников Social Security Administration в США в два с лишним раза меньше, а население США более чем в два раза больше российского, а объём пенсионных и социальных выплат почти в девять раз больше. В Японии при сходной с Россией численностью населения в Nihon Nenkin Kikou работает 27 тысяч человек, из которых лишь 15 тысяч работают на постоянной основе[24].

ru.wikipedia.org/wiki/%D0%9F%D0%B5%D0%BD%D1%81%D0%B8%D0%BE%D0%BD%D0%BD%D1%8B%D0%B9_%D1%84%D0%BE%D0%BD%D0%B4_%D0%A0%D0%BE%D1%81%D1%81%D0%B8%D0%B9%D1%81%D0%BA%D0%BE%D0%B9_%D0%A4%D0%B5%D0%B4%D0%B5%D1%80%D0%B0%D1%86%D0%B8%D0%B8

Нам уже давно нужна стабилизация пенсионной системы

- 19 июня 2018, 17:56

- |

На этом портале все знают доводы. Дефицит ПФР, старение населения, демографическая яма.

Но большинство предпочитает писать про дворцы ПФР.

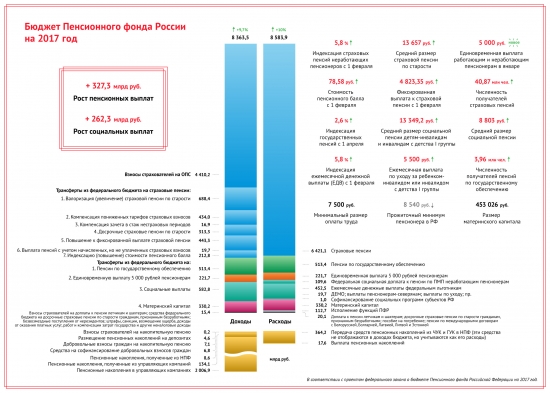

Так вот, здесь (большая pdf) отчет ПФР за 2017й год. Инфографику можно посмотреть на странице 16.

Или на картинке

Если оценивать только ту часть, которая реально относится к страховым пенсиям, мы увидим, что отчисления уже сейчас меньше поступлений на 2 трлн. Какие дворцы… о чем вы, проблема не здесь, хотя дворцы стоило пилить поскромнее, а штат надо уменьшать, но это не решит проблемы.

А теперь прикинем, что все так и есть. Ставка отчислений 22%, возраст выхода на пенсию тот же.

В этом году соотношение людей трудоспособного возраста 2.2 (Росстат). Таким образом каждый пенсионер (положим процент работающих вбелую сохранится через 10 лет) обеспечивает сейчас 2.2 человека. По среднему (довольно позитивному)

( Читать дальше )

Нужно много потрудиться, чтобы прожить на пенсию.

- 21 мая 2018, 16:23

- |

Натолкнулся на пост https://smart-lab.ru/blog/472235.php. Решил поделиться своими выкладками.

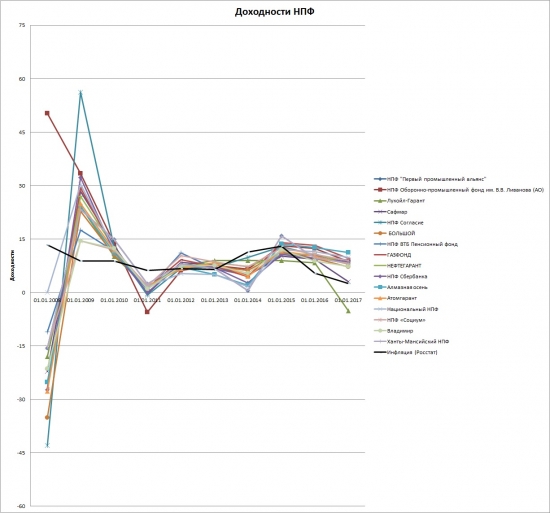

Просматривал на досуге работу крупных НПФ и ПФР. Проанализировав доходности НПФ построил график:

Выводы:

1) В относительно стабильное время доходности большинства ПФР и НПФ находятся в пределах инфляции. Например, если взять период в 5лет с 2013 по 2017г. Накопленная доходность НПФ и УК ПФР за этот период составляют 40-60% при накопленной инфляции (согласно Росстата) 44%.

2) В периоды волатильности большинство НПФ и УК теряют накопленные сбережения, за 2008 потери большинства УК и НПФ составили более 15%, а по некоторым доходили до 50%. Лишь 3 УК ПФР отработали с доходностью близкой к нулю, в том числе УК ВЭБ потери 0,46%. Среди НПФ: Национальный НПФ потерял 0,03%. Лишь одному НПФ удалось заработать в этот период: НПФ Оборонно-промышленный фонд им. В.В. Ливанова (АО) доходность 50,26%.

( Читать дальше )

Продолжение про пенсии

- 21 мая 2018, 11:47

- |

Но так как тема вызвала живейший интерес, то я решил продолжить исследования и написать еще один пост.

Давайте посмотрим, на что может рассчитывать средний россиянин, если бы у него была возможность отказаться от «услуг» нашего ПФР и формировать свои пенсионные накопления теми же суммами, но самостоятельно.

Средняя зарплата россиянина, если верить Росстату, сейчас около 39тысяч рублей. Отчисления в ПФР с такой зарплаты — 8580р в месяц.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал