ПРОЦЕНТНАЯ СТАВКА

Ирвинг Фишер о ставке

- 16 июня 2017, 19:17

- |

Американский экономист Ирвинг Фишер выдвинул предположение о связи между номинальной, реальной ставкой процента и инфляцией, получившее название эффект Фишера, который гласит: номинальная ставка процента изменяется на величину, при которой реальная ставка процента остается неизменной.

Фишер, по-ходу, еще один дурачек, после Кейнса.

На самом деле, реальная ставка будет всегда изменяться соответственно балансу спроса и предложения на кредит, это очевидно. Номинальную ставку тут рассматривать вообще не имеет смысла, важна только реальная.

Например, номинальная ставка 10% прогнозируемая инфляция — 8%, отсюда реальная ставка — 2%

Допустим у нас большой спрос на кредит, при дефиците предложения, и тогда реальная ставка растет до 3%, при неизменной прогнозируемой инфляции в 8%, номинальная ставка повысится до 11%. Номинальная ставка будет просто следовать за реальной, а реальная — за рынком, проще говоря.

- комментировать

- Комментарии ( 5 )

Кто покупает японские долговые активы?

- 25 мая 2017, 15:52

- |

Приток капитала в США обеспечивается «необходимостью» валютных комитетов центробанков вкладываться в долговые активы США. И-за этого процентная ставка в США относительно низкая, благодаря повышенному спросу на долг США и его поддержанию на должном уровне.

Но в Японии долгое время ставки еще ниже, при том, что иена как резервная валюта по своему влиянию далеко не так мощна как доллар.

Тем не менее, такая низкая ставка доходности японских активов свидетельствует о постоянном большом спросе на них.

Если предположить, что Япония их покупает сама у себя, то это может происходить только засчет печатного станка, без привлечения капитала из-вне, но в этом случае она бы уже давно захлебнулась в гиперинфляции.

Значит есть источник капитала(что эквивалентно стоку инфляции, в данном случае). Откуда?

Вопрос этот касается и европейских активов, в принципе, там аналогичные тенденции наблюдаются

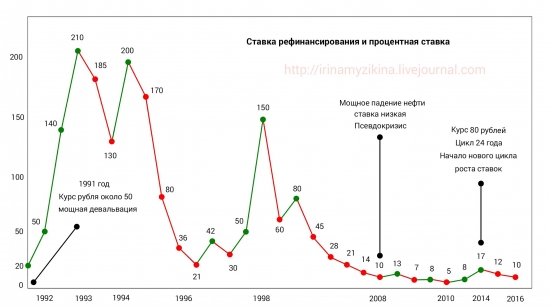

Начало нового цикла роста ставок

- 01 мая 2017, 08:47

- |

Это начало похода процентной ставки на новые максимумы, а это больше значений 1992 года и то что происходит сейчас просто смешно. Я имею ввиду снижение ставки на 50 пунктов. Пыль в глаза. Сюда можно приложить волны. Тоже очень интересно получается. Новые 90 очень рядом.

Нужно сказать выглядит все очень забавно и если еще посмотреть сколько стоил рубль при таких ставках и нефть, то можно сделать определенные выводы. Очень интересно. Кстати для тех кто не знает процентная ставка рефинансирования это и есть в принципе ключевая ставка. Ее взяли и переименовали. Ключевая ставка введена Банком России в качестве основного индикатора денежно-кредитной политики 13 сентября 2013 года.

В 1991 и 1992 году курс рубля был около 35 или 50 рублей, но после поднятия ставки рефинансирования до 210 курс рубля начал падать в сотни раз, а потом и в тысячи. В результате получился дефолт через 6 лет. Если смотреть на современную ситуацию то при ставке 17, которую Набиуллина подняла ночью, рубль взлетел до 72 рублей, а чуть позже до 85 рублей. Ну это всего лишь ставка 17 процентов. На графике так же можно заметить, что в 2008 году, когда цены на нефть резко упали, ставка поднята не была и рубль не девальвировался. Можно сделать вывод что там в принципе вообще не было кризиса. Все это бутофория.

( Читать дальше )

Центральный Банк снизил большинство ставок по инструментам рефинансирования

- 30 апреля 2017, 19:21

- |

ЦБ РФ в пятницу принял решение снизить ключевую ставку на 0,5 процентного пункта — до 9,25% годовых. Это уже второе снижение ставки в текущем году, правда в марте сокращение было скромнее — на четверть процентного пункта. В 2016 году Банк России дважды понижал ставку — в июне и сентябре, оба раза на 0,5 процентного пункта.

Регулятор, в частности, снизил процентные ставки до 8,25% годовых по кредитам, обеспеченным залогом прав требования по кредитам на финансирование инвестиционных проектов, по кредитам, обеспеченным залогом облигаций, размещенных в целях финансирования инвестиционных проектов и включенных в ломбардный список ЦБ, а также по кредитам, обеспеченным залогом прав требования по кредитам, предоставленным лизинговым компаниям.

До уровня 6,5% годовых снижена ставка по кредитам, обеспеченным залогом прав требования по кредитным договорам, обеспеченным договорами страхования ЭКСАР. Кроме того, снижена процентная ставка до уровня 9,25% годовых по кредитам Банка России, обеспеченным закладными, выданными в рамках программы «Военная ипотека».

( Читать дальше )

EUR/USD против Трампа и Драги. Кто кого?

- 26 апреля 2017, 15:28

- |

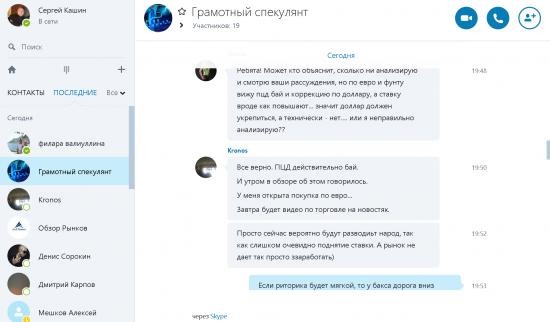

Сегодня и завтра будут очень интересными днями для пары EUR/USD. После приличного роста на результатах выборов во Франции. В эти дни геп понедельника вполне может быть перекрыт. Причиной этому буду президент США Дональд Трамп и глава ЕЦБ Марио Драги.

Сегодня, 26 апреля, рынок ждет от Трампа презентации налоговой реформы. В его предвыборных обещаниях было понизить налоги для корпораций с 35% до 15%. Такое понижение серьезно снизит расходы и соответственно повысит доходы организаций, что очень привлекательно для инвесторов. Такой законопроект, если Трамп конечно сможет его продвинуть, может привлечь очень приличный капитал в инвестиционные фонды, что само собой повысит интерес к Доллару США.

Завтра будет решение Центрального Банка Евросоюза по монетарной политике. Изменений в процентных ставках скорей всего не будет, а вот выступление Марио Драги, может пошатнуть Европейскую валюту. Для ЕЦБ крепкий Евро губителен.

Поэтому, можно прогнозировать, что к пятнице геп по паре EUR/USD будет перекрыт.

( Читать дальше )

Почему ФРС совершила роковую ошибку

- 16 марта 2017, 16:23

- |

Действительно, вопросов масса. Если ставки повышаются, то это, как правило, приводит к охлаждению экономики, однако в США она и так вовсю демонстрирует признаки замедления, тем более, если внимательно изучать статистические показатели, а не обращать внимание только на те данные, которые публикуют основные СМИ и на которые уповает сам регулятор, ну или хотя бы детально разбирать даже эту статистику.

Итак, ниже приведем основные причины, по которым вчерашнее решение может стать главной ошибкой Федрезерва за долгие годы.

1. Прогноз по ВВП от ФРБ Атланты

Едва ли не самый точный индикатор, обычно достаточно точно предсказывающий будущие данные по темпам роста ВВП США, — модель ФРБ Атланты — GDPNow. Обратим внимание, что изобрел ее один из федеральных резервных банков, входящих в ФРС.

( Читать дальше )

ФРС США оправдала ожидания рынков

- 16 марта 2017, 08:24

- |

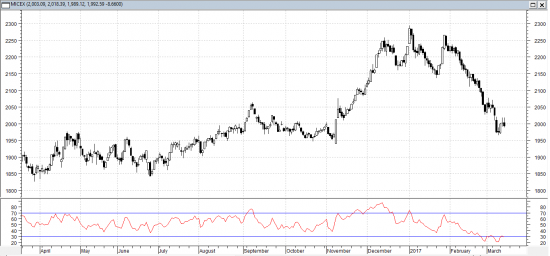

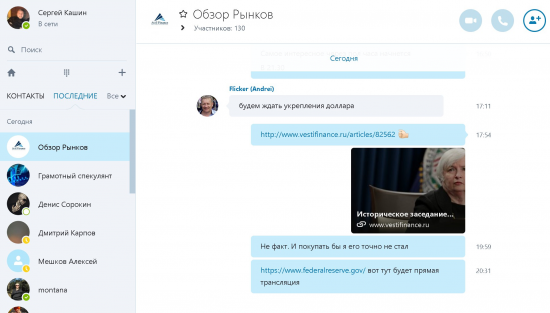

В среду рынки торговались разнонаправленно, в ожидании решения ФРС США по процентной ставке. Индекс ММВБ снизился на 0,4%, индекс РТС понизился на 0,1%, индекс S&P 500 подрос на 0,8%, индекс DAX повысился на 0,1%. В целом рынки ожидали повышения ставки ФРС США, но опасались сюрпризов. Однако ожидания оправдались, ФРС США повысил ставку на 25 базисных пунктов до 0.75%. Повышение ставки рынки восприняли позитивно, американские индексы продолжили рост к новым высотам. Повышение ставки связано с улучшением американской экономики, при этом ФРС США не исключает постепенного повышения в текущем году, до четырех раз.

Российский рынок в последние дни консолидируется около отметки 2000 пунктов по индексу ММВБ, после шестинедельного падения. Российский рынок находится под давлением из-за снижения нефти и слабости российской экономики. Стоит отметить, что повышение ставки ФРС США до 1% привело к повышению спроса на рубли, что является хорошим сигналом для инвесторов. Индекс ММВБ остается перепроданным, на текущей неделе складываются хорошие предпосылки для долгожданного отскока вверх. Сегодня можно ожидать повышения российского рынка на фоне роста американских индексов, до 1% по индексу ММВБ.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал