Офз

Об ОФЗ в условиях пандемии

- 27 мая 2020, 10:01

- |

С начала 2020 г. на Российском долговом рынке наблюдалась стабильная восходящая динамика – следствие благоприятного внешнего фона, сохраняющихся ожиданий смягчения монетарной политики ЦБ и постоянного притока денежных средств нерезидентов. Все это позволило доходности ОФЗ опуститься до исторического минимума. Так, доходность выпуска ОФЗ-ПД 26228 снизилась до 5,93%. Объем вложений иностранных игроков в российские гособлигации в январе-феврале увеличился на 315 млрд руб., таким образом доля нерезидентов на рынке до 34,9%, нового исторического максимума.

Динамика ОФЗ с начала пандемии

Впрочем, после 20 февраля 2020 г. ситуация стала кардинально меняться. Стремительно разрастающаяся по всему миру пандемия и введение повсеместных сдерживающих мер крайне негативно отразились на «аппетите к риску». Активные распродажи затронули широкий спектр глобальных активов, и ОФЗ не стали исключением.

( Читать дальше )

- комментировать

- 453

- Комментарии ( 0 )

Итоги недели 21.05.2020. План выхода РФ из карантина. Курс доллара и нефть

- 21 мая 2020, 20:22

- |

Доллар, рубль, нефть, индекс РТС, евро, ОФЗ, биткоин, золото, индекс S&P. Волны и циклы

( Читать дальше )

На пенсию в 30-60: Мой пенсионный план - Драг металлы и корпоративные облигации ...

- 21 мая 2020, 11:08

- |

Замечание: Всё ниже написанное относится к созданию базовой подушке безопасности — которая обеспечить минимально сносные условия существования при 98% событий. Машину, домик в Крыму/ на Красной Поляне, в Азове, однушку в панельке на окраине Саратова — я так полагаю, Вы уже себе обеспечили.

В принципе выйти на пенсию можно в любом возрасте главное чтобы был постоянный и стабильный источник дохода до возраста 75-90 лет ну или когда Вас там благодарные потомки посчитают, что ваши медицинские счета абсолютно не приемлемы, признают вас не дееспособным и потащат в камеру для эвтаназии. Как его обеспечить (доход, а не эвтаназию)?

Реалистичный план для 95% посетителей СмартЛаба

Пенсионные фонды (кроме государственных и фондов госкорпораций) рассматривать не будет т.к. там сидит одно ворьё — цель которого (которую особо и не скрывают при личных беседах) — украсть деньги и свалить в Лондон, чтобы оттуда бороться с коррупцией в России. Даже если там сидят умные, честные и профессиональные люди — пенсионный фонд — это ПИФ — где все доходы от управления деньгами съедают расходы на содержание самого ПИФа, а если доходов нет, то расходы на управление никуда не деваются. В общем если за Вас принудительно деньги отправляют в Частный Пенсионный фонд — Вы сделать ничего не можете, если есть возможность выцарапать свои пенсионные деньги — сделайте это (есть корпоративные пенсионные фонды где на 1 рубль отправленный вами туда корпорация до вкладывает ещё 1 рубль — тут решать Вам)

( Читать дальше )

Вопрос по БПИФ СбербанкИндексМосбиржыОФЗ (SBGB)

- 19 мая 2020, 13:00

- |

Вопрос в заголовке.

Более подробно — SBGB состоит из ОФЗ разной длительности погашения.

По отдельности ОФЗ дают 4-7% годовых, а сам SBGB за последний год дал 20%

Что за чудеса доходности?

Для справки — цена закрытия 20 мая 2019 — 1041 руб, 18 мая 2020 — 1253 руб (+20%).

Подскажите, что я не учитываю при анализе этого БПИФа? в чем подводный камень?

Процентные ставки и как на этом заработать. Думаем вместе.

- 15 мая 2020, 22:27

- |

ОФЗ наши держатся на фоне околонулевых % других стран. Кэрри трейд работает и рубль крепчает.

Сегодня тинькофф разослал письма что ставка стала 4%.

т.е они уже знают, или закладывают что на ближайшем заседании ЦБ тоже снизит ставку.

С одной стороны имеем укрепление рубля, с другой стороны падение ставок.

Как на этом заработать?

Итоги недели 14.05.2020. Мир после карантина. Курс доллара и нефть

- 14 мая 2020, 20:32

- |

Доллар, рубль, нефть, индекс РТС, евро, ОФЗ, биткоин, золото, индекс S&P. Волны и циклы

( Читать дальше )

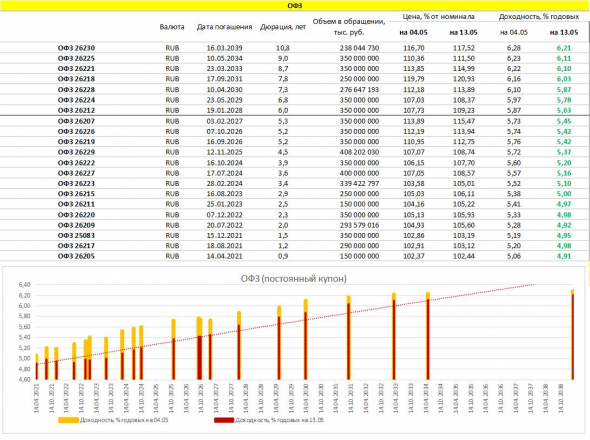

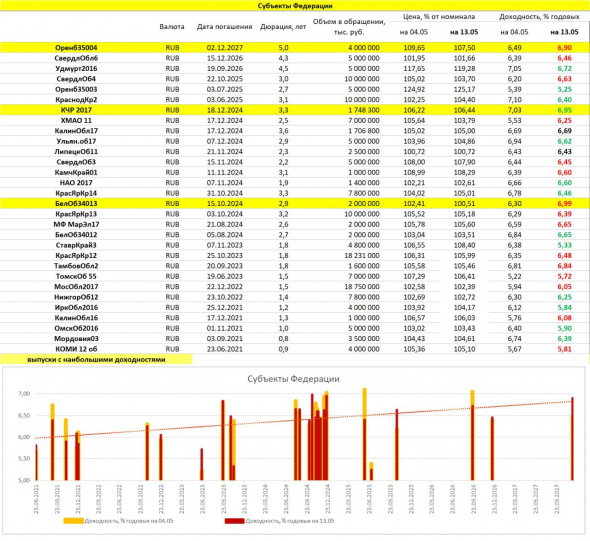

PRObondsмонитор. ОФЗ все более спекулятивны. Региональные облигации вряд ли так уж рискованны. Корпоративные на их фоне более конкурентны

- 14 мая 2020, 07:45

- |

Ожидания низких ставок творят чудеса. 5 или 4,5% — вот в чем вопрос, если речь о намеченном на 19 июня заседании ЦБ РФ по денежно-кредитной политике и ключевой ставке. Судя по котировкам ОФЗ, вопрос пока не решенный. Судя по ним же, факт самого снижения несомненен. ОФЗ долго предлагали выигрышную альтернативу банковским депозитам. Вряд ли сегодня это так. Чем ниже доходность и ее все еще положительный спред с инфляцией, тем больше риска банальной волатильности, который перестает покрываться процентной отдачей. ОФЗ, как и большинство гособлигаций мира в значительной степени становятся спекулятивным инструментом.

( Читать дальше )

Инвестиционная идея: Покупка ОФЗ 26229

- 13 мая 2020, 16:03

- |

💡Инвестиционная идея💡

Покупка ОФЗ 26229 не дороже 110% с целью 110,5% на горизонте 3 месяцев

🔹Уровень доходности выпуска выше максимальной процентной ставки по рублевым вкладам в ТОП-10 банках (5,363% в апреле).

🔹Обеспечивает положительную доходность в реальном выражении более 2% с учетом фактической инфляции в апреле на уровне 3,1% .

🔹На фоне сильных сигналов ЦБ смягчения монетарной политики (19 июня допускает снижение ставки на 100 б.п. с 5,5%) наибольшее снижение доходности вероятно в ОФЗ сроком 1-6 лет. Покупка ОФЗ 26229 оптимальна с учётом срочности, ликвидности и риска волатильности.

🔹Доля нерезидентов в выпуске невысокая – не более 1/3 при среднем значении нерезидентов около 47%. Это означает, что в случае выхода иностранных инвесторов, давление на цену данного выпуска будет более умеренным.

Источник- телеграм-канал ВТБ Мои Инвестиции

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал