Офз

Изменения портфелей за январь

- 01 февраля 2017, 11:17

- |

За январь произошли следующие изменения портфелей:

Получил дивиденды от Роллман (RLMNP) за за 9 месяцев 2016 года по 7.1 р/акцию (10 января 2017)

Получил дивиденды от Мегафон (MFON) за за 9 месяцев 2016 года по 24.19 р/акцию (11 января 2017)

Покупал МосБиржу (MOEX) по 132.77 р/акцию (11 января 2017)

Получил дивиденды от ГМК НорНикель (GMKN) за за 9 месяцев 2016 года по 444.25 р/акцию (12 января 2017)

Получил дивиденды от Лукойл (LKOH) за за 9 месяцев 2016 года по 75 р/акцию (12 января 2017)

Покупал ФосАгро (PHOR) по 2750 р/акцию (17 января 2017)

В портфель облигаций за январь докупал:

ОФЗ 26206 по цене 99,45%

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 7 )

ОФЗ все привлекательней и привлекательней!

- 30 января 2017, 10:19

- |

Покупка с целью погашения становится все привлекательней. ( на фоне депозитов так уж точно)

25080 погашение 17/04 — 8,94% годовых

26206 погаш 14/06 — 9,84% годовых

46021 погашение 08/08/18 - 10,53% годовых.

Технический индикатор РТС на основе данных MOEX и USD/RUB

- 29 января 2017, 18:59

- |

Недавно, были дебаты Опционного математика и Опционного не математика по поводу:

«Нужна ли математика в опционной торговле» каждый наверное сделал свой вывод.

Я приведу пример, как использовать элементарную математику в прогнозировании стоимости РТС, не глядя даже на его график.

Нам нужен график доллар/рубль и график ММВБ

Давайте назовем функцией Y(t) — график USD/RUB, а график ММВБ — X(t)

Таким образом, всегда будет выполнятся равенство Y(t) = A*X(t) + B

Наша задача найти B — это и есть ошибка(отклонение) двух функций.

Для начала находим А:

Возьмем ограниченный период 5-ти ближайших торговых дней.

Имеем y(t)1 и y(t)5, x(t)1 и x(t)5

Используя знания о геометрическом свойстве Интеграла:

Проинтегрируем функцию Y(t) от y(t)1 до y(t)5

Проинтегрируем функцию X(t) от x(t)1 до x(t)5

A = Интеграл Y(t) от y(t)1 до y(t)5 / Интеграл X(t) от

( Читать дальше )

поле чудес в стране дураков

- 27 января 2017, 11:28

- |

ОФЗ являются надежным инструментом, который дает высокие гарантии того, что обязательства будут выполнены почти 100%

почти ржака конечно :)

Гособлигации России посыпались после решения о покупке валюты

- 26 января 2017, 21:29

- |

За два дня стоимость наиболее ликвидных долговых бумаг правительства РФ осыпалась более чем на 2% и приблизилась к минимальным отметкам за месяц.

10-летние ОФЗ 26207 в ходе торгов в четверг падали до 99,67% от номинала; 5-летние ОФЗ 262111 дешевели до 94,45% от номинала; бумаги с погашением в 2021 году (26217) — до 97,6%.

Стоимость займов, опускавшаяся на прошлой неделе ниже 8% годовых, подскочила до 8,3-8,5%.

Иностранные банки и фонды, которые вкладывались в российский госдолг весь прошлый год в расчете на стабильный или дорожающий рубль, начали закрывать позиции после того, как стало известно о возобновлении валютных интервенций,говорит начальник отдела по работе на фондовых рынках Новиком-банка Михаил Котлов

Подробнее:

www.finanz.ru/novosti/obligatsii/gosobligacii-rossii-posypalis-posle-resheniya-o-pokupke-valyuty-1001698758

Где бы исчо захеджится.

- 24 января 2017, 13:32

- |

В своё время колледж выдал мне красный диплом:

Поэтому никак не могу отделаться от мысли, что в моей голове не опилки и смею публиковаться.

Итак, какие мысли, какие риски вижу в финансовой сфере. Рубль, полагаю его значительное ослабление возможным, главным фактором в прогнозе продолжаю считать накопление Россией долгов через ОФЗ. И это именно долги, не привлечение в ДУ, как это получается у США например. Всё может обернутся, как в сказке «Царевна

лягушка»:

Стали гости есть-пить, веселиться; Василиса Премудрая испила из стакана да последки себе за левый рукав вылила; закусила лебедем да косточки за правый рукав спрятала. Жены старших царевичей увидали ее хитрости, давай и себе то ж делать. После, как пошла Василиса Премудрая танцевать с Иваном-царевичем, махнула левой рукой — сделалось озеро, махнула правой — и поплыли по воде белые лебеди; царь и гости диву дались. А старшие невестки пошли танцевать, махнули левыми руками — гостей забрызгали, махнули правыми — кость царю прямо в глаз попала! Царь рассердился и прогнал их с позором. "Вроде то же самое делаем, но эффект будет другим.

( Читать дальше )

Иностранцы продавали ОФЗ в ноябре прошлого года

- 24 января 2017, 11:08

- |

Несмотря на победу Дональда Трампа на выборах в США и ралли на российском фондовом рынке, иностранные инвесторы продавали российские ОФЗ в ноябре 2016 г.

По итогам месяца нерезиденты снизили свои вложения в российские долговые бумаги на 40 млрд. рублей. Это уже второй месяц подряд, когда доля иностранцев, владеющих ОФЗ, снижалась. На конец осени на них приходилось 25,6% всех выпущенных облигаций, что на 1,4 процентных пункта ниже, чем в сентябре 2016 г.

Распродажа российского госдолга, скорее всего, была вызвана общемировыми тенденциями. После неожиданных результатов на выборах в США инвесторы принялись избавляться от облигаций по всему миру, затронуло это и нашу страну.

За 11 месяцев 20016 г. нерезиденты приобрели бумаг на 337 млрд. рублей, для сравнения, за аналогичный период 2015 г. они купили всего на 187 млрд. рублей.

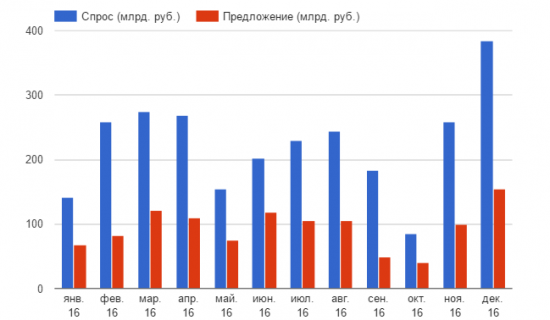

Согласно данным, публикуемым Минфином, спрос на ОФЗ упал в октябре, а его оживление пришлось на конец ноября. За весь месяц объем спроса составил 258,3 млрд. рублей против предложения в 99,6 млрд. В декабре спрос увеличился до 384 млрд. рублей, а предложение до 155 млрд.

( Читать дальше )

Здравствуйте! Скажите пожалуйста, по какому параметру в списке ОФЗ на Смартлабе, некоторые из них выделены синим цветом?

- 24 января 2017, 09:25

- |

НЕФТЪ и РублЪ - 2017 год

- 22 января 2017, 07:21

- |

— от спроса и предложения...

От чего формируется спрос и предложение?

— от ожиданий рынка а точнее от ИНСАЙДА

цена актива это ожидания — ИНСАЙД

будущих денежных потоков и ничего более...

Цена на нефть почему выросла?

— $ перетекают из долгового рынка США в нефть активы

через обратное репо ФРС

Вывод — Инсайд

Китай или Япония

должны продать казначейские облигации США на 1 трлн. $

Полученный 1 трлн. $

запустят в реальный сектор экономики Китая

через эмиссию юаней эквивалентно 1 трлн. $

что увеличит значительно спрос на нефть

Зная это перед этим ОПЕК и Россия должны

начать РЕАЛЬНО сокращать добычу предложение нефти

Получится так что

на сокращении предложения нефти будет расти спрос

Что произойдёт с ценой на нефть?

рост с $50 до $75 за один месяц!

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал