ОфЗ

Сводка самых доходных облигаций ОФЗ и корп (ВДО): 21-06-2024

- 21 июня 2024, 11:56

- |

Не индивидуальная инвестиционная рекомендация

Инвестиции. Доходные ОФЗ по месяцам: 21-06-2024

Инвестиции. Доходные облигации по месяцам: 21-06-2024

Инвестиции. Доходные ОФЗ по годам погашения: 21-06-2024

Инвестиции. Доходные облигации по годам погашения: 21-06-2024

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Зачем и кому покупать облигацию с долгим сроком к погашению?!

- 21 июня 2024, 10:28

- |

13,53% — это очень похоже на текущую доходность по купону.

Предположим, что 18%, которые рассчитаны самостоятельно, это корректная доходность к погашению, а про 15,3% забываем. Тогда казалось бы выгодно купить эту облигацию, но до погашения почти 17 лет. Явно покупать бумагу с прицелом выйти тольно через 17 лет на среднюю доходность в 18% — не самая интересная затея.

( Читать дальше )

Доходность основного индикатора рынка российского государственного долга - индекса RGBI - выросла до максимальных значений с января 2015 г - РБК

- 21 июня 2024, 08:41

- |

Доходность основного индикатора рынка российского государственного долга — индекса RGBI — выросла до максимальных значений с января 2015 года. Самый широкий индекс ОФЗ — RGBITR, учитывающий совокупный доход по наиболее ликвидным ОФЗ с дюрацией более года, обновил девятилетний рекорд доходности, достигнув 15,97% по итогам торгов 20 июня 2024 года. Предыдущий рекорд в 15,8% был зафиксирован 12 января 2015 года.

Индекс RUGBITR3Y, включающий ОФЗ с дюрацией один-три года, установил абсолютный рекорд доходности за всю историю наблюдений с декабря 2010 года, достигнув 16,68%. Прежний максимум был 16,26% от 13 января 2015 года.

Индекс государственных облигаций Московской биржи (RGBI) на торгах в четверг упал ниже 105 пунктов впервые с 21 марта 2022 года, завершив сессию на отметке 104,97 пункта. С начала месяца индекс потерял 2,42%, а с начала года упал на 13,28%. Индекс RGBITR закрылся на минимуме 560,5 пункта.

Доходности ОФЗ в зависимости от сроков составили:

( Читать дальше )

Паника на бирже! Ставки повышаются. Что будет дальше с акциями и ОФЗ

- 21 июня 2024, 08:29

- |

Ну что, есть пробитие! Индекс вчера днём впервые за много месяцев наконец коснулся 3000 п. и даже в моменте ушел немного ниже.

Триггером к проколу этой важнейшей психологической отметки, которая выступает мощной поддержкой широкому рынку вот уже в течение целого года, стала публикация резюме ЦБ с комментариями обсуждения ключевой ставки с последнего заседания.

Чтобы не пропустить самое важное интересное из мира финансов и инвестиций, подписывайтесь на телеграм-канал с авторской аналитикой и инвест-юмором.

👊Готовимся к жесткой игре

Главная новость, из-за которой мы увидели кратковременную панику на бирже — для нас с вами уже давно НЕ новость. Регулятор признал, что вероятность подъёма ключевой ставки возросла. ЦБ допускает, что может СУЩЕСТВЕННО повысить ключевую ставку в июле, если получит убедительные данные реализации «альтернативного сценария» в экономике.Что это за альтернативный сценарий? Тот самый абсурд, который творится в экономике РФ сейчас.

( Читать дальше )

ОФЗ-ПК как предмет залога в коммерческих сделках - возможно ли ? насколько я помню у ОФЗ режим РЕПО только

- 20 июня 2024, 17:03

- |

Итоги недели 20.06.2024. Как отличить «правых» от «левых». Курс доллара и нефть

- 20 июня 2024, 16:05

- |

Доллар, рубль, нефть, индекс РТС, евро, ОФЗ, биткоин, золото, индекс S&P. Волны и циклы

https://youtu.be/jNnNorH-tZ0И просьба ставить лайки. Вам же денег не стоит, а светлым лучам рюхизма поможет пробиться сквозь тучи

Сдержанная из-за санкций динамика импорта создает предпосылки к укреплению рубля, что имеет дезинфляционный эффект — ЦБ РФ

- 20 июня 2024, 15:06

- |

Из-за месячного простоя квартальный план по заимствованию (ОФЗ) выполнен менее чем наполовину - привлечено 465 млрд руб. при плановых 1 трлн руб — Ъ

- 20 июня 2024, 11:35

- |

Аналитики Газпромбанка считают, что прошедшие размещения были тестовыми.

Из-за месячного простоя квартальный план по заимствованию выполнен менее чем наполовину — привлечено 465 млрд руб. при плановых 1 трлн руб. Чтобы закрыть план, на следующей неделе Минфину понадобится привлечь более 535 млрд руб., что выполнить практически невозможно, даже используя флоатеры. Однако аналитики ждут продолжения практики их размещения, пусть и в меньших объемах.

www.kommersant.ru/doc/6775202

Оптимизация подкралась ...

- 19 июня 2024, 21:47

- |

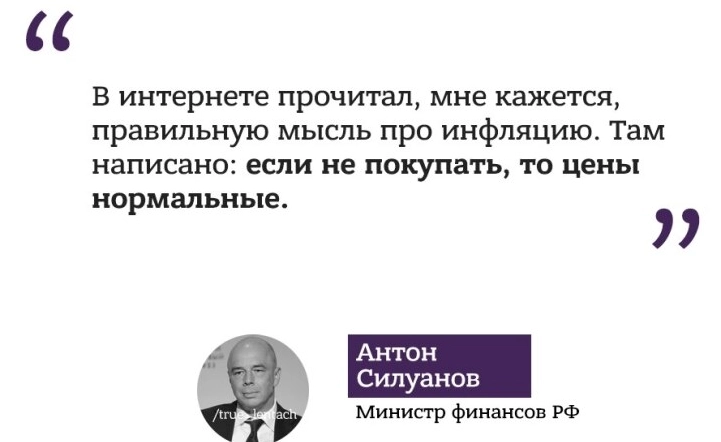

1. Министр финансов РФ Силуанов и возглавляемое им ведомство допустило колоссальные провалы, исполняя федеральный бюджет в 2023 году. Это следует из доклада председателя СП Ковальчука на заседании Комитета Государственной Думы по бюджету и налогам.

2. Ковальчук сообщил об успешной работе Федеральной налоговой службы, достаточно самостоятельном и автономном подразделении, формально подчиняющемся Силуанову. Доходы бюджета (в основном налоговые поступления) превысили прогнозируемыми показатели на 11,5%. Но этот успех был в значительной степени нивелирован выявленными СП прямыми нарушениями и финансовыми потерями на общую сумму 834 млрд руб (в полтора раза превышает расчетный эффект от введения прогрессивного НДФЛ).

3. Уровень исполнения расходов федерального бюджета (при превышении доходов на 11,5%) составил около 98%. Динамика их кассового исполнения носила крайне неравномерный характер (34,5% приходилось на 4 квартал, при этом на декабрь — 17,4%, при пропорциональной норме около 9%). Это снижает эффективность стратегического системного планирования, создавая предпосылки для срыва национальных проектов и сбоев по всем кооперационным цепочкам. Оценки косвенных потерь от подобной динамики финансирования оцениваются экспертами в 3-5% от общего объема расходов (1 трлн — 1 трлн 200 млрд руб).

( Читать дальше )

Рубль укрепляется, секта «Ждём доллар по писят» просыпается

- 19 июня 2024, 21:03

- |

Кто больше хотя бы пары лет на рынке могут спокойно сказать: «Эту серию я уже видел». Мы смотрим бесконечный сериал: «Приключения рубля и его друзей». Несмотря на то, что общий сюжет нам понятен [рубль будет слабеть], сценаристы подкидывают нам разные сюжетные арки чтобы мы не заскучали.

Курс на завтра 82,62. Источник: www.cbr.ru/

Курс на завтра 82,62. Источник: www.cbr.ru/Но Арку где он сильно укрепляется из-за санкций мы уже видели летом 2022. Краткий пересказ серии: из-за санкций предложения валюты становится в моменте много, а спрос на валюту в моменте падает. В итоге происходит перекос кривой спроса и предложения (рис 1) и рубль укрепляется слишком сильно.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал