ОфЗ

Какие ОФЗ покупать?

- 21 июня 2018, 14:59

- |

- комментировать

- ★1

- Комментарии ( 10 )

Рост ставки в США и регулируемый рубль ослабляют интерес нерезидентов к ОФЗ.

- 21 июня 2018, 02:45

- |

Индекс широкого рынка S&P 500 прибавил 0,17%, закрывшись на отметке 2767,32 пунктов, промышленный индекс Dow Jones потерял 0,17%, высокотехнологичный NASDAQ увеличился на 0,72%. Доходность 10-летних казначейских облигаций выросла на четыре базисных пункта до 2,93%.

По мнению игроков жестские заявления Трампа в отношении Китая это не что иное как своеобразная тактика ведения переговоров, свойственная американскому президенту, к которой он уже неоднократно прибегал в преддверии встречи с корейским лидером Кимом.

Нефтяные котировки по итогам прошедших торгов снизились на 1,08%, закрывшись на отметке $74,27 несмотря на вышедшую бычью статистику по недельным запасам от Минэнерго США. Однако чем ближе встреча ОПЕК+, которая состоится 23 июня в Вене, тем больше нарастает напряжение и волатильность на рынке «черного золота».

( Читать дальше )

Размещение ОФЗ-ПК выпуска № 29012RMFS на аукционе 20 июня 2018 г.

- 20 июня 2018, 16:25

- |

Минфин России информирует о результатах проведения 20 июня 2018 года аукциона по размещению ОФЗ-ПК выпуска № 29012RMFS с датой погашения 16 ноября 2022 года.

Итоги размещения выпуска № 29012RMFS:

— объем предложения – 10,000 млрд. рублей;

— объем спроса – 24,760 млрд. рублей;

— размещенный объем выпуска – 7,220 млрд. рублей;

— выручка от размещения – 7,386 млрд. рублей;

— цена отсечения – 101,6355% от номинала;

— доходность по цене отсечения – 7,34% годовых[*];

— средневзвешенная цена – 101,7163% от номинала;

— средневзвешенная доходность – 7,32% годовых*.

www.minfin.ru/ru/document/#

Повторенье ,мать ученье ? Где же ты наш ведомый....

- 20 июня 2018, 15:21

- |

средств бюджета в банковские депозиты с плавающей ставкой, привязанной к ставке

RUONIA. Средства размещаются на 35 дней, лимит аукциона — 50 млрд рублей.

Банк России проведет аукционы по размещению купонных облигаций Банка России

(КОБР) серии 4-09-22BR1-8 объемом 66 млрд 989,13 млн рублей и серии 4-10-22BR1-8

объемом 711 млрд 833,87 млн рублей. Дата погашения облигаций — 15 августа и 12

сентября соответственно

Нефть уже конкретно не доминирует над рублем, потеряно воздействие, приток и отток рублей на Мамбу еще какой то вес имеет(на рубль -доллар), что же будет когда пара Евро-дол уйдет ниже 1,15 и индекс доллара выше 96, не говорю уже про Си-пи 2640… ну нефть последний нокаут, свою каплю поставит, сомневающимся…

Если допустим после 23июня нефть уйдет за 72 дол за баррель, то как размещенные ОФЗ Минфина помогут ли рублю укрепиться ?

«Мамбу» уже в расчет не так сильно берем, так как она становится ведомой от притока и оттока западных денег…

РТС: Плохой и очень плохой сценарии

- 19 июня 2018, 18:15

- |

Прошлый обзор начинался с заголовка с риторическим вопросом: Фондовый рынок России. Падение продолжится? В действительности ответ был очевиден. Мы рассмотрели причины происходящего с рублём и с фондовым рынком. А они назревали уже давно, мы давали анализ рынка долга развивающихся стран , и рассматривали рынок долга в глобальном контексте. Из всего этого очевидно, что подобное развитие ситуации было предсказуемым, а санкции, просто повод, который подвернулись под руку экономистам и экспертам.

В подтверждение этого вывода можно рассмотреть недавние очень интересные события. 1. Индекс RGBI преодолел прошлый минимум 140.6 , и продолжил падение. 2 CDS на Россию также перебили верхи. Увеличение рисков на фоне падения аппетита к риску будут иметь серьёзные последствия для фондового рынка.

( Читать дальше )

Размещение ОФЗ Минфина сегодня,кто в курсах как прошли?

- 19 июня 2018, 16:03

- |

Нефть уже конкретно не доминирует над рублем, потеряно воздействие, приток и отток рублей на Мамбу еще какой то вес имеет(на рубль -доллар), что же будет когда пара Евро-дол уйдет ниже 1,15 и индекс доллара выше 96, не говорю уже про Си-пи 2640… ну нефть последний нокаут, свою каплю поставит, сомневающимся…

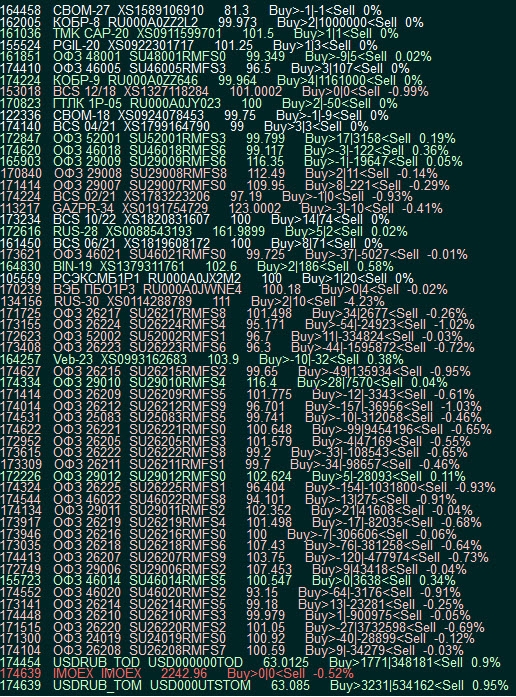

РАЗГРОМ на рынке ОФЗ

- 18 июня 2018, 16:39

- |

Очень интересно, будет ли Минфин проводить в среду аукционы по размещению ОФЗ? Спрос и так был очень слабый последние месяцы, а сейчас идет просто разгром на рынке ОФЗ. Индекс RGBI пробил апрельское дно (график выкладывал сегодня в телеграме https://tele.click/MarketDumki/459) Доходность 10-летних гособлигаций достигла 7.84% (цена облигации падает = рост доходности)!!! Последний раз такая доходность была в августе прошлого года, когда ключевая ставка ЦБ была 9%!!! Это Фиаско, Братан!

Вопрос по облигациям

- 15 июня 2018, 08:42

- |

В связи с постоянным понижением ставки ЦБ РФ часть денег, которая лежит на депозитах, перестала генерировать доход. Присматриваюсь к облигациям. Кто что посоветует? Надежность ОФЗ конечно заманчива, но 7,1% это не очень большое отличие от банковского депозита.

Облиги банков выглядят не плохо, МКБ конечно слишком хорошо, что настораживает (12,25%). Что думаете по РХБ? Россельхозбанк, 09Т1 (суборд) — 9% выглядит вполне достойно.

Какие подводные камни есть? Буду рад любой информации по делу.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал