ОфЗ

динамика М2 США (темп роста стабилизировался на 25% годовых) и M2 РФ: обработал данные с сайтов ЦБ и ФРС, мнение о USD_RUB

- 29 августа 2020, 15:00

- |

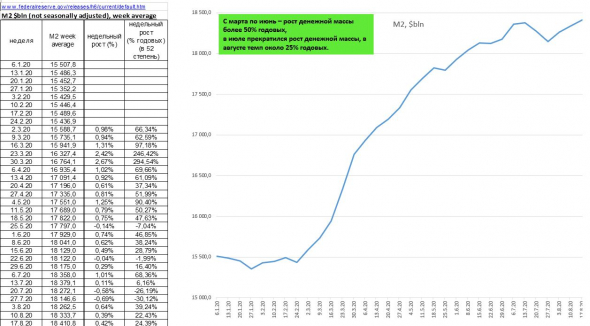

обработал данные с сайта ФРС, включая 17 08 2020:

С марта по июнь – рост денежной массы более 50% годовых,

в июле прекратился рост денежной массы,

в августе темп около 25% годовых.

Сделал для Вас слайд по темпам роста М2 в $bln.

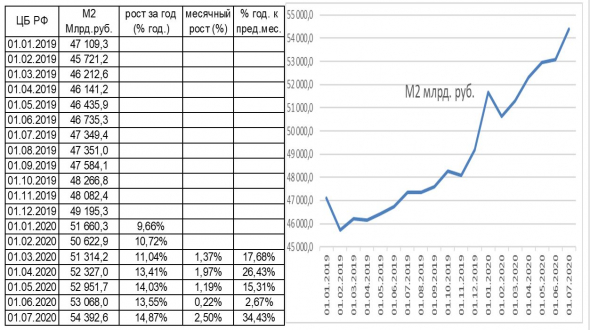

В 2018 — 2019г.г. М2 в РФ рос примерно на 10% в год.

С марта 2020г. в РФ, по данным с сайта ЦБ, М2 также растет в темпе 25% годовых.

По цифрам с сайта ЦБ РФ, также сделал для Вас слайд:

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 0 )

мнение о рубле и о рынках, мой портфель, расчет доходности рекомендаций, длинные ОФЗ

- 29 августа 2020, 13:26

- |

после выступления Паузлла, произошли значительные колебания на валютных и товарных рынках.

Председатель Федеральной резервной системы Джером Пауэлл объявил 27 августа о новом подходе к политике,

целям по инфляции и безработице в США.

Пауэлл сказал, что ФРС будет стремиться к инфляции, которая в среднем составляет 2% с течением времени, шаг, который подразумевает допуск периодов превышения. Его смещение на максимальную занятость позволит более широко использовать преимущества рынка труда.

«Максимальный уровень занятости — это важнейшая цель», — сказал Пауэлл в своей речи, произнесенной для ежегодного симпозиума ЦБ по политике, в Джексон-Хоул, штат Вайоминг. «Это изменение отражает наше понимание преимуществ сильного рынка труда, особенно для многих в сообществах с низким и средним уровнем дохода.”

Из этого следует, что впереди – долгосрочный период около 0 ставок. ИТОГ РЕЧИ: ОСЛАБЛЕНИЕ USD.

Рубль к $ укрепился до 74: график по дневным( Читать дальше )

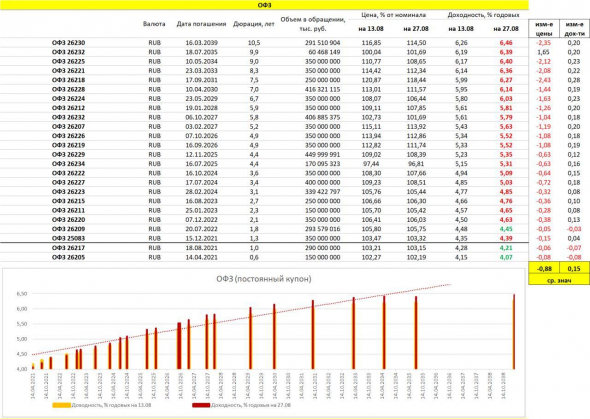

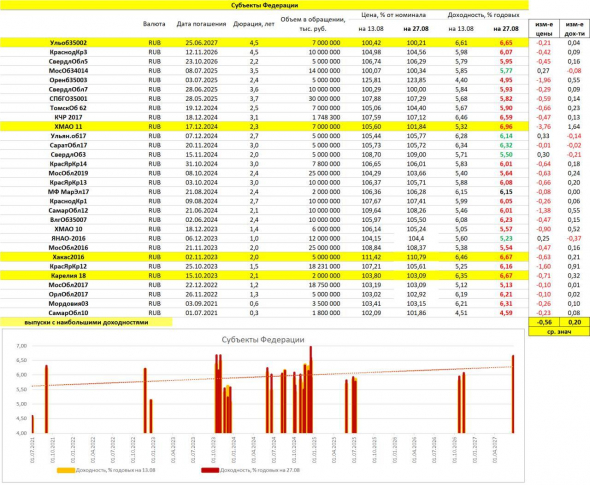

PRObondsмонитор. ОФЗ, ликвидные субфеды и корпоблигации. ОФЗ стали интереснее, да и рубль тоже

- 28 августа 2020, 06:56

- |

Вчера мы видели рост рубля и рост гособлигаций. Значения этому большинство не придало, либо приняло движение как локальное. Рост рубля и ОФЗ может застопориться ввиду потенциальных санкционных рисков из-за белорусский протестов и состояния А.Навального. Однако предпосылки к его перспективному продолжению есть. Снижение госбумаг за последний месяц – в среднем около 1%, а для длинного конца – около 4%. Доходность, начиная с 3-5-летних бумаг дает фору уже не только облигациям субъектов федерации, но и первому эшелону корпоративных бондов.

По-моему, игра в ОФЗ, если и не про двузначные доходности, то интереснее покупки прочих секторов рублевого облигационного рынка. Тогда как сам рубль тоже, вероятно, достиг дна. И в моем понимании, получать второе и третье дно после первого не будет.

( Читать дальше )

Итоги недели 27.08.2020. Отравление Навального - инсценировка? Курс доллара и нефть

- 27 августа 2020, 19:23

- |

Доллар, рубль, нефть, индекс РТС, евро, ОФЗ, биткоин, золото, индекс S&P. Волны и циклы

( Читать дальше )

Норвежские пенсионеры и их риски. Выходят из ОФЗ, пишут об этом в своих отчетах, а наши "эксперты" их не читают?..

- 27 августа 2020, 12:46

- |

Листая отчет фонда за 1 полугодие, наткнулся на раздел, посвященный рискам фонда, и он показался мне интересным. И вот ключевые показатели риска фонда норвежских пенсионеров:

1. Аллокация

Лимиты, установленные Министерством финансов Норвегии:

— Доля акций в фонде: не менее (!) 60%, но не более 80% (факт 69,6%);

— Доля недвижимости в фонде: не выше 7% (факт 2,8%);

— Доля активов с постоянным доходом (облигации, депозиты) в фонде: не менее 20%, но не более 40% (факт 27,6%);

— Доля деривативов в фонде: не более 2% (факт 0,01%).

2. Рыночный риск

( Читать дальше )

Минфин РФ: Результаты размещения ОФЗ № 24021RMFS на аукционе 26 августа 2020г.

- 26 августа 2020, 17:02

- |

Минфин России информирует о результатах проведения 26 августа 2020 г. аукциона по размещению ОФЗ-ПК выпуска № 24021RMFS с датой погашения 24 апреля 2024 г. |

|

Итоги размещения выпуска № 24021RMFS: |

|

— объем предложения – остаток, доступный для размещения в указанном выпуске; |

|

— объем спроса – 297,392 млрд. рублей; |

|

— размещенный объем выпуска – 85,183 млрд. рублей; |

|

— выручка от размещения – 84,284 млрд. рублей; |

|

— цена отсечения – 98,5500% от номинала; |

|

— средневзвешенная цена – 98,6311% от номинала. |

Минфин сегодня смог разместить ОФЗ

- 26 августа 2020, 14:54

- |

Минфин разместил ОФЗ-ПК на 84,282 млрд руб., спрос был в несколько раз больше и составил 297,392 млрд руб. Бумаги выкупились с небольшим дисконтом, средневзвешенная цена составила 98,63% от номинала.

В последний раз Минфин смог привлечь госдолг на аукционе 5 августа: тогда он размещал облигации с переменным доходом (погашение 10 апреля 2030 года) на 30 млрд руб под 5,93% годовых, тогда спрос превысил предложение на 8 млрд руб. Но затем Минфин дважды — 12 и 19 августа — не смог привлечь инвесторов.

Подробнее на РБК:

www.rbc.ru/finances/26/08/2020/5f4623089a79474bab7e7370

Индекс ОФЗ RGBI не реагирует на эту новость и продолжает падать.

( Читать дальше )

Что происходит с рублем?

- 26 августа 2020, 07:21

- |

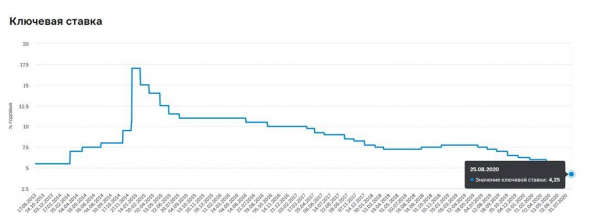

При всем обилии денег в мировой финансовой системе из России деньги выводятся. Это можно наблюдать на примере облигаций федерального займа. С 5-6-ю процентами годовых к погашению ОФЗ все еще относятся к высокодоходным бумагам, в сравнении с долгами прочих крупных экономик. И, даже снижая эту доходность, отечественные гособлигации пользовались спросом, рассчитывавшим выиграть от дальнейшего ее снижения.

Однако Банк России, в моем понимании, опередил события со скоростью опускания ключевой ставки. Которая перестала отражать стоимость денег и вплотную приблизилась к инфляции (4,25% для ставки против 3,4% для инфляции). Снижение ставки сразу на 100 б.п., с 5,5 до 4,5% 19 мая ослабило рубль само собой. И дальнейшее снижение 24 июля до 4,25%, всего на ¼%, показало отсутствие у ЦБ дальнейших возможностей для маневра. В дополнение к низкой внутренней стоимости российской валюты участники рынка получили обнуление спекулятивного потенциала в ОФЗ. Интерес пропал, по крайней мере, иностранный.

( Читать дальше )

Таймлайн истории облигационных ETF

- 25 августа 2020, 13:27

- |

2002 — Первый ETF на облигации США.

2007 — Бум fixed income ETF.

2013 — Первый fixed income ETF в России.

2019 — БПИФ на ОФЗ.

Нужно больше исторических деталей?

Выкладываем более полный интерактивный таймлайн истории целой индустрии ETF на облигации. Облигационные фонды развивались на 27% быстрее, чем ETF на индексы акций.

Фреймы на смартлабе не работают, потому внешняя ссылка. Перейти в таймлайн.

Источник данных: https://rusetfs.com/

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал