ОфЗ

Отчет февраль 2020

- 04 марта 2020, 23:36

- |

Отчет февраль 2020.

Начало февраля было ударным, и таким же ударным снижение в конце месяца. По результатам счет снизился и четыре инструмента которые брал одними из самых последних ушли в минус, ОГК2, Лукойл, Магнит, Мечел, ТМК. Последние три акции то в минус, то в плюс, короче около 0. В начале месяца пополнил ИИС и пенсионный по плану (50+5). Когда началось снижение, на счета и ввел наличность из «НЗ» в размере 82тр что составляет 30% от «НЗ». Более не видел смысла так как снижение еще может продолжится.

Личные финансы. Ситуативный план.

Часть «НЗ» мною потрачена, при негативном сценарии и дальнейшем снижении рынка планирую ввести следующие 30%, и далее при достижении дна и успокоении ситуации еще 30%, если будут особенно привлекательные цены выйду из облигаций и докуплю акций.

При позитивном сценарии и восстановлении рынка все пополнения буду осуществлять строго по плану.

На мой взгляд цены таких бумаг как Лукойл, Газпром, ОГК2, Магнит, Сургут НГ, ТМК, сейчас достаточно привлекательны и их у меня в портфеле не так много если дадут по таким ценам обязательно докуплю при пополнении счетов по плану.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

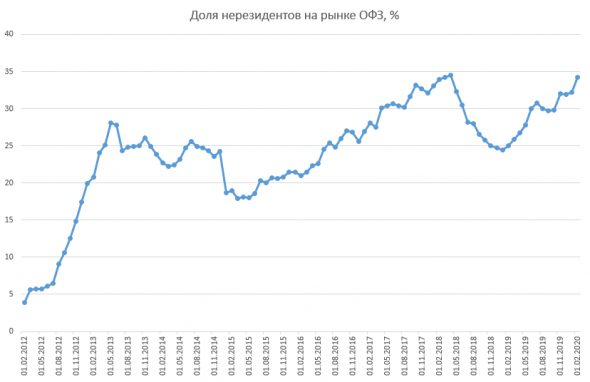

Неразмещение ОФЗ + Доля нерезидентов + RGBI

- 04 марта 2020, 18:29

- |

На этой неделе Минфин решил не проводить размещение ОФЗ, сославшись на повышенную рыночную волатильность.

Минфин России в условиях повышенной волатильности на финансовых рынках информирует о непроведении 4 марта 2020 года аукционов по размещению ОФЗ в целях содействия процессу стабилизации рыночной ситуации.

ЦБ отчитался о доле нерезов за январь. Рост с 32,2 до 34,1%

( Читать дальше )

Облигации рубли: что интересного после коррекции

- 04 марта 2020, 13:32

- |

сегодня после внеочередного снижения ставки ФРС цены на ОФЗ «выстрелили» на 0.75-2%, стоит присмотреться к корпоративным выпускам.

Что мы видим на текущий момент из хорошего соотношения риск\доходность:

— ГТЛК-1Р-15 — 7.35%

— ТМК-БО5 — 7.2%

— СистемаБ1Р5 — 7.3%

— Система1Р10 — 7.1%

— РЕСОлизБП7 — 7.7%

— ЛСР 1Р4 и 1Р5 — 8.25%

— РитейлБФ01 — 9.00%

Есть еще идеи? Пишите в комментариях!

Не является индивидуальной инвестиционной рекомендацией.

Где можно посмотреть текущие доходности по списку ОФЗ? Чтоб отслеживать какие и насколько изменяются?

- 28 февраля 2020, 15:00

- |

Эффект паники и отечественные облигации

- 28 февраля 2020, 07:25

- |

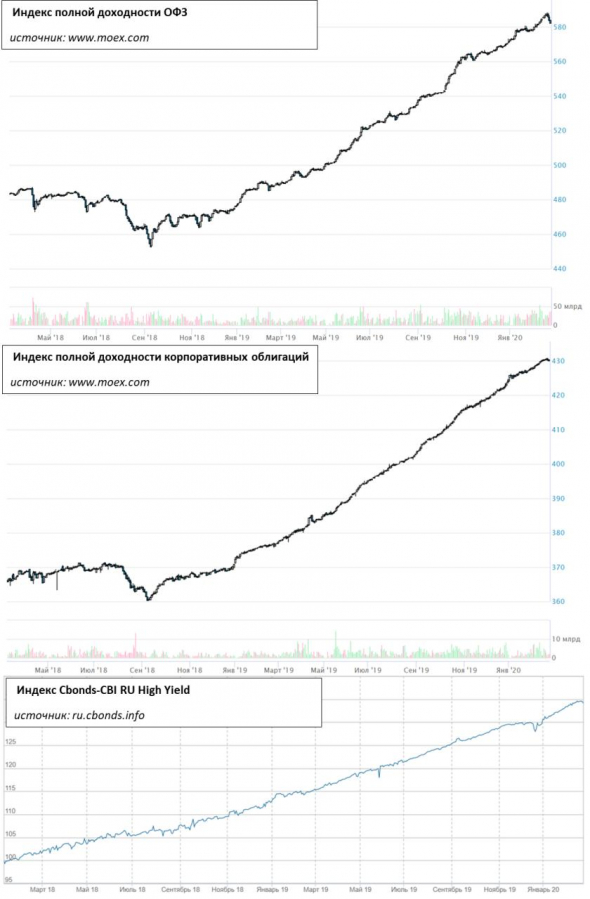

Рублевые облигации вчера снизились, и снизились третий день подряд. Как к этому относиться? Если сравнивать с динамикой западных фондовых рынков, нефти, российских акций, где снижения за это время составили по 5-10% и более, в облигациях все в относительном порядке.

Однако и радоваться снижению облигационных цен как возможности удачной покупки, наверно, рано. Индексы отечественных облигаций корректировались в последний раз более полутора лет назад, после чего испытали одно из самых впечатляющих ралли. Так что сейчас отделаться коррекцией в три дня вряд ли получится.

Мало того, облигации – как правило, запаздывающий в своей динамике рынок. Сначала падают акции, потом облигации, хотя это не догма. Но какой бы болезненной коррекция не оказалась, в обвал она перейти имеет незначительные шансы. Когда в апреле 2018 года рухнули ОФЗ, это была закономерная реакция на обрушение пирамиды carry trade. Сегодня подобной проблемы нет, а отвязка России от мировой финансовой системы стала еще больше. Главная, пожалуй, проблема – нефть. Ее цена сейчас, объективно, непредсказуема.

( Читать дальше )

Итоги недели 27.02.2020. Разворот рынков. Курс доллара и нефть

- 27 февраля 2020, 19:35

- |

Доллар, рубль, нефть, индекс РТС, евро, ОФЗ, биткоин, золото, индекс S&P. Волны и циклы

( Читать дальше )

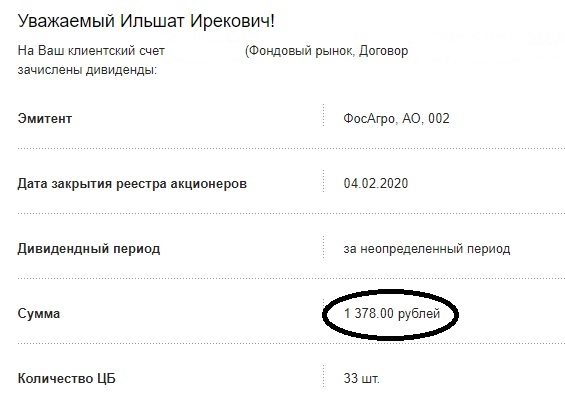

❤ На пенсию в 65(63). Какая боль! Какая боль! "ФосАгро : СОДА 7:0". Итоги БДСФ 2020

- 27 февраля 2020, 07:05

- |

БСК- Башкирская содовая компания, она же СОДА (г.Стерлитамак) — непубличная компания, я не могу купить акции на Мосбирже.

Все дивиденды получают мажоритарии (т.н.олигархи) и Правительство РБ. Хорошие дивиденды, больше ставки ЦБ РФ.

ФосАгро — публичная компания, щедро делится дивидендами (прибылью от разработки недр РФ) со всеми акционерами, акции свободно можно купить на Мосбирже.

Семь лет я исправно получаю дивиденды от ФосАгро.

БДСФ-2020.

Большой Дивидендный Сезон Февраль 2020 г.

Итоги января-февраля.

Получил дивиденды от эмитентов:

1. Лукойл = 3842 р.

2. ГМК Норникель = 10510,8 р.

3. Магнит = 1920,85 р.

4. МТС = 3714 р.

5. Татнефть = 8901,2 р.

6. НЛМК = 2352,8 р.

7. МРСК ЦП = 3266,5 р.

8. МРСК Волги = 2815,76 р.

9. ФСК ЕЭС = 2901,17 р.

10. ФосАгро = 1378,0 р.

Итого: 41 609 р. Деньги не выведены, а снова реинвестированы в покупку дивитикеров.

На счет ИИС перечислил 6 тыс. руб. с ЗП (январь, февраль).

Каждый месяц, заканчивается 165 (14 лет), я откладываю по 3 тыс.руб. с зарплаты на покупку дивидендных акций.

Мой портфель

smart-lab.ru/profile/Elshet1969/

( Читать дальше )

Текущая доходность облигаций

- 24 февраля 2020, 18:44

- |

Скоро закончится срок нескольких банковских депозитов, ставки в нормальных банках выше 5,5% найти уже прям очень тяжело. Да и не хочется раскладывать опять по депозитам. Возникла идея обсчитать еще один портфель облиг. Основная мысль такая — раз хороших идей по акциям пока нет, значит надо распихать все по надёжным облигациям с разными сроками погашения, чтобы каждый квартал была возможность оценить ситуацию и либо переложиться в новые облигации, либо докупить на высвободившиеся деньги акции.

Облигации выбирались корпоративные и ОФЗ с разными сроками погашения от года до 4 лет, обязательно с фиксированной купонной доходностью, не конвертируемые, без амортизации, всяких опционов, не облагаемые НДФЛ и тд. Короче, самые простые, так как их считать проще, ну и понятнее они мне как-то.

В табличке рейтинги надежности очень условные, для того чтобы проще было делить для себя по группам и анализировать. 10-ка это только ОФЗ, 5-ки у меня ни одной нет (самый низкий 6-ка). Но при этом 6-ка это не трешак и её красный цвет станет сразу жёлтым, если в рейтинг включить что-нибудь типа Дэни Колл. То есть все равно, оценка делалась довольно консервативно по отчетам (в основном оценивал долговую нагрузку, соотношение капитала к активам, рентабельность капитала, как изменялась чистая прибыль и выручка за последние 2 года, если были рейтинги от АКРы то их тоже смотрел).

( Читать дальше )

Светофор

- 22 февраля 2020, 09:21

- |

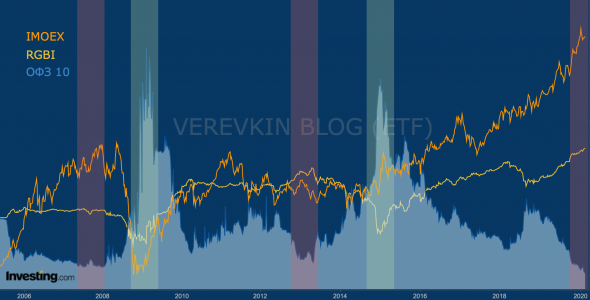

Доходность по 10-ти летним ОФЗ впервые упала ниже 6%.

Спрос на Ваши инвестиционные деньги сейчас очень низок. За них, на годовом горизонте, дают столько, что с трудом покрывает даже официальную инфляцию.

Это КЭШ-сквиз

Есть периоды для инвестиционных покупок, а есть для продажи (зеленые и красные области):

Покупая сегодня “дальние концы” (акции без стопов, долгосрочные ОФЗ, недвижимость), Вы делаете это, возможно, в самый неблагоприятный момент.

Дождитесь зеленого...

Разноцветных Вам выходных!

Итоги недели 20.02.2020. Курс доллара, нефть и другие рынки

- 20 февраля 2020, 20:37

- |

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал