ОфЗ

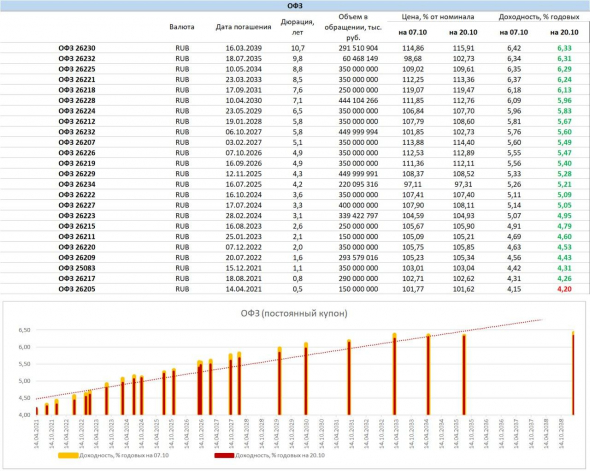

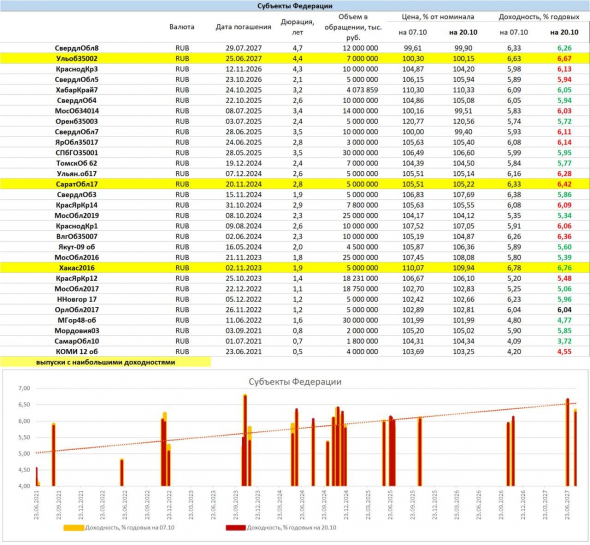

PRObondsмонитор. ОФЗ, облигации субъектов федерации и первый эшелон корпоратов. Недовольство доходностями.

- 22 октября 2020, 07:11

- |

Считал, что ОФЗ свое не отпадали, а они 2 последние недели все-таки растут в цене. Пусть и незначительно. Воздержусь от оценок будущей динамике. Но вот что считаю очевидным, так это предстоящую стабильность ключевой ставки. В пятницу у Банка России нет варианта не сохранить ее на уровне 4,25%. С одной стороны, дальнейшее понижение – экономический стимул (который, кстати, способен серьезно подкосить банковскую систему). С другой – на стимулирование нужны деньги, а как их занять под нерыночный процент? По мне, и ключевая ставка, и доходности ОФЗ на исторически минимальных значениях. Соответственно, короткие бумаги в качестве депозита до востребования – да. Длинные как попытка получения спекулятивного дохода и просто беспроблемное вложение – нет.

( Читать дальше )

- комментировать

- Комментарии ( 2 )

ОФЗ, аукцион третий

- 21 октября 2020, 17:18

- |

Подробности — Телеграм, t.me/sberanaliz

RGBI

- 21 октября 2020, 16:57

- |

Цели по высоте фигуры около 187-190

на основании технического анализа.

апрель — повидимому был ложным проколом

теперь цену выносят на какие-то доселе неизведанные вершины

ОФЗ, аукцион второй

- 21 октября 2020, 15:41

- |

Подробности — Телеграм, t.me/sberanaliz

Аукционы: ухудшение ситуации с рублевой ликвидностью не помеха огромному спросу

- 21 октября 2020, 14:38

- |

Сегодня Минфин предлагает традиционную пару бумаг с плавающим (8-летние 29015) и фиксированным (5-летние ОФЗ 26234) купоном без лимита (то есть в объеме доступного к продаже остатка бумаг 349,8 млрд руб. и 280 млрд руб., соответственно). Также размещаются инфляционные ОФЗ 52003 с лимитом предложения 15,1 млрд руб. (есть узкий круг локальных покупателей.

За прошедшую неделю состояние рынка ОФЗ почти не изменилось: доходность выпусков с дюрацией до 5 лет опустилась не более чем на 4 б.п., а длинных бумаг – поднялась не более чем на 4 б.п. В частности, доходность размещаемого сегодня выпуска 26234 не изменилась (YTM 5,18%). Таким образом, спекулятивная стратегия покупки ликвидных бумаг с премией ко вторичному рынку на предшествующем аукционе себя оправдала (отсечка по 26233 прошла на уровне YTM 6,33%, последние сделки проходили с YTM 6,28%) и, скорее всего, будет успешной и на сегодняшнем аукционе. Покупка ОФЗ 26234 с доходностью не ниже YTM 5,23% представляет интерес в условиях позитивного момента на локальном рынке.

( Читать дальше )

размещение ОФЗ_одна из причин сегодняшнего спекулятивного укрепления рубля

- 21 октября 2020, 10:58

- |

1.

Министерство финансов России проведет 21 октября аукцион по размещению облигаций федерального займа трех выпусков. Об этом говорится в материалах министерства.

В частности, будут размещены облигации с постоянным купонным доходом (ОФЗ-ПД) выпуска 26234 с погашением 16 июля 2025 года в объеме остатков, доступных для размещения в указанном выпуске, и облигации с переменным купонным доходом (ОФЗ-ПК) выпуска 29015 с погашением 18 октября 2028 года в объеме остатков, доступных для размещения в указанном выпуске.

Также Минфин разместит облигации федерального займа с индексируемым номиналом (ОФЗ-ИН) выпуска 52003 с датой погашения 17 июля 2030 года в объеме 15,094 млрд рублей по номинальной стоимости.

Объем удовлетворения заявок на каждом аукционе будет определяться исходя из объема спроса, а также размера запрашиваемой участниками премии к фактически сложившимся на рынке уровням доходности.

2.

Ослабление доллара и размещение ОФЗ

могут быть причинами вчерашнего и сегодняшнего укрепления рубля.

С уважением,

Олег.

Строим дашборд на API бирже

- 20 октября 2020, 21:54

- |

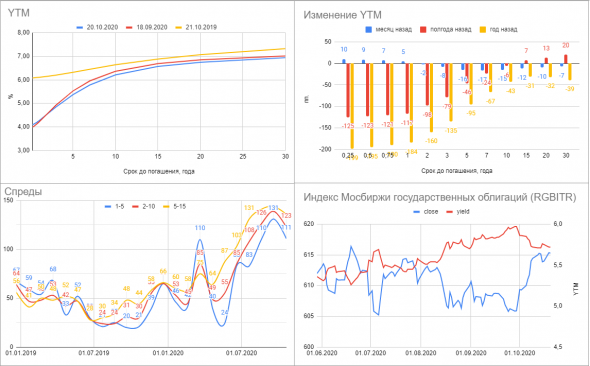

Один такой дашборд я построил для рынка ОФЗ, выведя на панель данные о спредах, исторической динамике и индексе облигаций. Для того чтобы вся эта красота работала необходимо 4 простых шага:

- создать запрос с помощью API в формате CSV (Google Sheets не умеет в json, а сторонние костыли не всегда справляются)

- импортировать данные в Google Sheets с помощью функции ImportData используя ссылку из пункта 1

- Распарсить импортированные строки на столбцы

- Прикрутить графики

( Читать дальше )

Курс Рубля: Прогноз на ноябрь 2020 года / Прогноз по Евро и Доллару / Снижение Ставки ЦБ РФ

- 19 октября 2020, 18:06

- |

Бюджет РФ, госдолг, рубль. Собираю кашу

- 19 октября 2020, 16:34

- |

доходы бюджета -4,8% (а без продажи сбера -10,3%)

расходы бюджета +23%

прогноз ИНП РАН 2021:

налоговые доходы бюджета +1,5-5,5%.

общие -2% (так как второй раз сбер самим себе продать нельзя)

минфин:

дефицит бюджета 2020 = 4,7 трлн руб ($60 млрд).

план заимствований 2020 = 4,4 трлн руб.

план заимствований 2021 = 2,7 трлн руб.

продали ОФЗ 9 мес 2020 = 2,7 трлн руб.

продали ОФЗ 9 мес 2019 = 2,1 трлн руб.

план заимствований 4 кв. 2020 = 2 трлн руб.

Денег/желания у инвесторов не хватает, чтобы переварить столько ОФЗ по таким низким ставкам.

Поэтому 9 октября ЦБ подстраховывается и повышает лимит 1-мес РЕПО до 1 трлн руб.

07.10.2020 аукцион ОФЗ = 315,7 млрд руб (рекорд). Госбанки взяли 83% объема.

14.10.2020 аукцион ОФЗ = 350,6 млрд руб (рекорд).

Объем в основном приходится на флоутеры (перем.купон). Нерезы почему-то не берут флоутеры, берут только ОФЗ-ПД). (Кстати почему?)

1трлн РЕПО-ЦБ пока не выглядит как QE, потому что размер ставки РЕПО 4,35-4,5% на уровне рынка (ставок овернайт), нет дисконта, чтобы можно было говорить, что банки могут взять в репошку и загрузиться ОФЗ на аукционе. В данном вопросе я не сильно секу, поэтому если у вас есть мнение — является ли РЕПО-ЦБ фактически монетизацией госдолга или не является — буду рад увидеть его в комментариях.

QE опасно тем, что подрывает доверие к рублю.

Сбер. Выплата дивидендов

- 18 октября 2020, 16:24

- |

Вопрос сложный и многогранный. Что известно точно?

Сумма дивидендов — 422,4 млрд. рублей.

Дата выплаты (согласно реестру)- 23 октября профучастникам (депозитариям и номинальным держателям акций), 30 октября — остальным (это фактически неучастники РЦБ, акционеры в реестре). 23 октября будет выплачена основная сумма, ~90-95% (мои оценки, ИМХО).

Распределение дивидендов следующее:

№ Группа Объем, % Дивиденды, рубли

1 РФ, Правительство 50,00% 211,20

2 Буржуи-инвесторы 45,00% 190,08

3 Буржуи-спекулянты 2,50% 10,56

4 Избушки 1,25% 5,28

5 Толпа 1,25% 5,28

ИТОГО 100,00% 422,40

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал