ОфЗ

Так ли страшен госдолг? 12.03.2024

- 12 марта 2024, 12:46

- |

В последнее время в сети распространяется много информации по поводу большого количества заимствований Минфина и роста государственного долга. Основной посыл таких сообщений — государство ускоренно движется к долговой спирали (новые займы необходимы для обслуживания старых, т.к. собственных доходов недостаточно).

На самом деле проблема, если ее в действительности можно назвать проблемой, сильно преувеличена. Поэтому ниже рассмотрим несколько цифр.

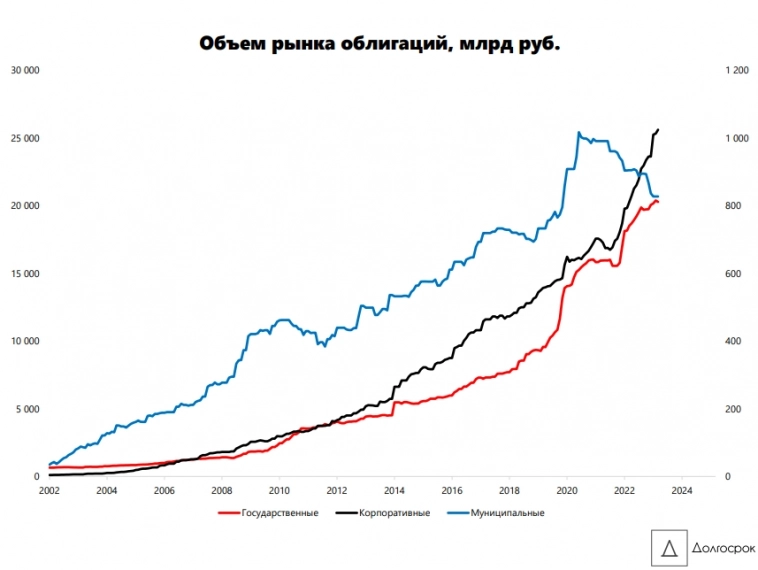

1️⃣ Совокупный объем рынка государственных облигаций составляет чуть больше 20 трлн руб. С учётом внешних обязательств, который не представлен на графике, объем госдолга ~ 25 трлн руб.

2️⃣ Чистая эмиссия государственного долга (размещения за вычетом погашений) находится в рамках нормы последних лет — в среднем около 2 трлн руб. с 2021 по 2023 годы. В 2020 году на фоне пандемии прирост госдолга составил более 4 трлн руб. Таким образом, темпы заимствований, начиная с 2022 года, не являются аномальными.

3️⃣ ВВП России по итогам 2023 года составил 170 трлн руб., по итогам 2022 года — 155 трлн руб. Тут важное замечание: и госдолг, и ВВП измеряется в номинальных величинах — в рублях. В 2023 году ВВП вырос на 3.6% в реальном выражении, т.е. после корректировки на инфляцию, но в рублях ВВП вырос на 10%. Сопоставимыми темпами рос госдолг.

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 2 )

Рынок ухудшил ожидания по началу цикла снижения ставки ЦБ РФ - Промсвязьбанк

- 12 марта 2024, 09:59

- |

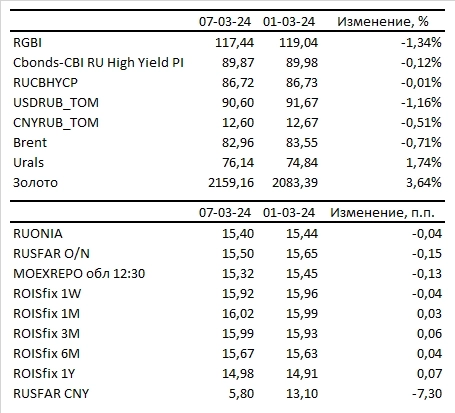

Отметим, что ценовой индекс RGBI (117,4 п.) подошел к минимумам осени 2023 г. (117,2 п.) – ожидаем, что в ближайшее время индекс будет консолидироваться вблизи данных значений в ожидании сигналов от данных по инфляции и регулятора. Ожидания на рынке по началу цикла снижения ставки постепенно смещаются ближе к концу III — началу IV квартала на фоне намерения ЦБ в этом году резко снизить инфляцию до 4,0%-4,5%.

В отсутствии явных идей на рынке облигаций рекомендуем сохранять короткую дюрацию портфелей за счет флоатеров, а также коротких корпоративных бумаг срочностью до 2-3 лет.Грицкевич Дмитрий

«Промсвязьбанк»

Итоги недели 11.03.2024

- 11 марта 2024, 10:36

- |

*️⃣Продажи в ОФЗ усилились. Индекс RGBI практически достиг минимумов ноября прошлого года. Корпоративные облигации продолжают торговаться в боковике. Спреды к ОФЗ сокращаются. Доходности линкеров продолжают расти на фоне распродаж в ОФЗ, особенно в выпусках 52004 и 52005. Вмененная инфляция выросла до 6.77, так как доходности ОФЗ росли активнее доходностей линкеров.

*️⃣Рубль укрепился на 1.16% к доллару и на 0.51% к юаню. Минфин опубликовал предварительную оценку исполнения федерального бюджета за январь-февраль 2024 года. Нефть: котировки марки Brent снизились на 0.71% до 82.96$, Urals выросли на 1.74% до 76.14$ — спред сокращается. Золото обновляет исторические максимумы: в моменте котировки превышали 2 203$.

( Читать дальше )

Минфин продолжает наполнять долговой рынок классикой выполняя свой план по объёму размещения бумаг. При этом стоит зафиксировать обвал в ОФЗ

- 11 марта 2024, 10:17

- |

Минфин провёл аукцион ОФЗ, предложив инвесторам два выпуска. Индекс RGBI (ценовой индекс ОФЗ) продолжает своё падение, приблизившись на уровни октября 2023 г., доходность бумаг значительно выросла за последний месяц. Такое снижение связано с некоторыми факторами:

🔔 Если изначально аналитики рассказывали нам о том, что смягчение ДКП произойдёт под конец II квартала, то сейчас Эльвира Набиуллина прямым текстом заявляет: «Придётся поддерживать жёсткую ДКП продолжительное время. Пик роста цен пройден осенью 2023 г. Снижение ставки, скорее всего, произойдёт во второй половине 2023 года. Наиболее вероятно плавное снижение».

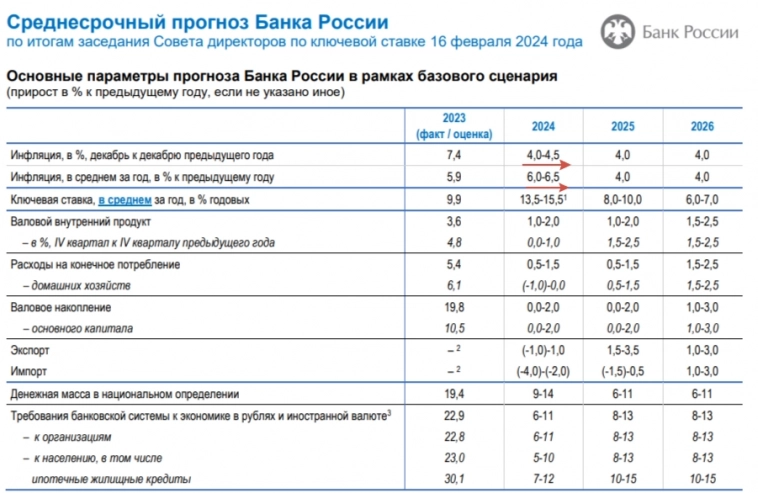

🔔 Да, инфляционное давление ослабевает, но темпы выше прошлогодних, а значит, выйти на цель регулятора в 4-4,5% будет трудно (с такими темпами инфляция будет находиться в диапазоне 6-7,5% под конец года). Мы стали свидетелями того, что ЦБ повысил среднесрочный прогноз ключевой ставки на последнем заседании до 13,5-15,5% с 12,5%-14,5%, видимо, признав неудовлетворительные темпы инфляции.

( Читать дальше )

Сводный обзор российского фондового рынка

- 10 марта 2024, 23:07

- |

Трехдневные праздники по случаю 8 марта🌹 подходят к концу, и завтра нам снова предстоит с головой окунуться в рабочую неделю. Подготовил для вас этот пост, чтобы помочь собрать мысли в кучку, а заодно подвести итоги недели прошедшей.

🔹Индекс мосбиржи

Сценарий прокола уровня 3300 с уходом вниз не оправдал себя — индекс уже два дня уверенно держится выше взятого уровня. При этом я остаюсь при своём мнении, что без снятия перекупленности особого роста у нас не будет. Если интересно почему, то ответ дал в этом посте.

Но факт остаётся фактом — пока не падаем. Пытался сам для себя ответить на вопрос «почему». Вижу две возможные причины:

📌Предстоящие 15 марта выборы президента РФ. Тут всё понятно: перед такими важными событиями никто не позволит уронить фондовый рынок. Вот и не падает😊

📌Предстоящий дивидендный сезон. Тут спорно, я как-то не горю желанием закупаться на таких уровнях. Но как возможную причину упомянул.

Думаю, что после проведения выборов, т.е. уже во второй половине марта мы всё же увидим снижение по рынку: либо это будет тест сверху ранее пробитого уровня 3300, либо более глубокое погружение.

( Читать дальше )

Кто сливает ОФЗ? Основные факторы падения RGBI

- 10 марта 2024, 20:58

- |

Салют, мои маленькие любители инвестиций! У нас тут индекс RGBI уже давно хворает и продолжает падение (RGBI отражает непосредственно динамику чистых цен гособлигаций — без учета накопленного купонного дохода).

В индексе российских государственных облигаций уже не первый год льется кровь, тела ОФЗ падают, доходности растут - значит участники рынка их сливают/распродают? Совершенно верно. И, если в 2021 году это можно было списать главным образом на ожиданиях и фактическом повышении ключа с 4,25%, то в последние 2 года появились новые вводные данные.

На это, на мой взгляд, в основном повлияло несколько факторов:

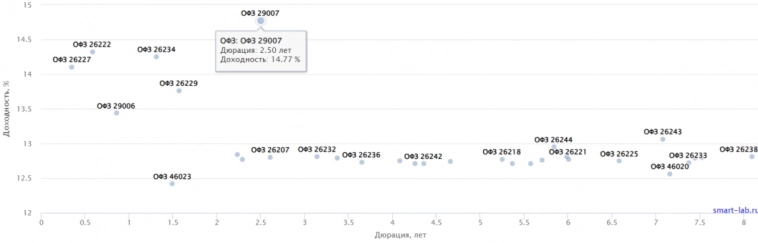

1) Смена риторики Банка России и сохранение ключевой ставки на уровне 16%, что вызвало перенос ожиданий по снижению ключевой ставки на более поздний срок, а рынок, как известно, торгует ожидания. Да и доха в ОФЗ была сильно ниже ключа.

2) Неуверенность в стабильности курса национальной валюты

3) Увеличение объема рынка ОФЗ с 01.02.2022 г. по февраль 2024 г. на 4,69 трлн рублей или на 30,3%, рост заимствования не самый интенсивный исторически, но присутствовало предложение, превышающее спрос, из-за чего Минфину России приходилось делать дисконт

( Читать дальше )

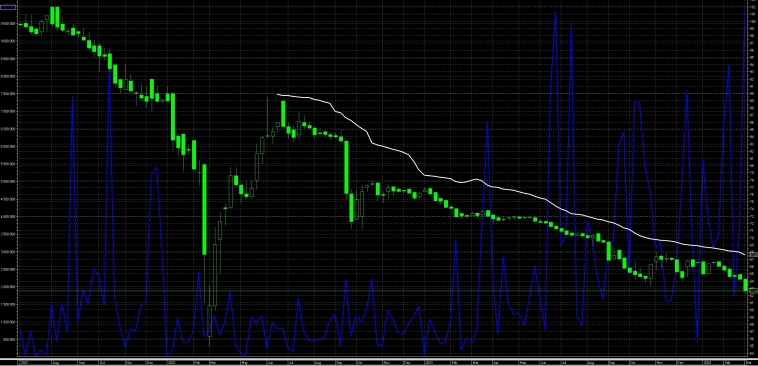

Длинные ОФЗ: падающий тренд продолжается. Почему не держу длинные ОФЗ

- 10 марта 2024, 16:11

- |

Как говорится,

«Мыши плакали, кололись, но продолжали жрать кактус».

Физ. лица видят падающий тренд и почему — то считают, что надо покупать

(мол, упало, значит, вырастет).

Думаю, вероятность продолжения тренда обычно выше вероятности разворота тренда.

На самом деле,

риск — это СВО.

Сейчас рост ВВП на высокой инфляции

(для акций позитив, для длинных ОФЗ негатив).

Думаю, доходность индексного портфеля акций будет выше, чем доходность длинных ОФЗ.

Пока ставка 16%, ожидаемая инфляция тоже около 16%.

А доходность длинных ОФЗ 13%.

Тренд по RGBI (индекс ОФЗ) остаётся падающим

ОФЗ 26238 (погашение 15 мая 2041г.) по недельным:

С уважением,

Олег

Инфляция в начале марта — продолжает своё снижение, но темпы выше прошлогодних, а значит, выйти на цель регулятора в 4-4,5% будет трудно

- 10 марта 2024, 12:33

- |

Ⓜ️ По последним данным Росстата, за период с 27 февраля по 4 марта индекс потребительских цен вырос на 0,09% (прошлые недели — 0,13%, 0,11%), с начала марта — 0,05%, с начала года — 1,51% (за 12 месяцев — 7,6%). Надо понимать, что 0,04% пришлось на февраль, а значит, рост цен в феврале составил — 0,6%, а это выше прошлогодних темпов. При этом в январе регулятор пересчитал за месяц инфляцию и вышли совсем другие цифры — 0,86% (до этого по расчётам вырисовывалось — 0,67%), 13 марта регулятор должен предоставить информацию по ИПЦ за февраль, если показатели будут ещё выше, то я не буду уверен в устойчивых темпах инфляции. Что же насчёт марта, то за первые 4 дня рост составил 0,05%, а в прошлом году данная неделя была нулевой (март 2023 г. — 0,37%, с начала года — 1,67%), выводы думаю сделаете сами. Конечно, стоит зафиксировать снижение цифр, но даже сегодняшние темпы инфляции не дадут нам выйти на цель регулятора в 4-4,5% по итогам 2024 г., скорее всего, инфляция будет находиться в диапазоне 7-7,5%.

( Читать дальше )

Падение ОФЗ. Версия

- 10 марта 2024, 08:57

- |

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал